|

|---|

|

ITIコラム |

2018年8月14日 |

米中貿易戦争のアジア太平洋FTAへの影響 |

高橋俊樹 |

|

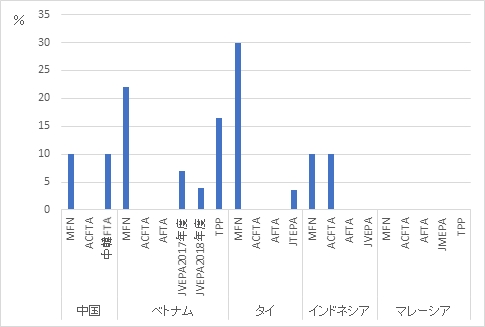

最近の米中間での貿易紛争は激しさを増している。この争いはどちらかが追い込まれるまで収束しないと思われるが、そのタイミングと落としどころが難しく、現時点では両国とも相手の出方を見ているところである。いずれはこのような紛争状態は解消されると思われるが、中国を経由して米国へ輸出を行っている日本企業は、今後のリスク回避のために、環太平洋での調達販売の再構築や種々のアジアのFTAを活用した米国への輸出に対する見直しを検討しなければならない。 米中貿易戦争のインプリケーションの1つは、中国の不公正貿易投資慣行が修正を余儀なくされることであり、中長期的には現地生産の拡大などで中国の一方的な対米貿易黒字は徐々に縮小せざるを得ないことである。こうした大きなうねりの中で、日本企業の今後のFTA戦略の一端を考えてみたい。 鉄鋼・アルミに制裁関税トランプ大統領は国内投資の拡大と貿易赤字の削減のために、TPP(環太平洋パートナーシップ協定)から離脱しただけでなく、NAFTAの見直しを進めている。さらに、アンチダンピング関税措置(AD)や補助金に対する相殺関税措置(CVD)を多発するとともに、米国通商関連の201条や232条、及び301条の運用を厳格に実施しようとしている。アンチダンピング関税措置や相殺関税措置においては、元々米国の発動件数は世界でもトップを争うほど多い。トランプ政権でも、政権発足から1年間で84件の調査が開始されており、前年よりも59%も件数が増加している。 通商法201条関連では、トランプ大統領は2018年1月、洗濯機と太陽光パネルに輸入関税をかける大統領令に署名した。米通商法201条に基づく緊急輸入制限(セーフガード)発動はトランプ政権で初めてとなる。太陽光発電パネルのセーフガード措置の発動期間は4年間で、2018年2月7日から適用された。税率は1年目が30%で、それ以降は毎年5ポイントずつ引き下げられ4年目に15%となる。中国や韓国の製品が主な対象である。 さらに、トランプ大統領は2018年3月23日に米国の安全保障を損なう恐れがあるとの判断から、1962年通商拡大法232条に基づき鉄鋼とアルミ製品にそれぞれ25%と10%の制裁関税を発動した。これを受けて、中国の商務部は232条の対抗措置として、果物やワインなどの合計128品目に対して15%~25%の追加関税を4月2日より課すことを表明した。 この232条の制裁措置の適用除外国(カナダ、メキシコ、オーストラリア、アルゼンチン、韓国、ブラジル、EU)の中で、EUやカナダ・メキシコに対しては、当初は2018年4月末までその適用が免除されたが、NAFTA再交渉などを後押しするため、それは5月末まで延長された。しかし、これらの国への制裁免除の延長が切れたため、米国は6月1日より制裁を発動した。これに対抗するため、欧州委員会は6月22日に対米制裁措置を発動し、EUとしてWTOに通告している対象リスト掲載の品目の内、まずは28億ユーロ相当について追加関税を課すことにした。また、カナダ政府は、米国への報復措置として、米国から輸入される鉄鋼やアルミニウム製品、その他の品目など計166億カナダ・ドル(約1兆3,944億円)相当に上る関税を7月1日から課すことを発表した。 また、米商務省は5月23日、232条に基づく自動車と同部品の安全保障調査を開始することを発表した。これは、元々はNAFTA再交渉の駆引きに使うことを目的としていたが、その影響はカナダ・メキシコに止まらず、EUや日本にも多大なインパクトを及ぼすと見られる。もしも自動車・同部品に25%の追加関税が賦課されれば、輸入関税の対象となる820万台は米国の新車販売の半数に当たるが、年間販売台数は最大で200万台の減少が見込まれるという試算もある。その前提として、販売価格は1台当たり6,000ドル前後の上昇圧力を受けると見込まれている。 その後に開かれた公聴会では自動車・同部品への232条の適用には圧倒的に反対の声が多く、実際の発動には高い壁があると考えられる。しかし、EUと米国との貿易摩擦解消の交渉が7月末に行われたが、交渉が適切に進んでいる間は232条による自動車・同部品への関税は課さないという表現にとどまっており、トランプ政権は依然として自動車・同部品のカードを捨てる気配を見せていない。自動車の安全保障調査が終了するのは2019年2月頃であるが、その動向に目を離すことはできない。 知的財産権で不公正貿易慣行を指摘トランプ大統領は2018年3月22日、外国による不公正な貿易慣行として中国の知的財産権問題を指摘し、1974年通商法301条に基づき、中国への制裁措置の発動を命ずる大統領覚書に署名した。この背景には、トランプ政権が、中国に進出した米国企業に技術移転を要求し、外資に対してデータセンターの設置を求めるなど、中国による米企業活動へ規制を問題視していることが挙げられる。その中には、外資資本比率の制限や調達に係る差別、不透明で裁量的な許認可の行政プロセスや合弁事業の強制などが含まれている。 米中ビジネス評議会(USCBC)のアンケート調査によれば、19%の米国企業が中国事業で技術移転を要求されたと回答しており、その67%が提携相手の中国企業から、33%が中央政府機関、25%が地方政府機関からの要求であったとのことである。こうしたことを受けて、中国政府は2018年4月17日、自動車、航空機、船舶などの外資出資比率制限を段階的に撤廃すると発表した また、トランプ大統領は中国の差別的なライセンス慣行に関して、WTOのルールの下で解決を行うよう米通商代表部(USTR)に求めている。USTRは、中国は米国企業に対してライセンス供与契約が終了した後でも中国企業に特許権の基本である技術使用を終わらせるための措置をとっていないし、外国から輸入される技術を差別し不利な扱いをする契約条件を強制的に課している、と主張する。ちなみに、中国の「技術輸出入管理条例」には、第3者から権利侵害の訴訟が起こされた場合に技術の供与側が責任を負うとの規定や、供与された技術を技術受け入れ側が改良した場合はその改良技術は技術受け入れ側に属する、との規定がある。 中国の米国企業の買収に関しては、USTRは、中国政府が産業政策に基づき中国企業による米国技術の獲得や米国企業の買収を支援しているとした。これを受けて、トランプ大統領は中国企業による米ハイテク技術獲得への対応で、中国に特化した制限を課すのでなく、対米外国投資委員会(CFIUS)の役割を強化する方向で対応することを表明している。 激化する米中貿易摩擦USTRは2018年4月3日、通商法301条に基づいて中国からの輸入品に追加関税を賦課する品目リストを公表。リストには約1,300品目が掲載されており、追加関税の税率は一律25%に設定された。品目リストには、半導体、農業機械、機械・産業用ロボット、医療用品・医療機器、航空・宇宙機器など幅広い製品がリストアップされた。一方、中国は4月4日、米国への対抗措置として大豆などの農産品、自動車、化学品、航空機など106品目に対し25%の追加関税を課すと発表した。 通商法301条に基づく米国の中国製品への関税賦課に関しては、5月中旬における米中間の話し合いが進み、米国の中国への農産品とエネルギー輸出の拡大で両国は合意に達した。これを受けて、ムニューシン財務長官は5月19日、通商法301条に基づく対中関税賦課を保留するとの発言を行い、301条の発動は当面見合わせることになると思われた。それにもかかわらず、トランプ政権は5月29日、通商法301条に基づく対中関税賦課の最終的な対象品目リストを6月15日に公表し、7月から25%の関税を賦課することを表明した。 6月15日のリスト公表を受けて、米国政府は301条に基づき、7月6日以降に通関した中国製品を対象に、25%の追加関税の第1回目の賦課を開始した。対象品目は、USTRが6月15日に公表した818品目(対中輸入額340億ドル相当)で、輸入額が大きい品目は、乗用車や磁気ディスクドライブなどのストレージ、液体ポンプ部品、プリンター用部品などであった。 さらに、トランプ大統領は7月5日、既にUSTRが6月15日に公表済みであった284品目(160億ドル相当)を対象にした第2回目の関税賦課を実施することを明らかにした。第2回目の関税賦課対象品目は、半導体やプラスチック製品などが多く含まれており、8月23日から発動すると見込まれる。 また、米通商代表部(USTR)は7月10日、301条に基づく第3回目の追加関税措置として、新たに対中輸入額2,000億ドル相当の関税品目リスト案を公表した。同リストは6,031品目から成り、最終的な品目はパブリックコメントを経て確定し、9月以降に発動するかどうかの検討を行う予定だ。トランプ政権は品目確定後、これらの品目の対中輸入に10%の追加関税を課すとしていたが、その後にトランプ大統領は追加関税を25%に引き上げるよう指示を行った。追加措置の6,031品目の中では、「交換機、ルーターなど」の輸入が大きく、2017年の輸入額全体の4.5%を占めた、次いで「携帯用自動データ処理機械などのプリント基板」は2.3%、「処理装置(電子計算機本体)」は0.9%を占めた。追加措置においては、新たに家具や食料品(魚、肉、乳製品、野菜、果物など)、自動車部品や繊維が含まれるようになったが、携帯やパソコン、衣類・履物、玩具などは対象から外れている。 中国政府は7月6日、米国への対抗措置として追加関税第1回目には340億ドル相当の品目、第2回目には160億ドル相当の品目に対して25%の関税を賦課するとし、その一方でWTOに米国を提訴した。また、第3回目にあたる2000億ドル相当の追加関税措置については、中国は8月3日、5207品目の600億ドル相当の米国製品に5~25%の追加関税を課すことを表明した。この追加措置の対象には米国がエネルギー輸出の柱に据える液化天然ガス(LNG)が含まれており、もしも発動されれば関連産業への影響には大きなものがあると見込まれる。 転換期を迎えるアジア太平洋のFTAトランプ米大統領は2018年1月26日、スイスのダボスで開催されている世界経済フォーラムの年次総会(ダボス会議)で演説し、依然としてアメリカ・ファーストの姿勢を続ける考えを示す一方、米国の利益になることを条件に、就任直後に離脱を決めたTPPへの復帰を検討することを表明した。この他に、タイやインドネシア、韓国、台湾といったアジア諸国だけでなく、英国やコロンビアも米国抜きのTPP11への参加に関心を表明している。 TPP11が2018年内か2019年前半にも発効すれば、日本企業はACFTA(ASEAN中国FTA)やAFTA(ASEAN自由貿易地域)、及びASEAN各国との2国間EPA(経済連携協定)、などの既存のFTAと比較を行い、様々なFTAの中で、どのFTAをどの時点で活用するかを判断しなければならない。 日本はTPP11以外に日中韓FTA、RCEP(東アジア地域包括的経済連携)などのメガFTAの交渉を行っているし、日欧EPAについては既に署名済みで2019年の発効が待たれている。米国はEUとのFTAの交渉を中断しているが、EUを1国ととらえ、2国間FTAとして再開することも検討しているようである。 今日では、アジア周辺には色々なFTAがある。日本企業を含めて90年代前半から活用されているものとして、ASEAN域内のFTAであるAFTAがあるし、「ASEAN+1」と呼ばれるASEANとその域外1ヵ国とのFTAも存在する。ASEANは現在、中国、韓国、日本、インド、豪・NZとの間でそれぞれ「ASEAN+1」のFTAを締結している。中国はASEANとはもちろんのこと、既にオーストラリアやニュージーランド、韓国、ペルーなどともFTAを締結している。また、中国とカナダはFTA交渉の開始を検討中である。 このように、アジア太平洋のFTAを取り巻く環境は大きく変化しており、その活用を効果的に実行できるかどうかは、国際調達におけるコスト削減において、大きな意味を持っている。すなわち、どのFTA/EPAを活用し、どの国からどの国へ物流のルートを定めるかが、今後のグローバル・ビジネスで優位に立つための大きな決定要因になると思われる。 1例として、日本企業が中国で生産し米国向けに輸出している製品を、米中貿易摩擦のリスク回避のため、その1部を他の国へ生産移管をし(チャイナプラス1)、そこから米国に輸出をするというケースが考えられる。生産移管先にはタイとかインドネシア、あるいはベトナムなどが考えられる。タイは既にEUの一般特恵関税制度(GSP)から2015年に卒業しており、将来的には米国との間でもその可能性があるが、当面はGSPを活用して対米輸出を拡大することが可能だ。同様に、インドネシアからGSPを利用して対米輸出を行うことが考えられる。ベトナムについては対米輸出でGSPを使えないので、米国がTPPに復帰した時には有望な生産移管対象になりうる。また、ミャンマーも米国のGSP対象国ではない。 この他に、FTAを利用して米国市場にアクセス可能なサプライチェーンとなりうる国としては、アジア大洋州ではシンガポール、オーストラリア、韓国が挙げられるし、米州大陸では、カナダ、メキシコ、チリ、ペルー、コロンビアが考えられる。米国はこれらの国とFTAを結んでおり、これらの国に進出した日系企業がFTAを活用して米国に低関税で輸出が可能である。 また、TPP11やRCEPが発効すれば、日本とこれらのメンバー国との貿易投資障壁が低くなり現地生産につながるし、アメリカがTPPに復帰し日米FTAが結ばれれば日本から米国に低関税で直に輸出が可能になる。NAFTA再交渉においては、11月の中間選挙前どころか9月のレーバーディ前に大筋で合意するよう米国とメキシコとの間で話し合いが進んでおり、カナダを巻き込んだ3カ国間での妥結の可能性も出てきている。 アジアのFTAにおける化粧品の関税削減の現状転換期を迎えるアジア太平洋のFTAであるが、実際に化粧品のケースを取り上げ、日本企業はアジア太平洋地域でどのようなFTA/EPAの活用を図る必要があるのかを考えてみたい。 アジア各国の百貨店やスーパーを訪問すると、女性用はもちろんのこと男性用の肌・頭髪用の日本製化粧品を見かけることが多い。女性用の化粧品は中国やベトナムなどでも、中高級品から普及品まで、品ぞろえが多く、現地の消費者の評判も上々である。 中国では、日本製の化粧品は同じアジアの女性の肌や髪に合うと評価されているし、ベトナムの女性は白い肌が美人の要素でもあることから、きめ細かな肌への対応を重視する日本製への信頼も高いようだ。日本製の化粧品は品質が高く、日本の細やかな気配りの要素が入っており、そうした特徴を生かした戦略が受け入れられている。 アジアの化粧品市場では欧米の化粧品との競争が激しく、普及品に限らずコスト競争力を強めることは、今後の市場のシェア拡大には不可欠の要素となっている。コストの低下には、現地生産・現地販売の他には、FTA/EPAの活用による関税削減効果が期待される。 別掲の図は化粧品の中でも、アジア主要国におけるアイシャドーやマスカラのようなアイ・メーキャップ用品(HS330420)のFTA/EPA別の関税率を見たものである。アイ・メーキャップ用品を輸入する時のMFN税率(FTAを使わない時に一般的に賦課される関税率)は、中国では10%、ベトナムは22%、タイでは30%、インドネシアでは10%と総じて高い。その中で、マレーシアでは既に関税が撤廃され0%であった。 このMFN税率は、中国においては、図のようにACFTAを利用しASEANから輸入すれば関税は0%に削減されるが、韓米FTA(KORUS FTA)を利用し韓国から輸入しても関税は下がらず、MFN税率と同様に10%の関税を支払わなければならない。ベトナムにおいては、ACFTA/AFTAを利用すれば関税は0%に削減できるし、日ベトナムEPA(JVEPA)を利用した日本からの輸入では2017年度は7%、2018年度は4%まで関税を削減することができる。ただし、ベトナムの輸入でTPPを利用する場合では、図においては発効から1年目ということもあり、16.5%までしか関税を削減することができない。 同様に、タイの輸入では、ACFTA/AFTAを利用すればアイ・メーキャップ用品の関税は0%に削減できるが、日タイEPA(JTEPA)を利用した場合では3.64%の関税が賦課される。インドネシアの輸入の場合は、AFTAや日インドネシアEPA(JIEPA)を利用すれば関税は0%まで削減できるが、ACFTAの利用では関税を削減できずMFN税率と同じ10%の関税を支払わなければならない。

図 アジア太平洋FTAにおけるアイ・メーキャップ用品(HS330420)の関税率

(注1) MFN税率はFTAを使わない時に一般的に賦課される関税率。ACFTAはASEAN中国FTA、AFTAはASEAN自由貿易地域、TPPは環太平洋パートナーシップ協定、JVEPAは日ベトナムEPA、JTEPAは日タイEPA、JIEPAは日インドネシアEPAを意味し、図の数字はそれぞれのFTA/EPAを利用した時の関税率を指す。 (資料) 各国のTRS(関税削減スケジュール)表やTPP譲許表を基に作成。

すなわち、日本企業が中国にアイ・メーキャップ用品を輸出する場合、日本から出荷するとMFN税率の10%の関税を取られるが、ACFTAを利用してASEANの日系子会社から中国へ出荷すれば関税は無税となる。ただし、中韓FTAを使って韓国から中国へ出荷しても、関税を全く削減することができない。 ベトナムに日本からアイ・メーキャップ用品を輸出する場合は、日ベトナムEPAを利用すれば2018年度では前年から適用関税率が低下し4%の関税支払いで済むが、発効1年目のTPPを利用した時は16.5%も関税を払う必要がある。したがって、日本からベトナムへアイ・メーキャップ用品を出荷する時は、既に関税が撤廃されているACFTA/AFTAを利用した方が最もメリットを得られるが、日ベトナムEPAを利用した時の関税率もかなり低下してきているので、JVEPAもFTA活用の選択肢の1つになってきている。特筆すべきことは、日本からインドネシア向けのアイ・メーキャップ用品の輸出ではJIEPA利用時の関税が撤廃されていることで、タイやベトナム向け輸出では4%程度の関税が賦課されることと比べると、2国間EPA利用のメリットが高いことが窺える。 また、マレーシアは既に化粧品のMFN税率やFTA税率を撤廃しているので、その輸入でFTA/EPAを活用する必要は全くない。したがって、日本企業のマレーシアでのアイ・メーキャップ用品の販売においては、日本から製品を仕入れようと中国やASEANから調達しようと関税を支払う必要はないため、現地生産を含めた日本企業の中長期的なマレーシア市場戦略に基づいた対応が求められる。もしも、マレーシア市場で高級なアイ・メーキャップ用品を中心に販売するのであれば、日本からの仕入れのシェアを大きくする必要がある。普及品を中心とするのであれば、他のアジア市場での販売戦略を勘案しながら、現地生産を含めたコスト優先の最適な仕入れ・調達先を検討しなければならない。 一方、口紅やパウダー、乳液などの化粧品の調達においても、その大小の差はあるものの、アイ・メーキャップ用品と同様なFTA/EPAの関税効果が発生する。したがって、アイ・メーキャップ用品のケースを参考にその最適なFTA/EPAの活用を検討することが求められる。 このように、アジアのFTAの関税効果や利用方法は日々変化をしているので、常に周辺情報を収集し、最もコストを削減し各市場戦略に適合するFTA/EPAの利用を探る必要がある。また、既に発効済みのFTAだけを見るのではなく、TPP11やRCEP、日中韓FTAのようにこれから発効が見込まれるFTAの動向を注意深く見守り、既存のFTAとの比較を怠らないことが求められる。 アジア太平洋地域で選択の幅が広がるFTA/EPAの活用以上見てきたように、アジアにおいてアイ・メーキャップ用品などの化粧品の輸入で関税を効果的に削減するには、国ごとにFTA/EPAの利用方法が違ってくる。しかも、TPP11の場合はこれから発効するので、発効直後では効果がなくても、何年か後には利用可能になってくることがありうる。このように、FTA/EPAの最適な利用方法を見出すには、多角的に情報を収集し、各社毎のグローバル戦略と照らし合わせながら、最適な調達・輸出ルートを絞り込んでいく必要がある。 日本企業の化粧品の販売はアジアが主体であるので、まず第1に、図で取り上げた国におけるFTA/EPAの活用を検討することが重要になる。そして、化粧品の輸出先を環太平洋地域まで広げるとすれば、米国市場も視野に入る。しかし、確認したところ米国の化粧品のMFN税率は既に無税であった。したがって、化粧品の米国での販売においては、日本から原材料や半製品をタイやインドネシアあるいはベトナムに出荷し、それを現地で製品化し、GSPやFTAを使って対米輸出をするというFTA戦略は成り立たない。 一方、近い将来のTPP11の発効やメンバー拡大により、アジアからカナダやオーストラリアなどへ化粧品の輸出を拡大することが考えられる。カナダは化粧品に6.5%のMFN税率を課しており、発効後のTPP11を使えばベトナムやマレーシアから無税でカナダに出荷することが可能だ。タイやインドネシアがTPP11に参加すれば、これらの国も新たな供給先となりうる。オーストラリアは化粧品に5%の関税を課しているので、FTAを活用すれば関税を削減できる。TPP11が発効すれば、域内国はオーストラリア向け輸出でそれを活用することができるが、日本やASEANは既にオーストラリアとの間で2国間EPA/FTAを結んでいる。このため、日本企業は無税で直にオーストラリアに化粧品を輸出できるし、ASEANの子会社からも同様に出荷することが可能だ。さらに、オーストラリア向け輸出に関しては、もしもRCEPが発効すれば、他の幾つかのFTAと比較し、原産地規則などで使いやすいものを選択することになる。 保護主義の台頭で貿易投資環境が変化する中で、少しでもアジア太平洋域内でコスト削減と最適なサプライチェーンの形成のために、適切なFTAの活用を図らなければならない。化粧品の事例は、アジア太平洋地域での効果的な日本のFTA戦略を検討する上で、有用なケース・スタディの1つとなりうる。 |