|

|---|

|

フラッシュ358 |

2017年12月6日

|

ベトナムのASEAN域内貿易は低調

|

|

大木 博巳

(一財)国際貿易投資研究所 研究主幹 |

|

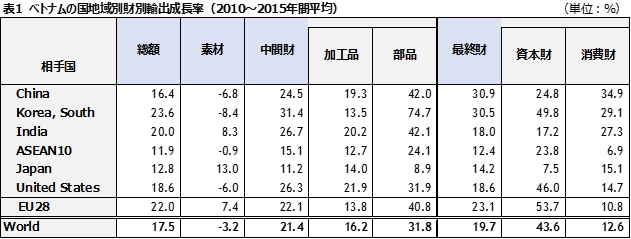

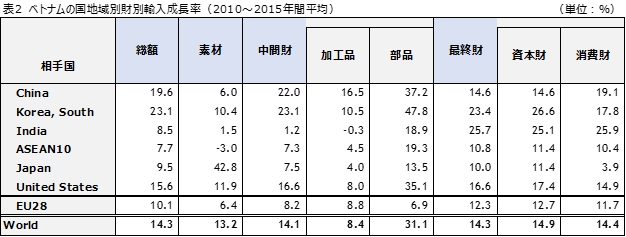

ベトナムの貿易に占めるASEAN域内向けのシェアは、輸出で11.6%、輸入では13.9%と低い。ベトナムはASEANの主要国の中では最もASEAN域内貿易とは縁遠い国である。特に、中間財貿易の中の部品貿易でASEAN域内貿易の比率が、輸出で11.8%、輸入で10.9%いずれも1割程度と低い。 また、ベトナムのASEAN貿易の2010~2015年間の平均成長性を見ると、ASEAN域内輸出・輸入ともにベトナムの輸出輸入の平均成長率と下回っている。ベトナムのASEAN域内貿易は低調である。 ベトナムのASEAN域内貿易の規模は、2015年で、輸出は181.9億ドル、対中輸出金額の165.6億ドルをやや上回る程度、輸入は237.5億ドル、対韓国輸入額の275.7億ドルを下回っている。主なASEANの取引先は、輸出がインドネシア、フィリピン、タイ、輸入がタイ、マレーシア、シンガポールとなっている。

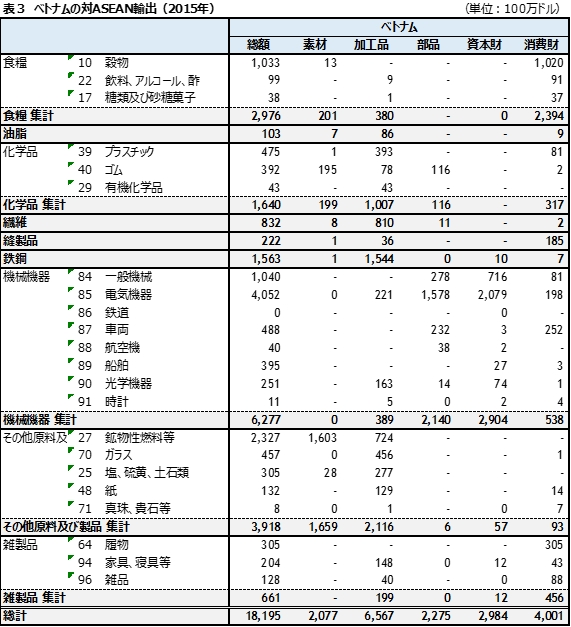

ベトナムのASEAN域内貿易は加工品が主ベトナムのASEAN域内貿易の業種別内訳は、輸出が電機、食糧品、鉱物性燃料等(主にガソリン等)、化学品、鉄鋼が上位に来ている。輸入では、鉱物性燃料(主にガソリン等)、電機、化学品、食糧品が上位に来ている。輸出入ともに、同じカテゴリーに入る産業の取引が活発化しており、取引金額は小さいが、産業内分業の萌芽がみられる。 輸出の内訳を財別にみると、加工品が65.6億ドル、消費財が40.0億ドル、資本財が29.8億ドル、部品が22.7億ドルとなっている(表―3)。 ASEAN域内向け加工品輸出のトップ3は、鉄鋼、化学品、繊維である。鉄鋼製品のASEAN向け輸出は15.4億ドル、ベトナムの鉄鋼製品輸出の40.1%を占めている。同じく化学品は、ベトナムの化学品輸出の23.0%を占めている。繊維は、同じく18.7%を占めている。鉄鋼、化学、繊維はASEAN域内輸出の依存度が比較的大きい。 他方、ASEAN域内向け部品輸出は、22.7億ドル、内訳は、電機が15.7億ドル、一般機械が2.7億ドル、車両(自動車など)が2.3億ドルと電機が大半を占めている。電機の部品輸出は、電話機、集積回路、ケーブル(ワイヤーハーネス)が主な輸出品である。 消費財のASEAN向輸出40.0億ドルのうち過半は食糧品(23.9億ドル)が占めている。

資料:ベトナム貿易統計

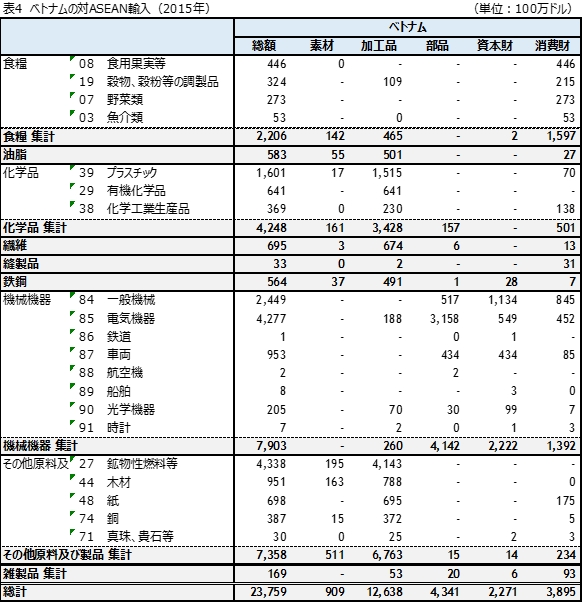

一方、ASEAN域内からの輸入は、財別にみると加工品が最も大きい。次に部品、消費財と続いている。加工品では、鉱物性燃料(ガソリンなど)がASEANからの加工品輸入の32.7%、化学品が同じく25.7%とこの2業種で過半を占めている。鉱物性燃料は主にシンガポールとタイが輸入先。また、化学品輸入では、雑貨製品の部材となるプラスチックを主にタイから輸入している。なおベトナムのプラスチックの最大の輸入先は韓国(21億ドル)、次いでASEAN(16億ドル)となっている。 ベトナムの主力輸出品であるアパレルの部材となる繊維のASEANからの輸入は、6.7億ドル、ベトナムの繊維輸入の僅か5%程度である。ほぼASEAN域外からの調達に頼っている。 ベトナムのASEAN域内からの部品輸入は43億ドル、部品輸入全体の1割程度と小さい。電機部品が31.5億ドル、そのうち集積回路が20.1億ドルを占めている。ベトナムの集積回路輸入に占めるASEAN域内のシェアは16.2%、その7割はシンガポールからの輸入である。一般機械のASEAN域内部品輸入額は5.1億ドル、一般機械部品全体の輸入に占めるシェアは僅か8%に過ぎない。また、輸送機器部品のASEAN域内輸入額は4.3億ドル、輸送機器部品全体のでは25%と機械部品の中では、シェアは比較的大きい。ベトナムの自動車生産台数は年間20万台程度とわずかで、タイからの輸入金額も限られている。 最終財のASEAN域内からの輸入は、61.1億ドル、日本、韓国を上回り、中国の130億ドルに次ぐ規模である。資本財が22.7、消費財が38.9億ドル。資本財ではトラック、消費財では食糧が主な輸入品である。

資料:ベトナム貿易統計

ベトナムのASEAN域内貿易が低調な理由。ベトナムのASEAN域内貿易は、加工品を中心とした中間財貿易が過半を占めているが、加工品の取引は、ASEAN域外が中心で、ASEAN域内は低調である。 第1は、ベトナムの製造業投資を牽引している韓国企業の部材調達が、中国、韓国に依存していること。サムスン電子などが牽引する携帯電話の輸出は、ベトナムの輸出額全体の2割に達している。韓国企業の対ベトナム投資額は非常に大きく、LG社だけでおよそ20億ドル、日本企業の対ベトナム投資額と同じくらいの水準に達している。雇用者数もサムスンだけで13万人で、日系の中で歴史の長いキヤノンが2万人、その多さが分かる。今後も韓国の投資は続くと見込まれる。巨大工場の生産に見合う部材調達は現地調達では、ほとんど不可能な状態である。因みに、サムスンやLGの現地下請には、二次サプライヤーとして地元ベトナム企業が15社程入っているだけだという。 第2は在ベトナム日系企業の現地資材調達の改善。日本貿易振興機構(ジェトロ)の「2016年度アジア・オセアニア進出日系企業実態調査」によれば、在ベトナム日系企業の原材料・部品の現地調達率は2016年に34.2%となり、2010年の22.4%から約12ポイント上昇している。ジェトロの調査対象国8か国の中では、フィリピンの31.6%に次ぐ低い水準であるが、ここ数年で大きく改善している。 2016年の現地調達先の内訳は、現地に進出する日系企業が45.8%、地場企業が41.1%、その他外資企業が13.1%である。ベトナム以外からの調達先の内訳は、日本からの原材料・部品の調達率が35.6%、ASEANが12.0%、中国が10.5%、その他が7.7%となっている。日本からの調達に依存している。 すでに、ハノイの現地専門家の話では、バイクではホンダの現地調達比率は80%に達している。キヤノンも40%で内製比率は向上している。 第3は、経済回廊建設(東西回廊、南部回廊など)で期待されていた陸上貿易がそれほど活発でないことも指摘できよう。ハノイで面談した物流関係の専門家によれば、中越国境貿易や経済回廊の利用に関する相談はほぼ皆無であると話していた。 サムスン電子の場合、必要な部品の多くが小さくて軽く、簡単に輸入できる。特に、電子部品は、無税で輸入し、航空便を利用して遠隔地から輸入が可能となっている。 第4に、AEC(ASEAN経済共同体)はベトナム企業に影響を与えなていないこと。ハノイ国立大学経済学部の教授によればベトナムの民間企業はAECの利点を知らないことが大きな原因であると指摘していた。一方、タイ企業は、AECのおかげで流通チャネルを活用し、他国でより多くの商品をより簡単に販売している。タイ人駐在員も増えている。タイからの輸入車による席巻がベトナムの未来になるのではないか。そうなるとベトナムの自動車産業は生き残れないという懸念を筆者に語っていた。 今後の展望としては、ベトナムの製造業における韓国、中国の投資が一層拡大すれば、韓国、中国からの部材、資本財調達が一層拡大するのではないか。韓国企業はサムスン電子、LGを中心にエレクトロニクス製品の現地生産、中国企業はアパレル等の労働集約財のベトナム生産が見込まれる。韓国企業や中国企業は、日系企業ほどにASEAN域内各国に自前の生産拠点を確保していない。部材調達は韓国、中国に頼るのではないか。特に、小さくて軽い部品は航空便の利用が増えるものと見込まれる。 他方、韓国企業や中国企業のサプライチェーンの中に日系企業が食い込めれば、ASEANの拠点から輸出が増えることも予想できる。また、ベトナムの地場企業がASEAN市場開拓を考える時期も来ると思われるが、ベトナムの内需が拡大している絶好調の中で、当面は、輸出に振り向ける余力がない。

|