|

|---|

|

フラッシュ323 |

2017年3月9日

|

トランプ大統領は減税やインフラ投資拡大で経済成長を高められるか

|

|

高橋 俊樹

(一財)国際貿易投資研究所 研究主幹 |

|

目次 2. 米国では日本よりも40年も前に貿易サービス収支が赤字に転換 3. トランプ新政権は貿易サービス赤字を一掃できるか 4.堅調な米国の企業収益と海外からの資金還流 5.なぜ米国はデフォールトに陥らないのか 終わりに 4. 堅調な米国の企業収益と海外からの資金還流(1) 拡大する米国企業の利益米国企業の収益は、リーマンショックが起きた2008年を底として、その後は2015年には前年からやや低下したものの、着実に増加傾向にある。米企業のリーマンショック後の収益回復の大きな原因は、人員削減や生産性の向上に努め、経営の効率化を進めたことにある。 2011年のスターバックスの海外収益は2009年から35%増となり、米国内収益の14%増の倍以上の伸びであった。この業績回復の要因は、店舗の閉鎖とメニュー項目の追加にあるようだ。ある科学機器メーカーは、2009年には利益が22%減少したため、全従業員の2割に相当する4,000人を解雇。この結果、2010年には業績が急回復した。 実際の米国の企業収益の動向を見てみると、図5のように、2003年の約1兆ドルから2006年には1.6兆ドルまで上昇したが、リーマンショックが起きた2008年には1.3兆ドルにまで落ち込んだ。しかし、その後は2009年から再び回復を見せ、2011年には1.8兆ドル、2014年には2.2兆ドルに達している。しかし、2015年には2.1兆ドルまでやや下落した。

図5 米国の企業収益の推移

(資料)米国商務省経済分析局(BEA) データより作成

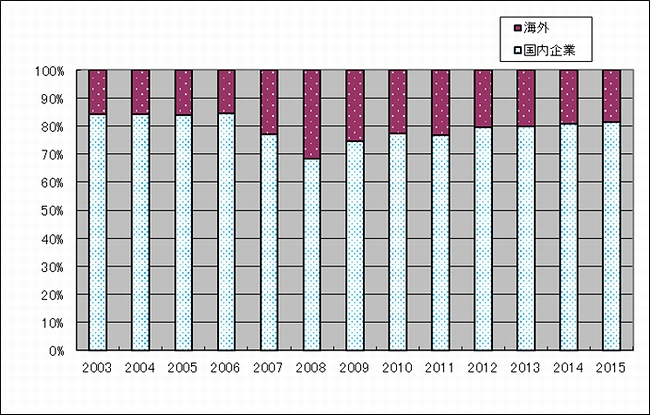

2008年の米国企業収益の低下は、言うまでもなく金融危機による金融部門の不振が原因であった。2009年から2011年までの企業収益の回復は、海外からの収益と国内企業の収益増の両方によるものであった。2009年では金融部門の収益回復が膨らんだが、2010年以降は非金融部門も好調であった。 2011年においては、海外からの収益増が顕著で、過去最大を記録した。これは、海外への支払よりも海外からの受取が大きく増加したためであった。2012年以降においては、海外よりも国内を中心に米国の企業収益は増加した。2015年の米企業収益の低下をもたらした背景としては、中国や途上国などの世界経済の低迷、ドル高、原油価格の下落といった要因が考えられる。 図6のように、海外からの収益は、2003年から2006年までは企業収益全体の16%前後を占めていた。これが、2008年には国内企業収益の大きな減退から一旦は31.6%にも達した。しかし、国内景気の回復から2009年には25.6%まで下がり、その後は2011年の23.2%をピークに、2015年には18.5%に減少している。それでも、2015年の海外からの収益のシェアは2003年~2006年までの水準よりも高い。

図6 米国の企業収益の推移(シェア)

(資料)米国商務省経済分析局(BEA) データより作成

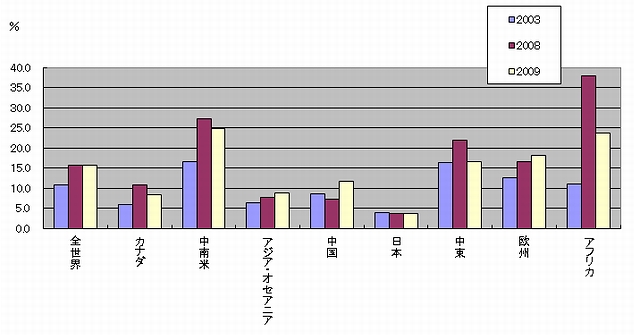

(2) 米国企業の高収益と資金流入の背景米国の所得収支の黒字幅が拡大しており、これは海外直接投資収益の黒字増によりもたらされている。その大きな背景として、国際決済銀行(BIS)も指摘するように米国の海外子会社の収益やブランド力が高いことが想定される。しかも、その収益力は国際収支統計で見る限り増加している。 米国の非銀行海外子会社の当期純利益/売上高比率は2009年においては約16%とかなり高い利益率を達成している(図7参照)。しかも、2003年から5%も上昇している。 米国子会社の地域別の利益率の動向を見てみると、中国と日本を除き、その他の地域においては万遍なく03年よりも09年の利益率を拡大した。中でも、アフリカ、中南米における利益率の増加には顕著なものがあった。米国企業の収益拡大の背景として、BISが指摘するように、高い技術力と早くから海外に進出していることがハイリターンにつながっていると思われる。しかし、それだけではなぜ2000年代以降において、海外直接投資収益を増加させているかということを説明できない。

図7 米国の当期純利益/売上高比率

(資料)米国商務省 経済分析局データより作成

最近における米国企業の高収益の背景としては、①米国の生産委託やアウトソーシングを用いたグローバル・ビジネスモデルの成功、②米国ブランドは日本企業のように激しい競争下にはさらされていないこと、③ITや金融上の技術革新により高収益なビジネスや資産運用を達成、などの要因を挙げることができる。 例えば、アップル社がiPhoneを500ドルで販売しているとすれば、その中で部品代は179ドルにすぎない(米TIME誌2011年5月16日号)。日本が供給した部品の代金は構成国の中ではトップの61ドル、ドイツは30ドル、韓国は23ドル、米国11ドル、中国は7ドルであった。しかし、アップルは部品代以外の321ドルの高収益を上げている。こうしたビジネスモデルの違いが、米国とそれ以外の国との収益格差を生んでいる。 米国の経常赤字問題の解決には貿易赤字を削減しなければならないが、現実には依然として顕著な改善が見られない。しかしながら、最近においては、海外直接投資による対外資産からの受け取りが外国企業の対米資産への支払いを超過することで、所得収支の黒字が拡大している。 すなわち、所得収支の黒字が定着し、外国から米国への資金の還流が続くならば、米国経済に信頼感と好循環がもたらされ、米国の現在の対外ポジション(経常収支あるいは対外純債務残高の赤字)の持続可能性が高まる。これを支えているのが、海外での米国企業の高収益構造である。 したがって、このような経常赤字問題の懸念が薄まれば、その分だけ急激なドル安や米国への資金還流に対する不安が減退し、米国の経済運営や海外からの対米投資にポジティブな影響を与えることになる。

|