2011/08/12 No.144消える海外からの所得〜資材の値上がりを輸出価格に転嫁できない日本〜

高橋俊樹

(財)国際貿易投資研究所 研究主幹

日本経済は、失われた20年に加えて、リーマンショックと東日本大震災という2つの大きな経済危機に見舞われた。そこで、日本企業は生き残りをかけて、海外市場への進出に積極的に取り組んでいる。既に、海外での経済活動で得られた利益は大きくなっており、日本企業の業績を支える主要な要因となっている。

しかしながら、日本経済は依然として活力に満ちたパフォーマンスを示していない。本稿では、今後の成長戦略を考える上で、輸出を含めてこの海外から得られた所得が、本当に日本経済の成長や豊かさに結びついているのかを検討することとしたい。

これからは国内総生産(GDP)よりも国民総所得(GNI)

日本経済の指標としてよく使われるGDPは、国内で生産される価値総額を表している。しかし、海外からの雇用者報酬、金融資産や土地及び著作権・特許権などからの財産所得、利子や法人企業の配当、再投資収益は、海外での活動から得られた所得であるため、GDPには含まれない。

これらの収支は「海外からの所得の純受取」であり、GDPに加えることにより、GNP(国民総生産)あるいはGNIを得ることができる。すなわち、『GNP(=GNI)=GDP+「海外からの所得の純受取」』、となる。GNPは居住者(国民)が生産した価値総額であり、GNIは居住者によって受け取られた所得総額である。つまり、GNPは生産面から、GNIは所得の分配面からとらえた国民による付加価値総額といえる。

日本では93年からGNPに代わりGDPが本系列として発表されてきた。正確な国内生産の推移を見ることも必要であるが、グローバル化が進展している近年においては、海外からの所得の受取を無視することはできない。むしろ、海外を含めた所得分配の動向を探らなければ、正確に日本経済を診断することができない。その意味で、これからはGNIの動きをフォローすることが不可欠だ。

実際にGNIからGDPを差し引いて、「海外からの所得の純受取」を計算したのが表1である。日本の海外からの所得の純受取は、2008年には1,600億ドル、09年には1,400億ドルの黒字であった。米国は09年においては400億ドル、韓国は44億ドルの黒字、中国は1,000億ドルの赤字であった。

すなわち、日本は圧倒的に海外からの所得の純受取が大きい。GDP比で、日本は3%前後であるが、米韓ともに1%に満たない。日本のGDP成長率は08年、09年と低かったが、実際には海外からの所得を多く受け取っており、GNIの伸び率は米韓よりも高い。

表1 日米韓中におけるGNIとGDPの違い

|

日本 |

米国 | |||

|

2008 |

2009 |

2008 |

2009 | |

|

GNI(名目、100万ドル) |

5,053,343 |

5,179,781 |

14,410,300 |

14,159,483 |

|

GDP(名目、100万ドル) |

4,892,255 |

5,042,014 |

14,369,400 |

14,119,295 |

|

GNI-GDP(100万ドル) |

161,088 |

137,767 |

40,900 |

40,188 |

|

(GNI-GDP)/GDP*100(%) |

3.3 |

2.7 |

0.3 |

0.3 |

|

消費者物価上昇率 |

1.4 |

-1.4 |

3.8 |

-0.4 |

|

実質成長率 |

-1.2 |

-6.3 |

0.4 |

-2.6 |

|

韓国 |

中国 | |||

|

2008 |

2009 |

2008 |

2009 | |

|

GNI(名目、100万ドル) |

938,359 |

836,893 |

4,358,446 |

4,882,572 |

|

GDP( 名目、100万ドル) |

931,405 |

832,512 |

4,416,104 |

4,984,426 |

|

GNI-GDP(100万ドル) |

6,954 |

4,381 |

-57,658 |

-101,854 |

|

(GNI-GDP)/GDP*100(%) |

0.7 |

0.5 |

-1.3 |

-2.0 |

|

消費者物価上昇率 |

4.7 |

2.8 |

5.9 |

-0.7 |

|

実質成長率 |

2.3 |

0.2 |

9.6 |

9.1 |

交易損失が海外からの所得を呑み込む

この結果だけを見ると、日本はグローバル化の恩恵により、海外からの収益が拡大し、GDP成長率の低さをカバーしているということになる。しかしながら、実態はもっと複雑で、原油や穀物価格の高騰により、日本の輸入価格は相対的に大きく上昇した。この結果、交易条件(輸出価格/輸入価格)が低下し(悪化)、自動車1台売って得られる原油の量が少なくなった。

つまり、今までと同じ輸出量ではより少ない輸入量しか得ることができない。同量の輸入量を得るためには、より多くの支払いが必要になり、所得が海外に流出することになる(マイナスの交易利得=交易損失)。

価格変化の影響を取り除いた実質の世界では、この交易条件の変化による交易利得を考慮しなければならない。すなわち、名目のGNIの定義式を実質に置き換えると、『実質GNI=実質GDP+海外からの所得の純受取(実質)+交易利得』、となる。

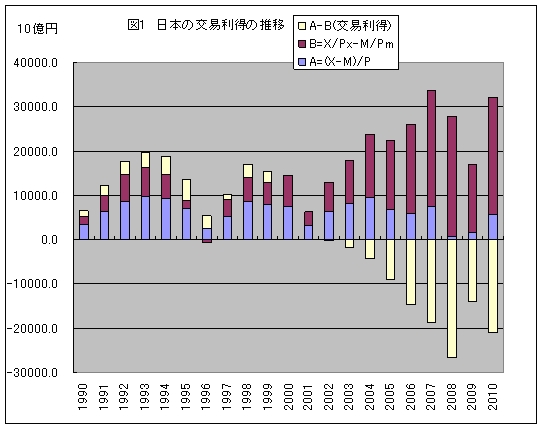

日本の交易利得を計算したのが図1である。08年には交易利得は27兆円の損失に達した。09年には14兆円の損失にやや縮小したものの、10年には再び21兆円の損失に拡大した。

表1における海外からの所得の純受取は名目のドル建てであるが、これを円換算すると08年は17兆円、09年は13兆円となる。乱暴ではあるがデフレーター(物価)の変化はなかったとし、名目も実質も差がないと仮定すると、08年には海外からの所得の純受取額の17兆円は、交易損失の27兆円に呑み込まれて消えてなくなったことになる。同様に、09年の海外からの所得13兆円は、交易損失の14兆円で相殺された。せっかく海外からの所得の純受取がGDPの3%程度(名目)に達していたが、これが交易損失のために失われたことになる。

(資料)内閣府四半期別GDP速報データより作成

海外からの所得が交易損失で失われたものの、図1のB(輸出入数量差)の動きからもわかるように、近年は財・サービス純輸出のGDP比(実質)が上昇している。その比率は、03年以前は1%台であったが、04年から2%台に、06年には3%台となり、07年には4%台に突入した。

そして、08年には80年以降では最も高い4.9%にまで達した。09年にはリーマンショックの影響から3.0%に落ち込んだが、10年には再び4.9%に戻っている。この傾向が続けば、純輸出が交易損失を打ち消し、日本経済は「海外からの所得」の恩恵を大きく受けることが可能である。

実際に純輸出等の実質GDPに対する増加寄与度を見てみると、リーマンショックにより09年では1.5%のマイナスの寄与度であったが、10年には1.8%のプラスの寄与度に転換した。この結果、10年の実質GDPにおける3.9%成長の半分は純輸出の貢献によるものであった。しかし、大震災の影響により、残念ながら11年以降においては一時的にはこの比率は縮小せざるを得ない。

したがって、今後の日本の海外からの全利得は、「海外からの所得の純受取」の動向に加え、「交易損失」が発生する限り、「純輸出」の回復に依存することになる。もしも、自動車等の輸出が急回復すれば純輸出が増え、海外からの所得を享受することができる。しかし、大震災を契機とした海外移転により、輸出代替の動きが進展すれば、海外から得られる豊かさはその分だけ失われることになる。

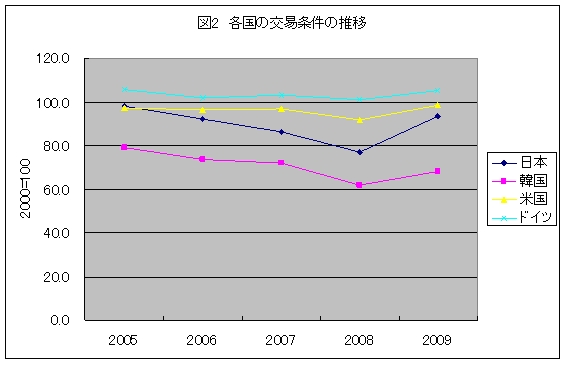

米独に比べて輸出価格転嫁が小さい日本

日本では、交易条件の悪化により交易損失が発生したが、主要国でも同じなのであろうか。図2は日韓米独における交易条件の推移であるが、一見してわかることは、韓国においては日本同様に交易条件を低下させているが、米独においては悪化させていないということである。また、図にはないが、東欧のポーランドでは交易条件は悪化していないし、資源国のオーストラリアではむしろ交易条件は改善している。

各国ともに07年から08年にかけて輸入価格を大きく上昇させるが、米独は並行して輸出価格を引き上げている。日韓においては、輸出価格への転嫁は少ない。日本は09年、10年と円高に振れているが、輸出価格はドルベースでも上がっていない。

米独と違い日韓が資材の値上がりを輸出価格に転嫁できないのは、輸出商品の価格支配力が低いためと考えられる。激烈な競争下にある市場で日韓企業は競り合っており、価格の変化に敏感な消費者の下では値上げをすることができない。これに対して、高付加価値で競争に巻き込まれない商品が主体である米独は、価格を引き上げることが可能なようだ。

すなわち、欧州では互いに産業内分業が主体であり、製品の棲み分けや補完性が特徴である。したがって、価格を引き上げやすい環境にある。これに対して、日本と韓国・台湾・中国においては、製品の棲み分けが難しくなっているし、互いに競合しあう関係に変質してきており、価格転嫁は限定的とならざるを得ない。

そこで、日本企業には、韓国、中国と直接競合しないように、徐々に価格支配力のある商品・サービスに転換する戦略や創造性が求められる。すなわち、高い技術力を活かし、これまで以上に追随されない商品・サービスや新分野の開拓を積極的に押し進めることが不可欠だ。

低い日本の内外の資本・人の移動

これまで見てきたように、交易損失が発生し、大震災による純輸出の低迷が予想される状況においては、着実な利益が期待できるのは「海外からの所得の純受取」ということになる。

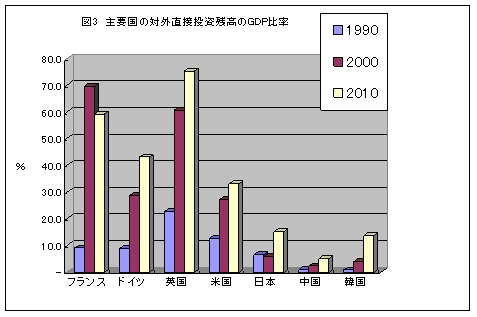

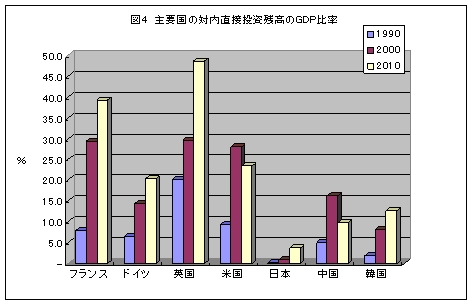

図3、図4は日本の対外・対内直接投資残高をGDPで割った比率を表している。10年の欧米主要国の対外投資残高のGDP比が軒並み30%以上であるのと比べると、日本の比率は15%と大きく劣っている。韓国は90年にはわずか0.9%に過ぎなかったが、10年には日本に肉薄しているし、中国も着実に比率を高めている。

対内直接投資残高のGDP比においては、日本は欧米先進国に対してはもちろんのこと、韓国、中国との差も拡大している。対外だけでなく、対内投資が極端に低いのが日本の特徴だ。資本の受け入れだけでなく、人の受け入れでも日本の開放度は高いとはいえない。例えば、日本の外国籍人口の比率は05年で1.2%であったが、フランスでは6.4%(90年)、マレーシアで4.1%(91年)であった。

今後とも、海外からの所得の純受取を増やすには、金融商品への投資だけでなく、海外日系企業の収益を拡大することが求められる。それには一層の対外投資の拡大が必要である。空洞化の懸念が生じるが、海外からの所得の国内への還流と再投資により、長期的には国内の雇用に結びつくことも可能だ。

また、国内の生産と雇用を生み出し空洞化を抑制するには、外資の活用も検討に値する。対日投資の拡大には日本全体で取り組まなければならないが、大震災を契機に東北を中心に外国資本を誘致することも1つのアイデアだ。

東北のサプライチェーンは、一時的に寸断され、補強する動きがある一方で、撤退し海外に移転するする動きも見られる。東北に外資優遇策を集中させ、外資に対する固定資産税、法人税等の減免を講じることにより、サプライチェーンの強化が可能だ。

これに、空港、港湾、道路網などのインフラの整備、さらには安価で良質な住宅の整備、外国人の子弟が安心して入学できる教育環境の整備、人の移動の自由化などを推し進めれば、東北の投資環境は一挙に充実するものと思われる。

かつて、中国は2免3減制度という外資優遇政策を実施していた。これは企業所得税を利益獲得開始年度から2年間免税、その後3年間は半減する制度であった。この制度を活用し、減免額が中国での利益の10〜20%に達する日本企業も多かった。効果的な外資誘致策が、今こそ強く求められる。