2014/07/09 No.197ECB(欧州中央銀行),ターゲット長期オペの詳細を公表景気下支え効果は期待薄

川野祐司

(一財)国際貿易投資研究所 客員研究員

東洋大学経済学部 准教授

1.はじめに

ECB(欧州中央銀行)は,2014年6月5日の政策理事会において,ターゲット長期オペ(TLTROs:Targeted Longer-Term Refinancing Operations:テルトロ)の導入や預金金利のマイナス化などいくつかの政策を公表した(川野,2014b).2014年7月3日の政策理事会後,ECBはターゲット長期オペの詳細を明らかにした.本稿では,ターゲット長期オペの仕組みとその役割について述べる.

第2節では,長期オペ(LTRO:Longer-Term Refinancing Operations:エルトロ)とターゲット長期オペ(TLTROs)について概説する.第3節では,TLTROsについてより詳細なルールを見ていくことにする.第4節では,TLTROsの役割と効果について述べる.

なお,ユーロの金融政策主体はユーロシステム(Eurosystem:ECBにユーロ導入加盟国中央銀行を加えたもの)であるが,本稿では日本でよく使われているECBを用いることにする.

2.長期オペ(LTROs)とターゲット長期オペ(TLTROs)の違い

ECBはこれまでも,定例の公開市場操作として長期オペ(LTROs)を実施してきた.危機の前は満期が3カ月の長期オペを毎月定期的に実施していたが,現在も実施されている.長期オペに参加する金融機関はECBから3カ月間資金を借り入れ,満期になると資金を返済する.返済と同時に,新しい長期オペに参加して資金を借り入れれば,同額の資金を継続して借り入れ続けることができ,これがリファイナンスという意味である.長期オペによる資金供給額はECBが決める.しかし,ECBが2011年12月と2012年2月に実施した満期3年の特別な長期オペでは,資金供給額を設定せずに金融機関が必要とする金額を全額供給した.これを「full allotment」という.現在は,非伝統的手段の一環としてECBの資金供給オペはfull allotmentになっている.

長期オペでは,資金の借り入れに際して担保が必要となる.ECBはオペに利用できる担保のリストを公開しており,これを適格担保という.金融機関はCCBM2という担保管理システムを通じて担保をECBに差し出す.ターゲット長期オペにもいえることだが,金融機関は担保の範囲内でしか資金を借り入れることができない.ECBはこの点を持って,長期オペは量的緩和ではないと主張しているようだ.最近は,国債の買い切りオペのことを量的緩和といっているが,オペに参加する金融機関の視点から見ると,買い切りオペは資金返済の義務がない一方で,長期オペはあくまでも借り入れであるため,満期が到来すると資金を返済する義務がある.

ターゲット長期オペは,長期オペと基本的な仕組みは同じである.しかし,資金供給額や満期だけでなく,その役割も大きく異なる.

ターゲット長期オペは2014年9月から2016年6月まで3カ月ごとに合計8回実施される.返済は2018年9月で,2014年9月の借り入れ分は満期が4年になる.最後の2016年6月の借り入れも返済は2018年9月になるため,満期は2年3カ月になる.この8回は,2014年に実施される初めの2回と,それ以降の6回に大別される.初めの2回では,金融機関がECBから借り入れできる資金額は,2014年4月30日時点の家計および企業向けの貸出残高(ただし住宅ローンを除く.以下,同じ)の7%まで借り入れることができる.それ以降の6回は,2014年4月30日時点よりも貸出が増えた分に対して,その3倍まで借り入れることができる.

例えば,2014円4月30日時点の貸出残高が100億ユーロの金融機関は,初めの2回で7億ユーロまで借り入れできる.1回目(2014年9月)で7億ユーロ借りてもいいし,1回目で3億ユーロ,2回目(2014年12月)で4億ユーロ借りてもいい.特に必要がなければ,合計5億ユーロしか借り入れなくても構わないし,借入額ゼロも可能である.

2015年の第3回目以降は,2014年よりも貸出が増えないとターゲット長期オペを利用できない.2015年の貸出残高が102億ユーロであれば,金融機関は新たに6億ユーロまでECBから借り入れができ,2014年の借り入れと合わせて最大で13億ユーロ借り入れることができる.第1回目の借り入れは2016年9月に,第2回目の借り入れは2016年12月に繰り上げ返済が可能となる.そのため,ターゲット長期オペで借り入れた資金は最低2年間保有することになる.

このように,ターゲット長期オペでは,金融機関の貸出が重要なカギとなる.ターゲット長期オペは明確に金融機関の貸出増加を狙ったものであり,金融機関の貸出増加→ユーロ地域(euro area)の景気好転→ユーロ地域の物価上昇という経路を意識している.

3.ターゲット長期オペの詳細ルール

ここではターゲット長期オペについて,より詳細なルールを見ていくことにする.詳細ルールに興味のない読者は第4節に進んでいただきたい.

まず,ターゲット長期オペに参加できる金融機関は,ECBの公開市場操作(オペ)に参加している金融機関に限られる.公開市場操作に参加していない小規模金融機関は,TLTROグループを組織して,公開市場操作への参加金融機関をグループのリーダーにすることで,グループとしてターゲット長期オペに参加できる.

2014年9月18日と2014年12月11日の2回のターゲット長期オペでは,家計と企業向け貸出残高(ただし住宅ローンを除く,以下,同じ)の最大7%まで借り入れできる.

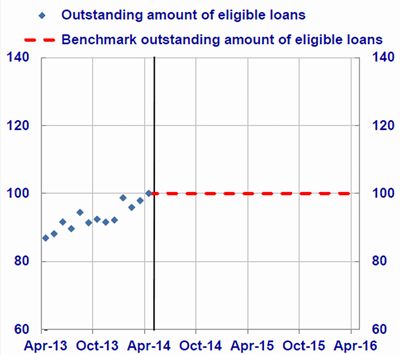

その後の6回のオペでは,ベンチマークに応じて貸出額が決まる.ベンチマークの計算方法は,2013年4月30日から2014年4月30日までの1年間に貸出残高が増えているかどうかで2つのケースに分かれる.第1のケースは,この期間に貸出残高が増えている金融機関と2013年5月1日以降に設立された金融機関であり,2014年4月30日の残高が基準額となる(図1).

図1 貸出残高が増加した金融機関のベンチマーク計算例

図1の左側の点は,2013年4月から2014年4月までの各月の貸出残高を表している.このケースでは2014年の4月30日時点の貸出残高がベンチマークとなる.

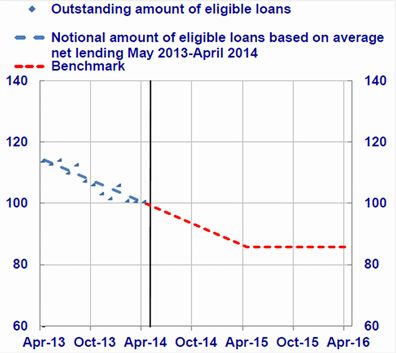

第2のケースは,この期間に貸出残高が減少していた金融機関であり,図2のように2013年から2014年にかけて貸出が減少している.このケースでは,2015年5月30日までは,貸出残高のトレンド線を伸ばしてベンチマークとし,2015年5月30日で一定になる.

図2 貸出残高が減少した金融機関のベンチマーク計算例

貸出の減少トレンドが続いている金融機関が貸出増加に転じるには一定の時間がかかる.この第2の計算方法を用いるのは,金融機関に一定の時間を与えるための政策であると考えられる.

第3回目(2015年3月)以降のターゲット長期オペでの借入可能額は,(貸出残高-ベンチマーク)の3倍までである.この貸出残高の計算には,クレジットカードの残高や返済額も含まれる.2014年5月から各回のターゲット長期オペ実施月の2カ月前までが貸出残高の計算期間となる.例えば,第4回目(2015年6月)の計算期間は2014年5月から2015年4月まで,第7回目(2016年3月)の計算期間は2014年5月から2016年1月までとなる.

計算期間は徐々に伸びていくため,ターゲット長期オペでのECBからの借り入れを増やすには貸出残高を増やし続けなければならない.第4回目に上限まで借り入れ,第5回目の計算期間までに貸出残高が増えなければ,第5回目の借り入れ上限額はゼロとなる.

ターゲット長期オペには,強制返済のルールがある.2016年9月時点で,以下の2つの条件をチェックされ,これらの条件を満たしていない金融機関には返済の義務が生じる.

第1の条件は,2016年9月時点で貸出残高がベンチマークを下回っていない,というものである.貸出残高がベンチマークを下回った金融機関は,8回のターゲット長期オペで借り入れた資金を全て返済しなければならない.

第2の条件は,たとえ第1の条件をクリアしていても,2015年3月の第3回目から2016年6月の第8回目のターゲット長期オペまでで借り入れた合計金額が,第8回目時点での借り入れ上限額を超えた場合には,その差額を返済しなければならないというものである.例えば,第6回目まで貸出残高が増えていた金融機関が,その後第8回目までの間に貸出残高が減少した場合には,その減少分×3に相当する金額を返済しなければならない.つまり,第3回目以降の期間も,貸出残高を増やし続けなければ,強制返済の義務が生じることになる.

4.病的緩和は経済に悪影響

定期的に実施されるECBの長期オペ(LTROs)の目的は,ユーロ地域の金融システムにおける円滑な資金決済を助けることである.金融危機の発生とは関係なく実施されている.2011年と2012年に実施された満期3年の長期オペは,金融システムに無制限の流動性を供給して危機による金融システムの崩壊を防ぐことが目的であった.それらと比較して,ターゲット長期オペ(TLTROs)はユーロ地域の金融機関の貸出残高増加を意図したものであり,それまでのECBのどの政策とも意図が異なる.このような政策は効果があるだろうか.

金融機関にはターゲット長期オペにまったく参加しないという選択肢もある.参加するとしても,上限額いっぱいまで借り入れる必要はない.そのため,ECBの意図したとおりに進むためには,少なくとも2016年までは金融機関が貸出を増やし続けなければならない.しかし,ユーロ地域の企業は社債や株式での資金調達を行っており,銀行貸出は減少しつつある.その背景にはいくつかの理由がある.

まずは,ユーロ地域の景気の回復力が弱く,銀行貸出に頼る中小企業の資金ニーズが大きくないことが挙げられる.次に,バーゼルIIIの段階的導入や今後予定されるECBのストレステストを控え,金融機関はこれらを乗り切るためにバランスシートの調整を進めていることが考えられる.その他には,ESRB(European Systemic Risk Board)のレポートにあるように(ESRB, 2014),ユーロ地域はオーバーバンキングの状態に陥っており,個々の金融機関は貸出を容易に増やせないことも考えられる.

ドラギ総裁はターゲット長期オペにより,最大1兆ユーロの資金供給が可能だといっているが,あくまでも「最大値」であり,ターゲット長期オペは空振りする可能性が高い.

仮にターゲット長期オペへの需要が強かったとしても,ECBの意図したとおりに景気を下支えしてインフレ率を上昇させることはできるだろうか.おそらくうまくいかないだろう.BIS年報(BIS, 2014)では,物価を考慮したECBの実質の政策金利は,2010年からすでにマイナスであり,この間,金融政策による景気の浮揚はうまくいっていないとしている.金利がゼロ近辺の状況では,緩和政策によって経済を刺激するのは難しい.それだけでなく,ECBをはじめとする先進国の過剰な金融緩和はバブルなど副作用が大きく,早期の正常化,つまり一定程度の利上げを提唱している.川野(2014a)でも指摘しているように,金融政策の効果には非線形性が存在する.すなわち,好況期の引き締めは大きな効果を持つが,不況期の緩和はほとんど効果を持たない.過剰な金融緩和にはメリットはほとんどない一方で副作用は数多くあり,長期的に見て経済成長率を低めてしまう.

ECBだけでなく,先進国の中央銀行は金融緩和による景気の下支えに対して自信過剰になっている.金融政策によって金融市場だけでなく,企業の行動や失業などの実体経済もコントロールできると考えている.その一方で,すでにジャンクボンド市場などで異常な低金利が観察されているにもかかわらず,金融機関や金融市場の過剰なリスクテイクから中央銀行は目を背けているように見受けられる.金融危機が生じているときには,金融機関は過度に不安になり通常よりも多くの資金を確保しようとするため,金融システムの安定性を守るための量的緩和(Quantitative Easing)には意義がある.しかし,危機が去った後にも緩和を続けるのは病的緩和(Quackish Easing)でしかなく,経済には悪影響しか及ぼさない.逆説的に見えるが,ターゲット長期オペが空振りする方が,ユーロ地域経済にとってはプラスになるだろう.

参考文献

川野祐司(2013)「デンマークとスウェーデンにおけるマイナス政策金利」『東洋大学経済学部ワーキングペーパー』,No.8.

川野祐司(2014a)「量的緩和と病的緩和-Theory of Monetary Policy Design, Quantitative Easing and Quackish Easing-」『東洋大学経済学部ワーキングペーパー』,No.15.

川野祐司(2014b)「2014年6月5日にECBが公表した金融政策について」『国際貿易投資研究所フラッシュ』,NO.191.

BIS (2014) 84th Annual Report.

ECB (2014) Modalities of the Targeted Longer-term Refinancing Operations.

ESRB (2014) “Is Europe Overbanked?”, Reports of the Advisory Scientific Committee, No. 4.

ECBホームページ

フラッシュ一覧に戻る