2014/09/26 No.209ECB(欧州中央銀行)のターゲット長期オペ(TLTRO)は空振り

川野祐司

(一財)国際貿易投資研究所 客員研究員

東洋大学経済学部 准教授

1.はじめに

9月18日に実施された第1回目のターゲット長期オペ(TLTROs:Targeted Longer-Term Refinancing Operations:テルトロ)は826億ユーロという結果となった.ドラギ総裁は,第1回目には4000億ユーロの利用が可能で,以降の2年間で最大で1兆ユーロの資金供給が可能だといっていたことと比べると,わずかの利用にとどまったといえるだろう.フラッシュNo.197では,ターゲット長期オペは空振りの可能性が高いと指摘したが,その通りの結果となった.

ECB(欧州中央銀行)は,2014年6月5日にターゲット長期オペを導入した.これは,ユーロ地域(euro area)の金融機関に対して,住宅ローン以外の形で貸出を増やすように促す政策である.また,2014年6月5日と9月4日に政策金利を引き下げ,中心となる政策金利は0.05%,預金金利は-0.20%まで引き下げられている.これらの政策は,ユーロ安を誘導し,デフレ懸念を払拭するためのものであると説明されているが,実のところは単なる景気支援策であるといえる.

本稿では,9月18日に実施された第1回目のターゲット長期オペの結果を考察するとともに,ユーロ地域の銀行貸出の状況を合わせて検討し,ECBの政策効果について明らかにする.

なお,ユーロの金融政策主体はユーロシステム(Eurosystem:ECBにユーロ導入加盟国中央銀行を加えたもの)であるが,本稿では日本でよく使われているECBを用いることにする.

2.ターゲット長期オペ(TLTROs)の結果

第1回目のターゲット長期オペは9月16日にオペの実施がアナウンスされ,9月18日に入札,資金が供給された.入札に参加可能な代表銀行は382だが,実際には255の代表銀行が参加した.ターゲット長期オペに直接参加できない中小銀行は,オペに直接参加できる銀行とグループを形成して間接的にオペに参加することができる.このケースでオペに直接参加できる銀行のことを代表銀行という.本稿執筆時点では詳細な情報が入手できないが,自らの資金需要ではなくグループ内の中小銀行の要請によってオペに参加した代表銀行も相当数に上ると思われる.

オペで供給された資金は826億ユーロである.この金額の水準自体は小さくはないが,例えば,9月3日の主要オペ(MRO,満期は7日間)では,1111億9900万ユーロの資金が供給されている.この数字と比較しても826億ユーロは,ECBの資金供給の中では小粒だといえるだろう.ECBはターゲット長期オペで大幅な資金供給を実現させ,この資金を民間経済に流し込むことで景気浮揚をもくろんでいたが,初めの第一歩でつまずいたといえるだろう.

ターゲット長期オペのルールでは,銀行は今回のオペと12月の次回のオペで2014年3月末時点の貸出残高の7%までECBから資金を借り入れられる.つまり,今回,借り入れ上限に達していない銀行は12月のオペで資金を借りられるため,ECBにはまだ資金を供給するチャンスがある.

その一方で,銀行は資金の繰り上げ返済ができる.今回ターゲット長期オペで借り入れた資金は4年間借り続けることができるが,2年間の据え置き期間を経て2016年9月には繰り上げ返済が可能となる.この点では,ECBの資金供給策は早めに効果を失うことも考えられる.事実,2011年と12年に実施された満期3年の長期オペ(LTRO)は繰り上げ返済が相次いだ.

ターゲット長期オペが景気浮揚策というのは,そのルールにある.オペで資金を調達した銀行は,2年後の2016年9月の時点で貸出実績を審査される.特殊な計算方法によって算出された基準額を下回ると,今回借り入れた資金を2016年9月の時点で全額返済しなければならない.(ルールの詳細については,フラッシュNo.197を参照)この基準額は,「ターゲットオペに参加するならば,貸出を増やしなさい」という意図で設定されており,銀行は2年後まで貸出残高を増やし続ける,または少なくとも貸出残高を減らさないようにしなければならない.

これは,マクロ的には貸出増→景気回復という道筋を考えることもできるが,銀行の経営を縛ることにもなる.このような縛りを嫌って、参加を見合わせた銀行もあるのではないだろうか.資料が手に入らないため推測になるが,南欧などの銀行は低コストの資金を手に入れるため積極的にオペに参加した一方で,ドイツや北欧などの銀行はお付き合い程度に参加したのではないだろうか.

ECBはすでに大量の資金を供給し,さらにターゲット長期オペで資金を供給しようとしているが,銀行は多くの資金を必要としていないことが分かる.その原因はいくつか考えられるが,次節では,ユーロ地域の貸出動向に注目しよう.

3.ユーロ地域の貸出動向

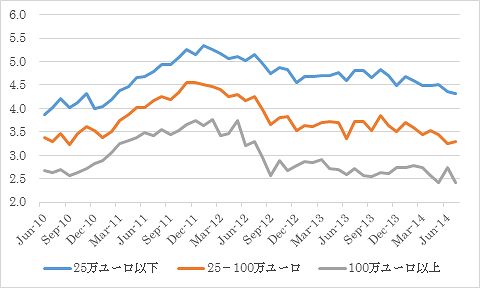

図1はユーロ地域の企業向け貸出金利である.企業から見ると調達金利となる.図1を見ると,大企業向けの貸出金利と中小企業向け貸出金利との差が広がっており,直近(2014年7月)ではその差は2%近くにまで広がっている.借り入れ規模の小さい中小企業には不利なデータではあるが,それでも度重なる政策金利の引き下げによって金利は低下傾向にあり,企業にとっては借り入れがしやすくなっているように見える .

図1 ユーロ地域の対企業向け貸出金利(%)

(出所)データはECBホームページ.

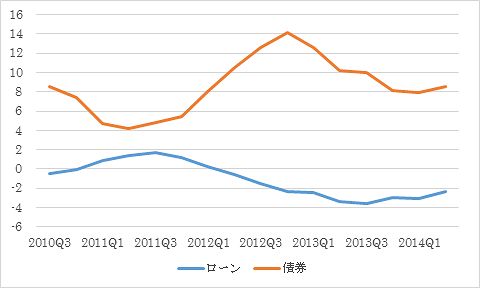

次に図2を見てみよう.図2によると,企業への銀行貸出は,2011年には一時プラスで推移したが,2012年に入ると再びマイナスに陥った.2013年第3四半期に-3.6%を記録して以降,やや改善傾向にあるものの,2014年第2四半期では-2.3%と依然マイナスが続いている.その一方で,債券による資金調達はプラスで推移し続けていることが分かる.

このデータは大企業と中小企業を含めたものである.中小企業は資金調達を銀行に頼る一方で,大企業は証券市場にもアクセスできる.現在はローン金利よりも債券金利の方が低くなっているケースもあり,信用力の高い大企業は証券市場から資金を調達している.中小企業は,借入金利こそ下がっているものの,借入条件(担保を求められる,クレジットラインの設定を引き下げられる,借入要求額が一部減額されるなど)は改善していない.

図2 ユーロ地域の企業の資金調達(%,四半期ごとの伸び率)

家計は負債残高を減らす過程にあり,銀行が貸出を増やすのは難しくなっている.一部の加盟国では住宅価格が上昇しており,特に都市部での価格が上昇している.銀行は住宅ローンを増やすことができる状態ではあるが,住宅価格の急激な上昇は経済にとってマイナス要因ともなることはサブプライム問題で経験している.ECBがターゲット長期オペの計算から住宅ローンを除外しているのはこの経験があるからであろう.

ECBのThe Euro Area Bank Lending Surveyでは,ドイツやスペインなどいくつかの加盟国の内訳を示しており,銀行の貸出動向は加盟国によって異なる.しかし,全体的には民間の資金需要は回復しつつあるとはいえ依然弱い.ユーロ地域は依然失業率が高く,景気ももたついている.そのうえ,ウクライナ問題により重要な貿易パートナーであるロシアとの関係が悪化している.

不況期には,銀行の貸出は金利よりも企業や家計による先行きの見通しに大きく左右される.自社製品の売り上げ増が見込めない状況では,いくら金利が下がっていても借入を増やそうとはしない.マクロ的には,いわゆるIS曲線が垂直に近づいている状況に陥っており,投資の金利弾力性はゼロに近づいている.このような状況下で貸出を積極的に増やすために,ターゲット長期オペで資金を借り入れる銀行は多くないであろう.

4.ECBは景気を浮揚させられるか

ユーロ地域の銀行は不十分な借入需要だけでなく,ECBによるストレステストやバーゼルIIIへの対応などにもさらされている.これらへの対応が優先事項であり,ユーロ地域の銀行が本格的に貸出できるようになるまでは時間がかかる.また,ユーロ地域のほとんどの加盟国は構造改革の過程にある.景況感がやや改善しつつある加盟国もあるが,構造改革の効果が出るまでには数年かかるため,全体としては景気に対してマイナスの効果が続いている.

それに加えて,ウクライナ問題によるロシアへの経済制裁は輸出の減少だけでなく心理的な影響も与えており,景気にマイナスの影響を及ぼしつつある.EU(欧州連合)はロシアにエネルギーを依存しているため,気温が下がる冬には解決に向かうかもしれないが,景気にプラスの影響を与えるようになるまでには時間がかかるだろう.やや話がそれるが,EUは2度の世界大戦の反省から地域の平和を保つために創設され,貿易の自由化をはじめ,人・物・資本・サービスの自由移動をめざしてきた.それが目先の政治的パフォーマンスのためにロシアに対する経済制裁に踏み切った.自らの存在意義に反するような行為によって経済的苦境に陥ってしまったといえるだろう.

ECBは新たな証券購入プログラム(CBPP3など)を準備しており,一層の資金供給を行おうとしている.ターゲット長期オペもまだ7回残しており,資金供給手段は確保されている.しかし,ユーロ地域の銀行はECBによる過剰な資金供給を必要としていない.このような状況の中で,ECBには国債などを無条件に購入する量的緩和を迫られている.

量的緩和はアメリカや日本のように無理矢理中央銀行のバランスシートを拡大させることを意味する.しかし,このような政策は資金の金融市場での滞留を生み,景気浮揚の観点からは意味がない.それどころか,バブルなどの悪影響の方が大きい.

そもそも,金融緩和が景気を浮揚できるのかどうか,あまりにも議論が少ないことが問題である.すでに述べたように,不況期には金利の水準よりも先行き見通しの方が大きな役割を担う.その他にも,BIS(国際決済銀行)は2014年のアニュアルレポートで金融緩和による景気支援は効果が小さいことを示している.川野(2014a)では,長期的にも金融緩和には弊害の方が大きいことを示している.

ECBは1999年の発足以来,ユーロ地域諸国に対して構造改革による競争力強化の必要性を訴え続けていた.ECB月報には必ずといっていいほど構造改革に対する言及がある.しかし,過剰な金融緩和は各国政府によるモラトリアムを可能とし,結果としてECBが訴えていた構造改革を遅らせることになる.ECBの政策には一貫性がないといえるだろう.

ECBの政策は株式市場には影響があるだろうが,景気を浮揚させることはできないだろう.特に長期の競争力の向上には構造改革しかなく,ECB自身がこれまで主張し続けてきたことでもある.それにもかかわらず外部の圧力によって,緩和を続けざるを得なくなっていることこそが問題である.ECBは失った信認を取り戻すことができるのか,今後も注視していかなければならない.

参考文献

川野祐司(2014a)「量的緩和と病的緩和-Theory of Monetary Policy Design, Quantitative Easing and Quackish Easing-」『東洋大学経済学部ワーキングペーパー』,No.15.

川野祐司(2014b)「2014年6月5日にECBが公表した金融政策について」『国際貿易投資研究所フラッシュ』,NO.191.

川野祐司(2014c)「ECB(欧州中央銀行),ターゲット長期オペの詳細を公表-自信過剰のECB,景気下支え効果は期待薄」『国際貿易投資研究所フラッシュ』,NO.197.

ECB (2014) ECB Monthly Bulletin September 2014.

ECB The Euro Area Bank Lending Survey, 各号.

ECBホームページ

フラッシュ一覧に戻る