2020/09/07 No.472チャイナ+1はベトナム、メキシコ、台湾~米国の対中追加関税措置の影響~

大木博巳

(一財)国際貿易投資研究所 研究主幹

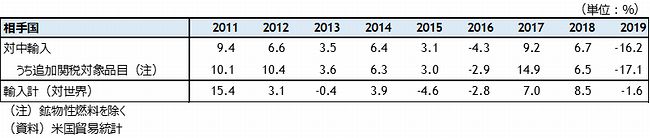

1.2019年の米国の対中輸入は16.2%減、対中追加関税措置が影響

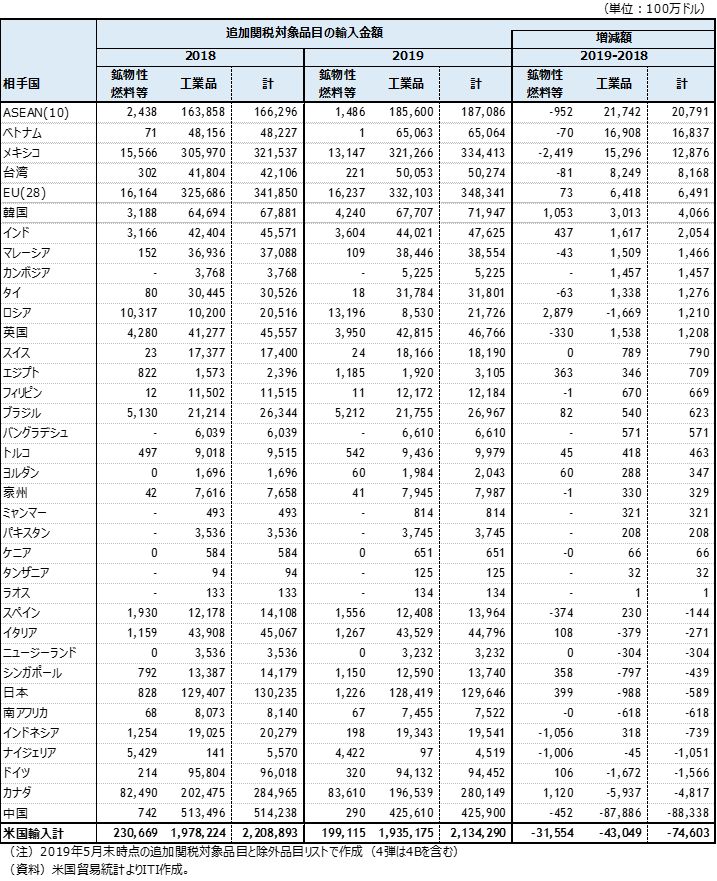

2019年の米国の輸入伸び率は前年比1.6%減と微減であったが、対中輸入は前年比16.2%減と大きく落ち込んだ。中国を除いた国地域からの米国の対非中国輸入伸び率は、前年比2.4%増と微増であった。2019年の米国の対中輸入が大きく落ち込んだ要因は、2018年に発動された対中追加関税措置の影響による。対中輸入追加関税対象品目に限定した米国の輸入額(推定)は、2019年で対中輸入が4,256億ドル、前年比17.1%減、前年と比べて883億ドルの輸入減である。他方、対非中国輸入では1兆7,083億ドル、0.8%増と横ばい、前年と比べて248億ドルの増加であった。

対中追加関税品目の対中輸入の減少額に比べて非中国輸入の増加額が少ない。これは、対中追加関税追加関税品目に鉱物性燃料等(HS27)が含まれているためである。鉱物性燃料等(HS27) を除いた非鉱物性燃料(以下では工業品とする)に限定すると、2019年の中国の輸入減少額は878億ドル、非中国の輸入増加額は、448億ドルとなる。対中輸入の減少額の過半が非中国輸入の増加でカバーされた計算になる。

表1 米国の輸入伸び率

2.対中追加関税措置がもたらした漁夫の利

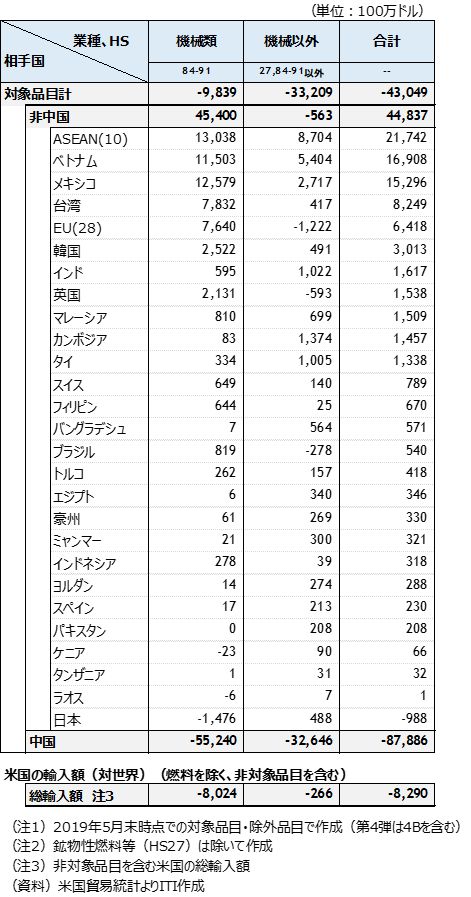

米国の対中追加関税措置は、第3国に漁夫の利をもたらすといわれていた。対中輸入の減少によって、対非中国輸入の増加が期待されたからである。表2は、米国の対中追加関税対象品目の輸入が2019年に前年(2018年)と比べて増加した国、減少した国のリストである。鉱物性燃料を除いた対中追加関税対象品目(工業品)の対中輸入は、2019年に878億ドル減少している。この対中輸入減少を肩代わりするように対非中国輸入が448億ドル増加(逆に言えば対米輸出が増加)した。その上位3は、ベトナム、メキシコ、台湾である。ベトナムの輸入増加額は、169億ドル、メキシコが152億ドル、台湾が82億ドルである。次に、EU(うち英国が15億ドル)が64億ドル、韓国が30億ドル、インドが16億ドル、マレーシアが15億ドル、カンボジアが14億ドル、タイの13億ドル、これらが10億ドル以上の規模の増加額となっている。さらに、エジプト、フィリピン、バングラデシュ、トルコ、ミャンマー、パキスタン、ケニア、タンザニア、ラオスなどの発展途上国からの輸入が増加した。

先進国では、英国やスペイン、スイス、韓国で対米輸出が増加しているが、必ずしも中国製品と競合していることで、代替製品の輸入が増加しているわけではない。

輸入増加の上位には。ASEAN諸国が並んでいる。米国の対ASEAN輸入は、217億ドルの増加額となっている。このうち最大がベトナム、次にマレーシア、カンボジア、タイ、フィリピン、ミャンマー、ラオスと続いている。シンガポールとインドネシアはマイナス(輸入減)であった。これから、中国の輸出に代替する対米輸出拠点は、ASEANである。中国からの部材調達の利便性、中国と比べて労働コストが割安な点、産業インフラ基盤の充実などがその要因として指摘できよう。また、インドやバングラデシュ、パキスタンからの輸入も増加しており、ASEANに加えて南西アジアが、中国に代替する輸出拠点として台頭するものと見込まれる。米国の対中追加関税措置は、ASEANをはじめとした発展途上国に対米輸出増加のインセンティブを与えた。

一方、輸入が減少している国は、カナダ、ドイツ、日本、シンガポールなどの先進国に多い。これらの国は、自動車や鉄鋼などの米国の保護主義が影響したものである。自動車については、米国の対韓国輸入が拡大した。2018 年 3 月に改定韓米 FTA が原則的合意、同年 9 月に署名した。この影響によるものかもしれない。

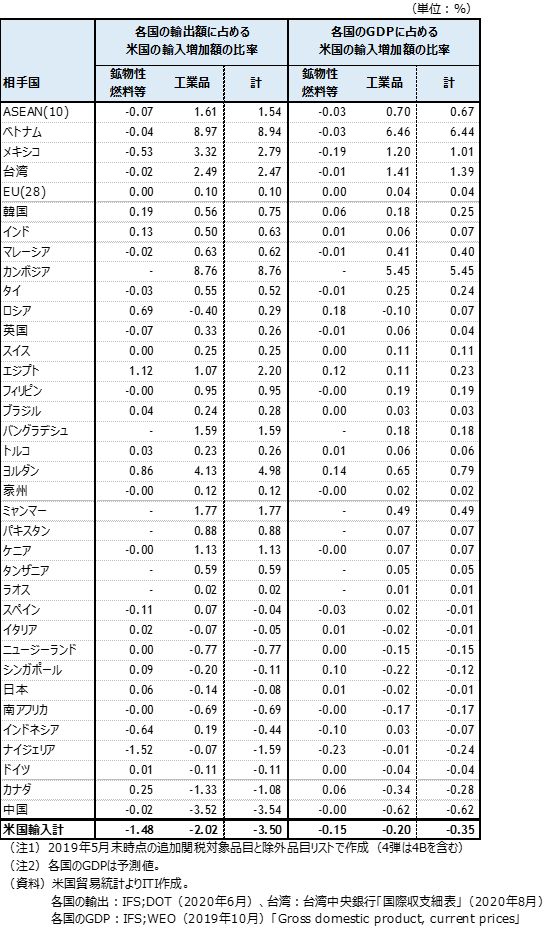

対中追加関税措置で漁夫の利を得た諸国・地域の経済にとって、対米輸出増がどの程度のインパクトをもたらしたのか、これらの国・地域の輸出に占める米国の輸入(非鉱物性燃料)増加額の比率(米国の輸入増加額/各国の輸出額、2019年)でみたのが表3である。上位3では、ベトナムは8.9%、メキシコが3.3%、台湾が2.4%と特にベトナムに大きな恩恵をもたらした。また、カンボジアが8.7%、ヨルダンが4.1%と瞬間的に輸出を押し上げている。

また、同じく対GDP(2019年IMF予測)比でみると、ベトナムが6.4%、カンボジアが5.4%と経済的なインパクトの大きさを物語っている。台湾は1.4%、メキシコも1.2%と米国の対中追加関税措置の経済効果は大きい。

表2 米国の対中追加関税措置の効果~国地域別輸入増加額・減少額

表3 対中輸入関税のインパクト~各国の輸出額・GDPに占める米国の輸入増加額の比率(%)

3.追加関税措置で炙り出された中国輸入の代替可能性

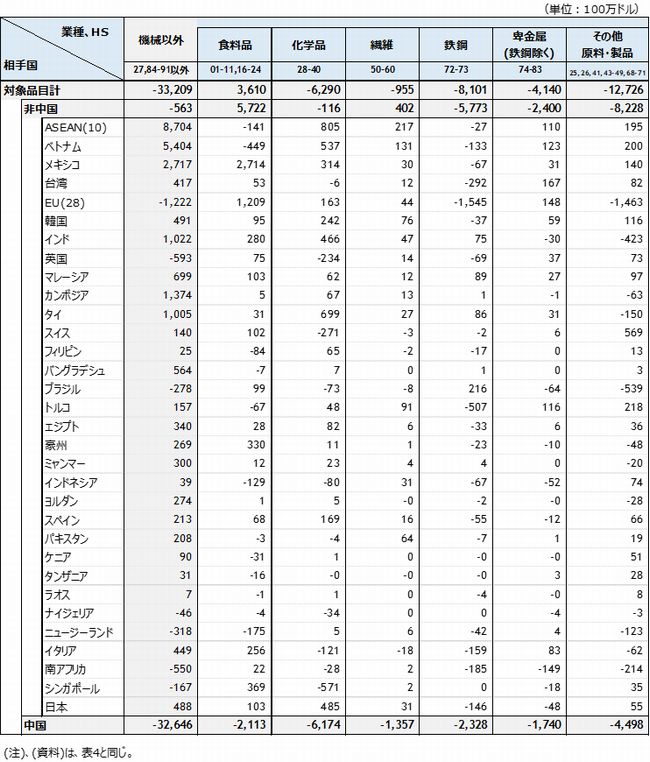

対中追加関税措置で減少した対中輸入額、878億ドルの業種別内訳は、機械類が552億ドルに対して非機械が326億ドル、それぞれ減少している(表4)。一方、対非中国輸入では、機械類が454億ドルの増加したのに対して非機械が5億ドルの減少となっている。機械類で中国製品の代替が進んだことを窺わせる。

機械類では、ベトナム、メキシコ、台湾、EU、韓国の順で輸入増加額が大きい。機械類以外では、ベトナム、メキシコ、カンボジア、インド、タイの順で輸入増加額が大きい。いずれも、ベトナムとメキシコがチャイナ+1の有力候補である。

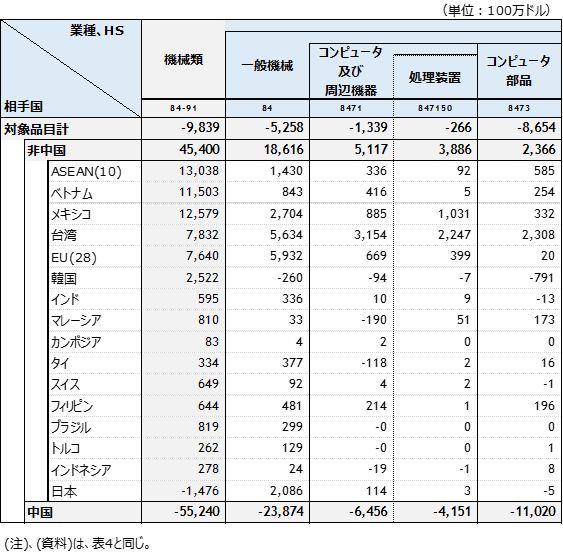

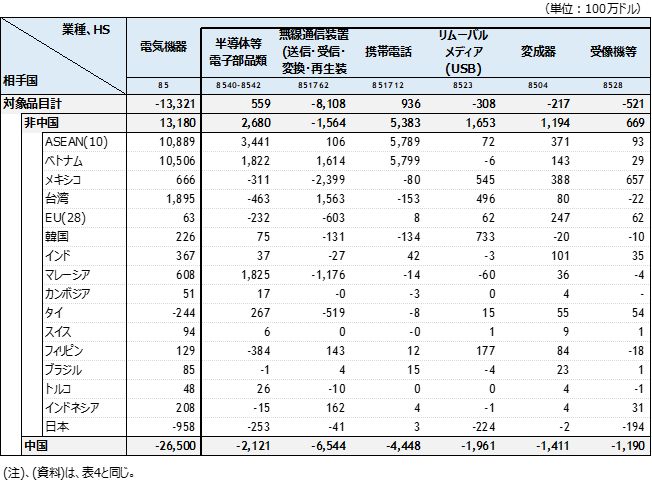

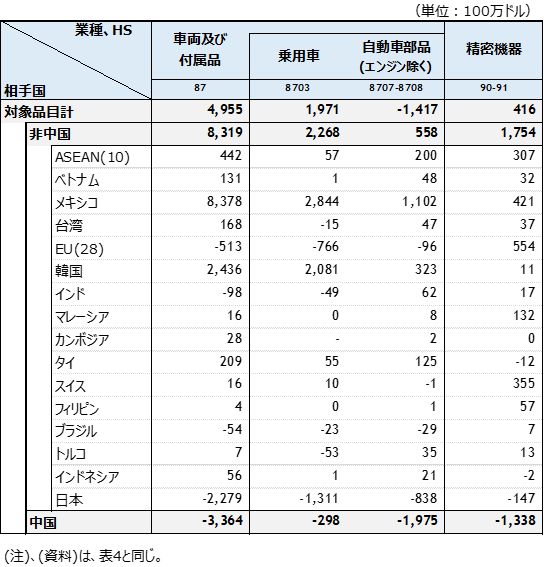

追加関税対象品目の輸入増減額を業種別に見たのが表5である。まず、機械類の対中輸入の減少額は、一般機械(HS84)が238億ドル、電機(HS85)が265億ドル、この二つで大半を占めている。一般機械の減少額では、コンピュータ・周辺機器(62億ドル)、コンピュータ部品(110億ドル)が大きい。電機の減少額では、無線通信機器(65億ドル)、携帯電話(44億ドル)、半導体など電子部品(21億ドル)である。

これに対して、機械類の対非中国輸入は、主要業種すべて増加している。ただし、対中輸入の減少額を対非中国輸入の増加額が上回っているのが、車両(自動車等HS87)と精密機器(HS90-91)。下回っているのが一般機械と電機である。

これは、一般機械のコンピュータ部品の対中輸入減少額を対非中国輸入の増加で補填できずに、大幅輸入減少になっていること、また、電気機器の無線通信機器が、対中輸入、非対中輸入ともに減少しているためである。それ以外の業種では対中輸入の減少を対非中国輸入の増加でほぼ相殺されている。

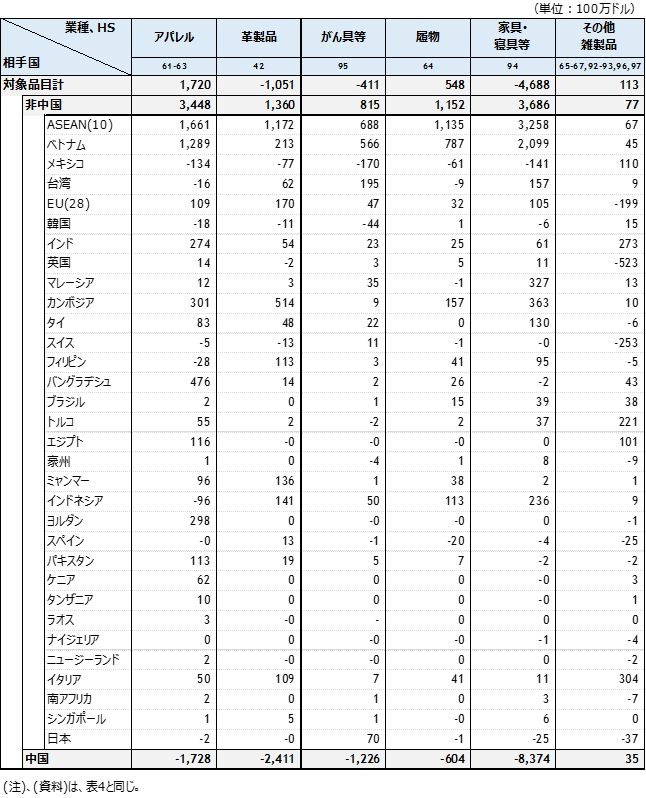

非機械類の業種の対中輸入減少額は326億ドル、内訳は、家具寝具(HS94)が83億ドル、その他原材料別製品(HS25.26、41-49、68-71)が69億ドル、化学品(HS28-40)が61億ドル、鉄鋼23億ドル、卑金属、アパレルが17億ドル、それぞれ減少している。

他方、非機械類の対非中国輸入は、化学品、鉄鋼、卑金属、その他原材料別製品の輸入で減少している。これらの業種は、対中輸入と非対中輸入を合わせて2018年と比べて輸入は減少している。一方、アパレル、玩具、履物、家具寝具等消費財の対非中国輸入は増加している。これら消費財のなかでは、アパレル、履物の対非中国輸入の増加額が対中輸入の減少額を上回って、対中輸入の減少を補填している。

米国の対中追加関税措置の効果の一つは、中国生産に代替可能な業種(製品)が炙り出されたことである。対中輸入と対非中国輸入の増減額を業種別に詳細に見ると、前述したように、対中輸入の減少を対非中国の輸入の増加で部分的にも相殺されている業種は、コンピュータ機器・部品、無線通信機器(携帯電話など)、電子部品、受像機など電機や精密機器等の機械機器、食料品やアパレル、玩具、履物、革製品などの消費財に多い。対中輸入、対非中国輸入ともに輸入が減少している業種は、化学品、鉄鋼、原料別製品などである。

このうち、機械機器や消費財の対非中国輸入の国地域別内訳をみると、業種ごとにすみ分けが起きている。

例えば、対ベトナム輸入は、半導体等、無線通信機器、携帯電話などの機械機器、消費財ではアパレル、玩具、履物、家具・寝具の輸入増加額大きく、ベトナムはこれらの業種において中国に代替する最大の生産拠点である。対メキシコ輸入はコンピュータ処理装置、受像機、自動車・同部部品、機械以外では食料品の輸入増加額が大きく、これら業種でメキシコが対米輸出拠点となっている。

対台湾輸入ではコンピュータ・周辺機器や同部品、無線通信機器が大きく、台湾が米国の輸出拠点となっている。このほかでは、コンピュータ関連ではフィリピン、半導体等電子部品ではマレーシア、タイ、無線通信機器ではインドネシア、フィリピンの輸入額が増加している。アパレルでは、インド、バングラデシュ、カンボジア、ヨルダン、パキスタン。履物ではカンボジア、インドネシア、家具・寝具などではカンボジア、マレーシア、インドネシア、タイがそれぞれ輸入を増加させている。

ここからいえることは、世界の工場、中国生産に代替するには、中国と同じような生産規模が可能な国を発掘するのではなく、ASEANや南西アジアを中心に複数の国が集まって、それぞれ得意分野の生産を分け合うことになる。米国の対中追加関税措置は、その意図とは別に、中国生産を解体し、リスク分散化することで、発展途上国の工業化を推進する契機となるのではないか。

表4 対中追加関税対象品目(非鉱物性燃料)の米国の国地域別輸入増減額(2019-2018年)

表5-1 米国の国地域別輸入増減額(2019-2018年)追加関税対象品目~一般機械

表5-2 米国の国地域別輸入増減額(2019-2018年)追加関税対象品目~電気機器

表5-3 米国の国地域別輸入増減額(2019-2018年)追加関税対象品目~車両・精密機器

表5-4 米国の国地域別輸入増減額(2019-2018年)追加関税対象品目~食料品・加工品

表5-5 米国の国地域別輸入増減額(2019-2018年)追加関税対象品目~消費財

4.短期間に輸出を増す迂回輸出の問題

米国の対非中国輸入が、増加した背景には迂回輸出の問題がある。追加関税措置で米国の対非中国輸入は、実態よりも大きい可能性が指摘されている。中国製品の迂回輸出が含まれている可能性があるからである。迂回輸出とは、第3国で短期間に最小限の加工や変更を加えた中国製品について、産地を第3国と表示して米国に再輸出する行為である。例えば、迂回事例として、WSJ紙(「中国鉄鋼の抜け穴、米国は東南アジアに照準」2018 年 4 月 11 日)は、ベトナムの鉄鋼を紹介している。中国国境から約1600キロ南に位置するブンタウという町では、数十の工場が中国から鉄鋼を輸入し、亜鉛めっき加工し、強化した上で輸出するという単純なビジネスが行われていた。ひどい場合は、箱に貼られたラベルだけを変えて、積み替えるだけであるという。米鉄鋼メーカーの製品より安い価格で米国に輸出することも多い。米貿易当局は、タイとマレーシアを含む東南アジア諸国にも照準を合わせている。中国鉄鋼メーカーが貿易の制限を避ける動きに組み込まれているとみている。他の東アジア、東南アジア諸国・地域で、ベトナムほどではないものの対米輸出が増加したのは、台湾、韓国、タイ、マレーシア、フィリピン等で、これらも監視対象のようである。

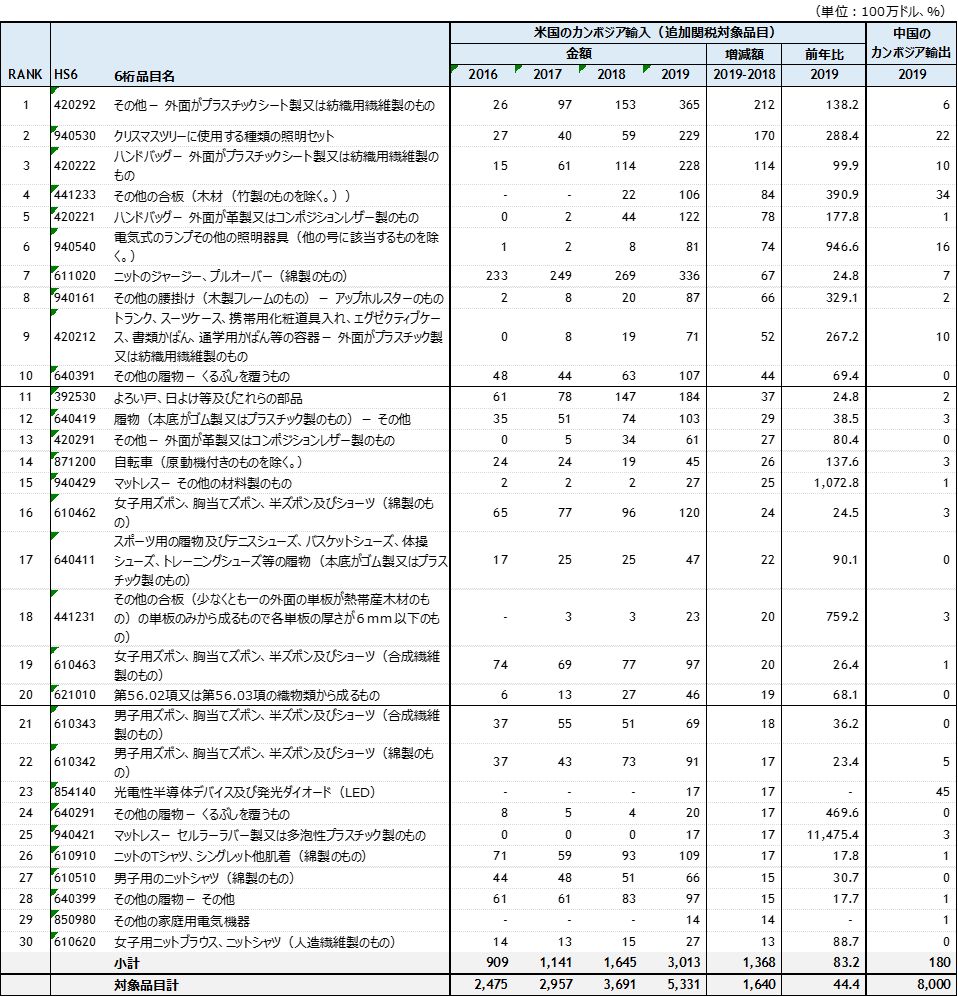

米国の対カンボジア輸入の急増品目を見ると、迂回輸出の可能性をうかがわせるような動きがある。表6は、対中追加関税対象品目の2019年の米国の対カンボジア輸入増加額上位品目である。及び、中国の対カンボジア輸出額である。米国の対カンボジア輸入では、アパレル製品の輸入増に加えて、2018年では輸入実績が小さかった革製品、バック、スーツケース、合板、照明器具、自転車、マットレスなどの製品が急増している。これらの製品のカンボジア輸出増の裏には、対米輸出リスクを回避する中国企業の動きがあることは容易に想像できる。

ロイターの報道(2019年6月21日)によれば、「米大使館の報道官が、ロイターに電子メールで送った文書で、国土安全保障省がシアヌークビル経済特別区(SSEZ)内の複数の企業を調査し、関税回避のため製品の積み替えを行ったことがわかり、罰金を科したと明らかにした。」一方で、SSEZはウェブサイトに声明を掲載し、内部調査を行った結果、同区で操業する企業のいずれも米国から罰金を科されていないことが判明したと発表した。シアヌークビル経済特別区は、カンボジアの6の経済特区の一つで、中国の民間資本(江蘇省無錫紅豆集団)が開発した工業団地で、160社程度(2020年1月)が操業しているという。

米国は、関税措置の効果減殺する迂回輸出については、厳しく監視するものと思われる。その一つが、原産地規則の厳格化であろう。

表6 米国の対カンボジア輸入と中国の対カンボジア輸出

5.今後の展望、WTO加盟以前の水準が目安

米国の対中追加関税措置で明らかになった点は、脱中国の動きが予想以上に速かったことであろう。対中追加関税品目の米国の米輸入に占める中国のシェアは、2018年の26.0%から2019年には23.0%に低下している。個別業種では、一般機械が31.5%から25.1%、電機が42.5%から36.4%、このうちPC・周辺機器が、55.7%から49.7%と2007年以来初めて、50%を割った。携帯電話は81.8%から72.1%に低下している。また消費財では、革製品が46.3%から39.2%、家具・寝具が52.2%から42.6%に大きく低下した。一方、化学品は20.6%から17.7%、アパレルは36.4%から34.1%、玩具は80.9%から78.1%、履物が52.9%から49.6%と微減にとどまっている。ただし、アパレルはリーマンショック後をピークに下落傾向にある。

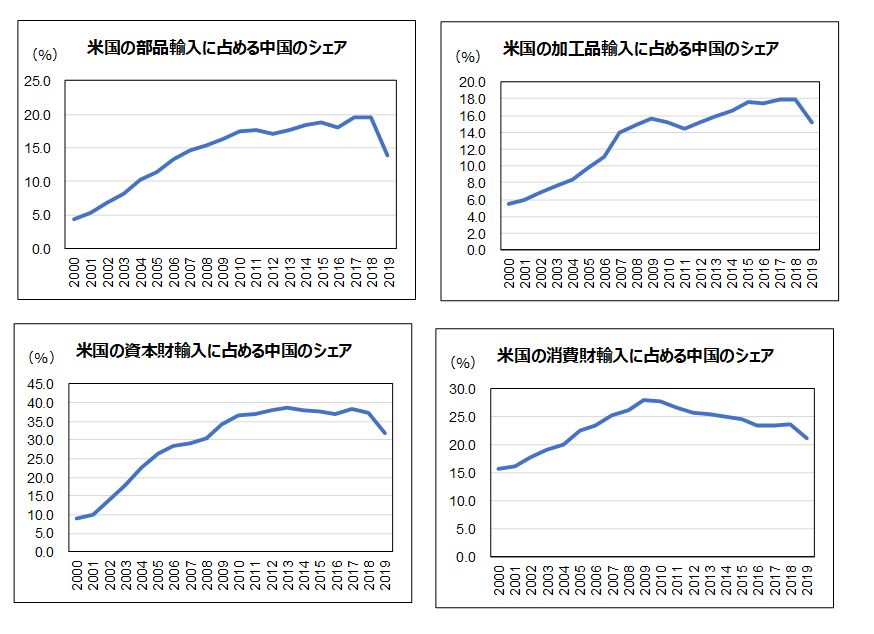

2019年の米国の対中輸入依存度を財別にみると、加工品が15.2%(2018年は17.9%)、部品が13.9%(同19.6%)、資本財が31.7%(同37.2%)、消費財が21.2%(同23.8%)と特に部品や資本財で低下が著しい。

輸出拠点の脱中国の動きは、中国以外に輸出拠点を確保するチャイナ+1と呼ばれていた。チャイナ+1の歴史は古い。2000年初めのSARS騒動から始まり、2005年の反日デモ、リーマンショック直前の労働コストの高騰や元高、さらに在中国外資系企業のみならず中国企業の間でもTPP対応策として顕在化していた。

これらに追い打ちをかけたのがトランプ政権の対中追加関税措置である。それが長期化(固定化)すれば、中国輸出の採算悪化により輸出拠点の脱中国が一層加速することになろう。とりわけ、中国より労働コストの低いベトナムなどのASEANや南西アジアへの工場移転が進み、これらの諸国の工業化が促進することが期待される。

対米輸出拠点としての中国離れが進む場合、中国の対米輸出はどこまで落ち込むのか。一つの目安は、WTO加盟以前(2001年)の状態に戻ることである。2001年当時の米国の財別対中輸入依存度は、加工品では5.9%、部品は5.3%、資本財は10.0%、消費財は16.2%であった。中国生産を代替する輸出拠点が多くある消費財は、WTO以前の水準に低下する可能性がある。資本財の対中依存度が拡大した要因は、コンピュータ、携帯電話(スマートフォン)がけん引力となったことであるが、これらはすでに成熟化した製品である。また、コンピュータ、携帯電話(スマートフォン)は台湾のEMS企業が米企業から生産委託して主に中国で生産している。台湾のEMS企業が中国生産を他の諸国に移管するかどうかが、カギを握っている。加工品や部品に対しては、今回の対中追加関税措置で予防的に輸入を抑制しており、次に期待されている中国の対米輸出製品の芽を潰している。

米国の対中輸入は、リーマンショック後をピークに緩やかに下落していたが、対中追加関税措置はこれに拍車をかけることになろう。米国の対中輸入は、中国のWTO加盟以前の水準に、急速に落ち込むことになるのではないだろうか。

図1 米国の財別対中輸入依存度の推移

フラッシュ一覧に戻る