2011/10/11 No.147貿易投資で失われた20年を取り戻せ〜大恐慌からの脱出と比較して〜

高橋俊樹

(財)国際貿易投資研究所 研究主幹

日本経済はバブルの崩壊以降、1991年からの20年間においてデフレの状態が続いている。これに対して、1929年からの米国の大恐慌による景気低迷は10年続いたが、1939年のヨーロッパにおける戦争の勃発を契機として、米国経済は40年〜44年には急激な成長を達成することができた。

今日の日本経済にとって、このような特需がアジアの急速に高まる成長によって生まれつつある。本稿では、アジア特需が大恐慌後の特需と比較してどの程度の規模で、それをどう活用すれば日本経済のデフレ脱却に結びつけられるのかを検討してみたい。

大恐慌でも輸出市場の開拓が優先課題

米国の大恐慌は1929年10月24日、ニューヨーク証券取引所で株価が大暴落したことを発端に始まった。これにより、生産や消費、雇用が大きく後退し、その影響は世界各国に伝搬していった。

大恐慌の背景を説明するのは本稿の目的ではないが、その大本の原因は1920年〜29年までの「黄金の20年代」に遡ることができる。一家に自動車2台の時代が来るという当時の共和党の約束もあながち無理ではないという繁栄ぶりであった。

なにしろ、1927年には米国の家庭の3分の2が電化された。1925年時点では、電化された家庭のアイロンの普及率は8割、掃除機も約4割に達した。洗濯機は4分の1の家庭で使われるようになっていたし、ラジオは4割が所有するようになっていた。

1920年代の繁栄を支えた要因は、①自動車・電気産業の発展、②工場・道路・住宅の建設ブーム、③輸出や海外投資の進展、に求められる。

19世紀後半は鉄道が北米経済の発展の原動力であったが、20世紀に入り、大きな技術革新は自動車によってもたらされた。自動車の生産拡大は部品だけでなく、石油・ゴム・ガラス・鉄鋼などの関連産業の発展を促し、販売やメンテナンスなどのサービス産業にも波及していった。さらには、電気産業にも飛び火し、自動車や家庭の電化の普及を支える道路や住宅の建設ブームをもたらした。

同時に、米国は第一次大戦の復興のために海外に資金を供給していたが、それが原資となり欧州での米国の製品の購入につながった。海外への直接投資も急増し、1920年代には輸出はそれ以前と比べて倍増した。この結果、20年代には米国の貿易投資は大きく膨らんだ。

しかし、第1次大戦時には発展を続けた農業は、戦争の終焉とともに生産が落ち込み、収入は低下した。農業の不振は、石炭産業と繊維産業の低迷も手伝い、徐々に鉱工業生産へと浸透していった。これにより、過剰設備が増え、稼働率が低下した。

黄金の20年代に陰りが見え始めていたにもかかわらず、大恐慌の当初においては、米国政府は均衡財政を維持し、本格的な有効需要の拡大を実現するには至らなかった。この他にも、1930年のスムート・ホーレー関税法により、関税の引き上げを実施するなど、貿易が大きく阻害される政策が実施された。

1933年に大統領に任命されたルーズベルトは、大恐慌対策として議会に精力的に法案を提出した。その結果、就任後の100日間で、10本以上の法案が次々に議会を通過した。これらは、有名なTVA(テネシー川流域開発公社)法などを含む、いわゆるニューディール政策と呼ばれるものだ。しかし、最高裁判所は全国産業復興法や農業調整法に違憲判決を下し、ニューディール政策は2つの大きな柱を失うことになる。

大恐慌の影響で大打撃を受けた米国経済であったが、ルーズベルト大統領のニューディール政策は就任2年目から効力を発揮し始め、一旦は景気の回復につながった。しかし、インフレを警戒するFRBは36年から金融引き締めを実施し、ルーズベルト大統領も財政均衡に舵を切り替えた。このため、景気は再び停滞するに至った。

したがって、29年からの10年間において、ニューディール政策が一旦は効果を発揮はしたものの、大恐慌を完全に脱出できるほどの決定的な影響を持つには至らなかった。これは、政策判断の転換も重なった結果であった。結局は、大恐慌からの本格的な脱出は第2次大戦の特需を待たざるを得なかった。

また、ルーズベルト大統領は20年代と同様に、輸出市場の拡大を大恐慌からの脱出手段として重要視していた。1934年に制定された互恵通商協定法はカナダや中南米、それに欧州の一部の国々との間で結ばれた。これにより、米国の影響が強い中南米経済圏を中心に輸出は増加するに至った。輸出拡大策は34年の輸出入銀行の設置にも端的に現れており、ルーズベルト政権が外交において最大の力点を置いた政策であった。

大恐慌は10年、日本のデフレは20年

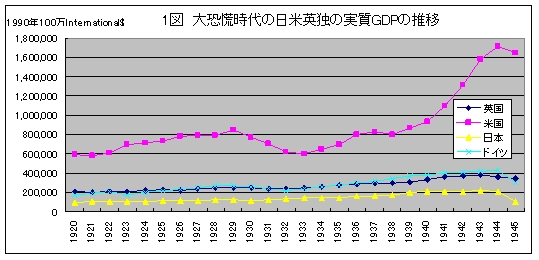

大恐慌の発生により、米国の実質GDPは1図のように29年から10年もの間、それ以前の水準を上回ることはなかった。現在の日本では約300万人が失業しているが、大恐慌においては失業者が一時的に1,200万人にも達した。ちなみに、大恐慌時の1929年の米国の人口は1億2,225万人で、現在の日本の人口に近い水準であった。

1図からも見て取れるように、大恐慌時の実質GDPは1929年〜33年にかけて大きく低下したが、ニューディール政策が効果を発揮したことから34年〜36年にかけて上向いた。しかし、金融引き締めや財政支出の削減により、37年〜38年にかけて再びGDPは低迷するに至った。39年には、ようやく29年水準を少し上回る水準に回復した。

米国は、大恐慌前の21年(5,800億ドル、1990年基準実質GDP)〜29年(8,433億ドル)までの8年間において、年平均で4.8%の成長を達成した。一方、戦時中の40年(9,297億ドル)〜44年(1兆7,136億ドル)までの4年間では、年平均で16.5%成長という驚異的な伸びを記録した。

ちなみに、当時の日本の年平均成長率はそれぞれ2.5%(21年1,050億ドル→29年1,281億ドル)、マイナス0.5%(40年2,097億ドル→44年2,052億ドル)であった。米国の1940年〜44年までの高成長は、その多くは政府支出によってもたらされた。45年には政府支出はマイナスの寄与に転じている。

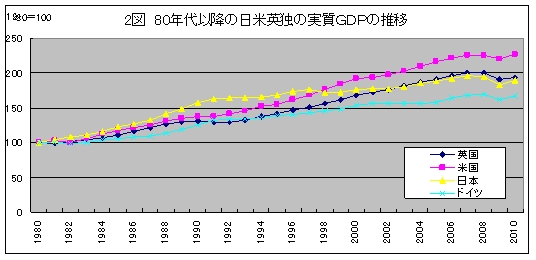

2図は80年以降の日米英独の実質GDPの推移を見たものである。日本の実質GDPは他の3カ国と比較して、1991年からの20年間においてほぼ横ばいの状態が続いている。大恐慌とはいえないが、息の長いデフレが根付いている。

この間の成長の停滞は、いわゆる「失われた20年」ということになる。90年代のデフレの原因としては、不良債権処理や企業のバランスシートの改善に手間取ったことが挙げられる。これに、デフレによる投資意欲の減退、逆資産効果による消費低迷が重なった。

しかし、2000年代に入ってからのデフレはこれらの問題が解決に向かっているにもかかわらず、一向に改善の兆しを見せなかった。それは、GDPギャップ(需給ギャップ)の推移を見れば一目瞭然である。90年代半ばや90年代後半、2000年代半ば、さらにはリーマンショック後の2009年から今日における需給ギャップはGDPの4%から最大8%にまで達した。

需給ギャップがなぜ発生するかというと、供給能力に対して需要が不足しているからだ。有効需要を押し下げる構造要因には、貯蓄超過が挙げられる。つまりは、資金が国内の投資に回らず、タンスに眠っているか海外に向かっているのだ。デフレ下でも実質金利が高く、企業の投資意欲が低いことから、貯蓄超過は生産性の低下や人口の縮小とあいまって、景気の浮揚力をもぎ取ってしまう。

さらに、日本は失われた20年間において、鉄道や自動車、IT革命などに匹敵する技術革新を生むことができず、スマートフォンのような既存技術の応用においても遅れをとってしまった。2000年代の半ばには、先進国とともに新興国需要の拡大から輸出が増加したが、リーマンショックによってデフレ脱却の芽を摘み取られてしまった。直近では、2011年の大震災の発生によりサプライチェーンが寸断され、輸出が大打撃を受けている。

また、一層の金融緩和や緩やかなインフレ政策を採用したり、さらにはもっと円安政策を徹底していれば、デフレは克服できたとする見方もある。様々な要因が重なり合って、デフレが長期にわたって形成されてきたと考えられるが、それは一言で言えば、需要不足ということに尽きる。

高齢化社会を迎えて、世帯の貯蓄率が下がってきたが、企業が貯蓄超過にあり、なかなか国内の投資に結びつかないのが現状だ。したがって、大震災後の復興対策は、大恐慌時におけるTVA法などのニューディール政策に相当する最重要な需要拡大策でもあると考えられる。

ニューディール政策はその途中において、財政金融の引き締め策への転換で効力を低下させたが、もしも大震災の復興対策が適切に間断なく続くならば、日本経済を浮揚させることは疑いない。ただし、復興資金は増税でまかなわれる面もあり、その分だけ需要が削られるのは否めない。

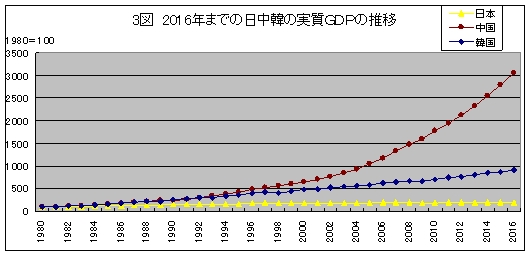

3図はIMFの予測データに基づき、日中韓の2016年までの実質GDPの動きを示している。2010年の日本の実質GDPは、80年に対して90%増となる。これに対して、中国は18倍、韓国は7倍にも達し、文字通り桁違いの成長を遂げた。アジアの国は今後とも高成長が期待されることから、日本のデフレ脱却の鍵はこれらの国の生産・消費需要が握っているようだ。

大恐慌脱出特需とアジアの成長特需を比較

大恐慌時も日本の90年代以降も、色々なデフレ対策を講じたが、結果として決定的なデフレ脱却に直結させることができなかった。これは、政策判断が適切でなかったことや、突然の経済ショックにより、個々の対策が十分に機能する環境を整え切れなかったということにも起因していると思われる。

換言すれば、デフレからの脱却を可能にするような需要を十分に取り込むことができなかったということだ。したがって、日本の失われた20年を取り戻すには、爆発的な需要を生み出すアジア・オセアニアの成長力を取り込むことが不可欠のように思える。

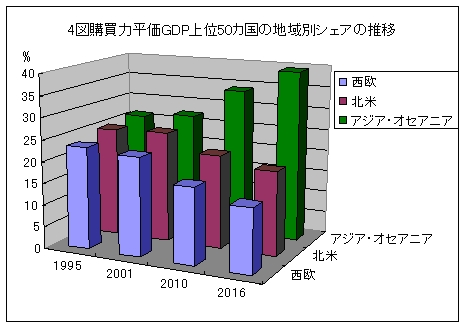

4図は、1995年〜2016年までの購買力平価GDP上位50カ国の地域別のシェアを比較したものである。一目でアジア・オセアニアのシェアが、2000年代〜2010年代半ばまで、圧倒的に高まることが見て取れる。2011年以降の結果は、IMFの2011年4月時点の予測であるため、米欧の財政問題の深刻化や中国の成長率の低下などの最近の世界経済の低迷を明示的に盛り込んでいない。しかし、それでもアジア経済が相対的に中期的には比重を高めることは間違いないものと思われる。

上位50カ国に入ったアジア・オセアニアの国を合計したシェアは、1995年には50カ国全体の26.1%であったが、2016年には39.4%にまで高まる。これに対して、西欧は、23.4%から14.7%に減少する。北米も、25%から19.4%に縮小する。

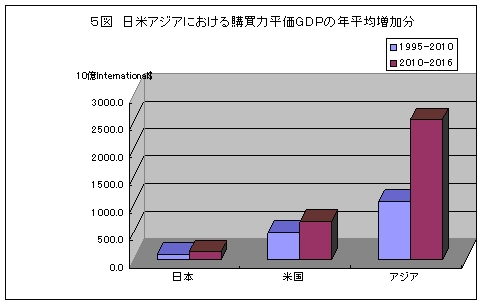

この結果から日本、米国、アジア・オセアニアだけを取り出し、1年間にどれだけ購買力平価GDPを増やすのかを見たのが5図である。アジア・オセアニアの購買力平価GDPは1995年〜2010年までは年間1兆ドル増えたが、2010年〜2016年までは毎年2.5兆ドルも増加する(注1)。

ちなみに、米国は、それぞれ5,000億ドル、7,000億ドル、日本は1,000億ドル、1,400億ドルである。日本の需要の増加がわずかにとどまるのに対して、アジア・オセアニアは今後の5年間の各年において、日本のGDPの半分強に相当する特需を創出する。

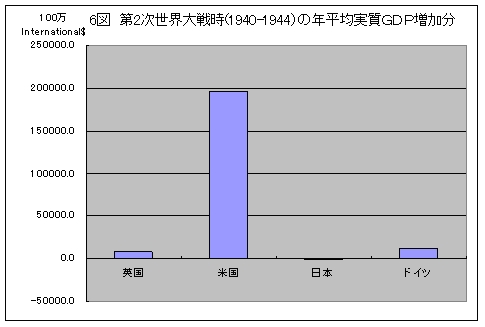

これに対して、大恐慌後の第2次大戦時(1940年〜1944年)の米国における実質GDPの年平均増加額は2,000億ドルであった(6図参照)。戦勝国である英国はわずかに年間80億ドルの増加であったので、いかにこの戦争特需が米国経済の大恐慌脱出に大きく貢献したかをうかがい知ることができる。

6図の大恐慌時の数字は1990年価格実質GDPであり、5図の95年以降の値は購買力平価GDPであるため、両者の統計は同じGDPを取り扱っているものの、概念や作成方法に違いがある(注2)。両者の統計には違いがあるものの、大恐慌後の特需とアジア成長特需を比較するため、米国の大恐慌特需が2010年に換算すればどのくらいの規模になるかを試算した。

すなわち、米国の2010年の購買力平価GDP14兆6,578億ドルを1940年の実質GDP9,297.4億ドルで割り(=15.8倍)、米国の1940年以降における年平均のGDP増加額2,000億ドルに乗じることにより、大恐慌特需の2010年換算額である3.2兆ドルを得た。

したがって、前述のようにアジア成長特需は2.5兆ドルであるので、これは大恐慌特需の2010年換算額の3.2兆ドルに近い規模を有しているということになる。しかし、大恐慌特需は主に政府支出の増加を通じて米国のGDPそのものを引き上げたが、アジア成長特需に関しては、日本の成長に取り込まなければその効果は現れない。そのためには、アジア市場に積極的に投資し、同時に輸出を増やすことが不可欠となる。

大恐慌後の特需により米国は年平均16.5%もの高成長を遂げたが、現在においては、日本はその5分の1でも成長に取り込めれば、毎年実質3%以上もの成長を達成することも可能だ。

日本のデフレ脱却にどう生かせるか〜円高でも輸出は拡大できるか〜

日本企業はもう既に円高を活用して、アジアや先進国で積極的に海外展開を図りつつある。海外市場を取り込むことは企業の生き残りに不可欠として、外国企業の買収が増えているし、グローバル人材の登用にも取り組み始めている。

海外投資の促進という観点に立てば、これから拡充しなければならないのは、中小・中堅企業への支援体制であろう。最近のアンケート調査によれば、中小・中堅企業の海外投資意欲は急速に高まっているようだ。この期待に応えるには、海外投資に関するアドバイス機能やアジア投資市場に関する情報提供の拡充が求められる。

また、政府は円高対策の一環で、企業に低金利で融資することを目的とした1,000億ドルの基金の創設を決定した。これは、外国為替資金特別会計が保有するドルを活用し、日本企業による海外企業の買収や資源・エネルギーの確保を後押しするものだ。このような円高対策を兼ねた海外投資の支援策も、効果的と考えられる。

しかし、海外投資の進展だけでは国内生産の拡大や雇用の創出を十分に生み出すことはできない。大恐慌からの脱出時において、米国は中南米という経済圏を中心とする輸出の拡大を図った。同様に、日本もアジア・オセアニアという経済圏を核とした輸出戦略が求められる。輸出は国内の生産を高め、雇用の創出に効果的だ。

総務省発表の平成17年産業連関表によれば、輸出の生産誘発係数(最終需要が1単位増えたときに、どれだけの生産を誘発するかを示す係数)は2.2であり、消費の1.5を上回る。すなわち、国内消費の拡大よりも、輸出が増加した方が、生産の拡大に与える影響が大きいのだ。

しかし、輸出の拡大を巡っては2つの点でその進行を阻む要因がある。1つには、これまで日本は米国からの輸出削減要求を多く受け入れてきたため、積極的に輸出の振興を掲げることにためらいがあることだ。2つ目には、当面は円高が続くということである。

輸出に対して罪悪感を持つことは、もはやあまり意味がないと思われる。日本のGDPに対する輸出比率はASEAN、韓国、はもちろんのことドイツなどと比べても低いし、米国のオバマ政権そのものが5年で輸出倍増を掲げている。資源価格が上昇し、日本の貿易黒字は縮小傾向にあり、特に大震災の影響から輸出の立て直しは急務である。経常黒字は貿易黒字よりも所得収支の黒字が支えている状態だ。

問題は円高である。もしも、アジア特需を日本の成長に取り込むことができれば、デフレからの脱却が進展し、自然に円安に振れていくものと思われる(注3)。また、欧米経済が回復し、金融引き締めに転換すれば、金利差の拡大から、円安に向かうものと思われる。しかし、現下においては、当面は円高を覚悟しなければならない。

円は2002年には125円であったが、2005年には110円、2009年には100円を割り94円、2010年には88円と円高基調を強めた。2011年に入ると一段と円高が進み、8月の時点で77円をつけている。したがって、円は2011年8月の時点で、2005年に対して3割も上昇したことになる。

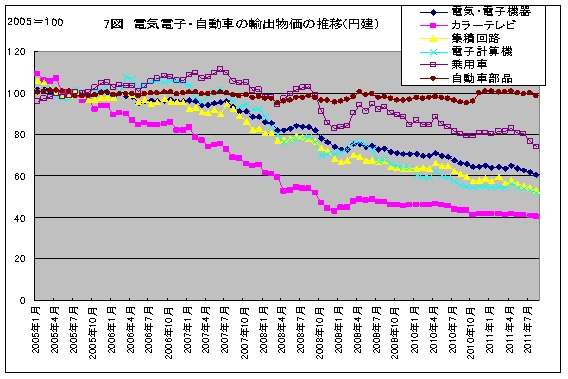

輸出物価は円ベースで同じ期間において15%減少した。輸入物価は、資源価格の上昇から逆に20%の増加となった。輸出物価の中でも、電気・電子機器の価格は同期間で4割減、中でもカラーテレビは6割減、集積回路・パソコンは5割減であった(7図参照)。一方、乗用車の円建て輸出物価は26%減と円の上昇分に近い価格を下げた。しかし、自動車部品はほとんど下落していない。

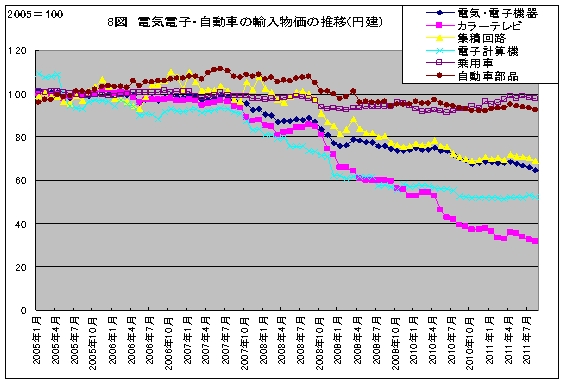

奇妙なことに、これらの製品の輸入物価もほとんど同様の動きを示している(8図参照)。その変化率も輸出と大差はない。大きく違うのは、乗用車の輸入価格である。乗用車の輸出では為替の上昇をほとんど円建て輸出価格の下落で補ったが、2011年の乗用車の輸入価格はむしろ2009年2010年よりも上昇している。

このことから、自動車部品では輸出入とも価格に変化はない一方、製品では輸出のみ価格を下げている分、日本の自動車メーカーの収益が苦しくなっていると思われる。もしも、輸入調達部品の価格が下がるならば、その分だけ自動車関連企業の収益は向上するものと思われる。

電気・電子においては、輸出価格は下落しているものの、同様に輸入価格も減少しているため、円高がある程度は相殺されているようだ。もしも、輸出額に相当する輸入額があるならば、為替の変動の影響は受けないことになる。

すなわち、企業は部品や製品の輸入調達を増やすことで円高に対抗できる(注4)。また、輸出入決済通貨を円にすれば、為替のリスクは相手側に転嫁できる。さらに、輸入でドルを決済通貨にすると、円高になればその分だけ円で支払う金額が少なくなる。

こうした状況を盛り込んだ為替指標である実質実効為替レート指数の動きを見ると(2005年=100)、2011年1月からは100〜103の水準が続いたが、8月には105とやや上昇した。それでも8月は2005年比で5%の円高にすぎなく、市場為替レートが3割高(110円→77円)になっているのと比べると、実質実効為替レートでは高水準な円高とは言えない。さらに、実質実効為替レート指数から見た円高時である1995年4月(指数151)、99年11月(129)と比較すると、2011年の水準はそれらの時点よりも実質的な円高のレベルが低いということになる。

自動車関連分野は、資源価格の上昇もあり、円高に伴う減益への対応に苦慮している。一刻も早くデフレからの脱却を達成することにより、行き過ぎた円高の是正を図らなければならない。一方では、海外から資材・部品などを安く調達できる企業は、実質実効為替レートの変化から見る限り、総論では市場為替レートの3割ほど輸出競争力を大きく下げているわけではない。

日本経済新聞の2011年9月9日付け朝刊1面の「パソコン生産国内回帰」と題した記事によれば、中国の人件費の高騰により、日中間のコスト差が縮小しており、日本のパソコンメーカー各社は輸出を大幅に拡大する方針とのことである。国内の組み立てにおいて、多機能ロボットを投入し人件費を大きく減らすことによって輸出競争力を高めているようだ。

こうした生産性の上昇と部材の輸入調達の引き上げ、製品・サービスの高品質化・ブランド化、さらには現地化やFTAによる自由化などによって、今後はさらにアジアへの輸出を拡大できるのではなかろうか。

輸出の促進に当たっては、金融支援の拡充、展示会や見本市への参加支援、アドバイザーによる貿易投資相談などの機能を充実させることは当然のことである。これに、日中韓FTAに加えて、ASEAN+6(日・中・韓・インド・豪・NZ)やTPPの締結が実現すれば、一層のアジア・オセアニアにおける貿易投資の促進につながるものと思われる。

さらに、最も重要なことは、アジアのそれぞれの国の生活様式や嗜好に基づき、現地に受け入れられる商品・サービスを提供することだ。アジア向けの輸出においては、これまでは日本の基準やアジア全体向けのコンセプトで作られた商品が中心であった。今後は、アジアのそれぞれの国の消費嗜好を考慮した商品・サービスの品揃えが必要になる。すなわち、かつての日本企業が欧米市場で試みたやり方を、アジア市場でも再現することだ。

そのためには、アジアの生活実態、味覚、商品・サービスの嗜好の特徴を各国ごとに調査・整備し、提供体制を拡充することが必要だ。アジアにおける富裕層や中間層の求める商品やサービス情報やバイヤーズ・リストなどを徹底的に把握し、的確に中小・中堅企業に伝えることが求められる。情報を制して、特需をできるだけ取り込むことだ。

(注1)ドルで表示された今後5年間に増加するアジア・オセアニアの購買力GDPは、2010年〜2016年までの年平均の購買力平価104.7円で円換算をすると、毎年266兆円になる。同様に、1995年〜2010年までの円ベースの年間増加分は150兆円となる(購買力平価は143.3円)。

(注2)念のため、両者の統計で近似する可能性が高い1990年のGDPを比較してみたが、AngusMaddisonの統計では5兆8,032億ドル、IMF統計では5兆8,005億ドルというほとんど同じ数値となった。

(注3)国際貿易投資研究所ホームページ、フラッシュ145「デフレが招く円高」を参照いただきたい。

(注4)円高対策で、部材の輸入調達を増やせばいいことは総論としては理解できるが、実際には良い輸入部材の供給者を確保することは難しい。大企業であれば、海外の子会社から直接・間接に部品などを調達することが可能であろうが、中小・中堅企業においては一般的には簡単ではない。アジア・オセアニアへの輸出拡大には、このような現地の良い部材メーカーのリスト整備が欠かせないし、そのような会社を紹介できるアドバイス機能を充実させることが必須である。

フラッシュ一覧に戻る