2013/06/18 No.11なぜ日本の輸出は伸びないのか〜日本の輸出・投資比率が低い背景〜

高橋俊樹

(一財)国際貿易投資研究所 研究主幹

低い日本の輸出・投資比率

日本のグローバル化が進展している。国内市場が頭打ちになり、成長するアジアなどの新興国市場への期待が高まっているためだ。一方では、海外への生産の移転が進み、空洞化が懸念されている。国内の雇用を減らさないためには、海外での生産を拡大しながらも、輸出を増やさなければならない。なぜならば、輸出は国内の生産を拡大させ、雇用を生み出すからである。

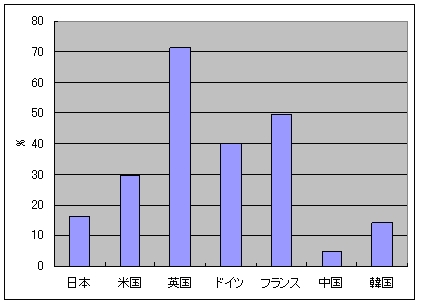

それでは、日本の海外投資と輸出の水準は、国際的に比較すると、どのくらいなのであろうか。1図のように、2011年の日本の海外投資比率(海外直接投資残高のGDP比)は16%程度であるが、英国は7割強、フランスが5割、ドイツが4割、米国が3割に達しており、いずれも日本の水準を大きく上回っている。また、中国は5%であるが、韓国は14%と日本と同じ水準まで近づいている。

1図 主要国の対外直接投資残高のGDP比(2011年、%)

欧米主要国における海外投資比率が日本よりも高いのは、欧米間の相互の企業買収(M&A)が活発であったことが背景にある。それは、欧米間だけでなく、EU域内の相互投資も進展した結果でもある。こうした欧米や米欧間の域内投資の垣根は日本よりも低く、資本が行き来し易いのである。

欧米の企業買収の感覚は日本とは格段に違う。10年ほど前であるが、カナダのある企業から日本の地方企業を買収する話を持ち込まれ、関係者に相談したところ、一様に否定的な反応が返ってきた。カナダ側は経営が良好で将来性のある企業を買収しようとしているのであるが、日本側は経営に問題がないのに、なぜ外資に買収されなければならないのかというアレルギー反応が強かった。

これに対して、北米の企業の買収に対する考えはまるで違う。ある世界的に有名な企業を訪問した時、面談相手のその企業の役員のボードには、自分の会社と他の会社の部門別の特徴と収益性を書いたメモがびっしりと並んでいた。自分の会社でまだ収益を上げている部門を売って、将来性のある他社のある部門を買収しようとしているのである。

日本の場合は、企業の業績が悪化し、再生の手段として買収されることを選ぶことが多い。北米では、より将来性のある部門を有利な条件で獲得するなど、企業の成長戦略の中でM&Aが活用されている。日本も対外直接投資においては、北米のようなM&Aを実践するようになってきており、これが、グローバル化の進展に結びついている。

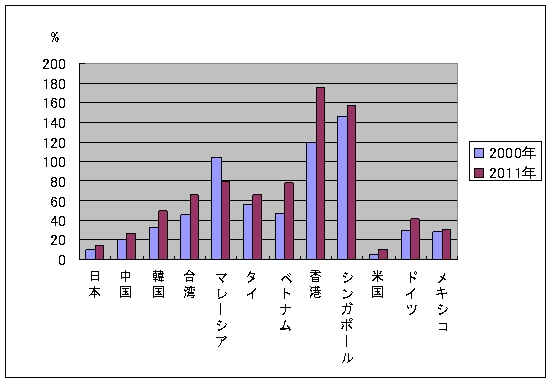

2図 主要国の輸出額のGDP比

一方、2図のように、日本の輸出比率(輸出額のGDP比)は2011年で14%であった。中国は26%、ドイツは41%、韓国は50%、ベトナムとマレーシアは約80%に達しており、いずれも日本よりもかなり高い水準である。米国は約10%であり、日本よりも低い。

日本は米国とともに輸出比率が低いが、これは、国内市場が相対的に大きく、海外市場への依存を高めなくても、企業は売り上げを確保することが可能であるためだ。しかし、日米ともに、収益や雇用の拡大のためには、海外市場への輸出を増やすことが求められている。このように、日本は海外投資比率と輸出比率においては、国際的にみて決して高い国ではなく、一層のグローバル化の進展が望まれる。

構造的な要因が立ちはだかる日本の輸出

日本の輸出はリーマンショックを境に大きく変化した。リーマンショック直後の2009年には輸出数量は前年から27%も激減し、2010年には24%増と持ち直したものの、円高の進展により2011年と2012年には再びマイナスの伸びに転じた。

2012年末のアベノミクスの登場により、円安が加速したものの、2013年の4月までは、どの国・地域向けでも、数量の輸出では改善の兆候が見られない。その中で、円建て輸出額では、米国、ASEAN、NIES(韓国、台湾、香港、シンガポール)向けの伸びがプラスである。

円安になっても直ちに輸出の数量や金額が拡大するわけでない。円安効果が浸透するには、時間的な遅れが伴うことは当然のことである。現時点では円安効果が明確には現れないのは当たり前ではあるものの、2011年から数量ベースで輸出の伸びのマイナスが続いていることを見るたびに、何らかの構造変化が生じているのではないかと考えてしまう。

日本の貿易構造の転換は、既に2005年から、貿易黒字が海外投資収益である所得収支の黒字よりも小さくなっていたことにも現れている。この貿易構造の転換は、日本の国際競争力の低下や資源エネルギー輸入の上昇だけでなく、海外での現地生産が拡大し、その現地販売分が日本からの輸出に置き換わりつつあることからも生じている。

日本の国際競争力の低下には、かつての「ウオークマン」のような「ipod」や「スマートフォン」などの独創的で魅力的な製品を市場に投入してこなかったという要因が考えられる。今日では、スマートフォンに見られるように、日本の得意なハードとしての製品の価値だけでなく、コンテンツがどれだけ活用できるかというネットワーク型の製品の魅力が重要になっている。消費者が求める商品を的確に市場へ供給できなかったということだ。

また、韓国、台湾、及び中国などとの世界の輸出市場での競争激化がその原因でもある。日本はデフレによるコスト低下圧力が働いているにも係わらず、これらの国との価格競争では不利な展開を強いられている。

これらの国はアジア新興国などの中間所得層に食い込んでおり、低中級品の販売で日本は苦戦を強いられている。新興国の中間層は今後とも大きく拡大するものと見込まれており、日本にはこの巨大な低中価格品市場を巡るライバルとの競争に打ち勝つための戦略が求められている。

また、アウトソーシング(外注)を活用したビジネスモデルの導入において、日本は欧米よりも消極的である。日本はテレビの生産においては、素材・部品や液晶ディスプレーから最終の組立工程まで、製品の川上から川下まで、自社内で一括して生産するビジネスモデル(垂直統合型)を得意としてきた。この生産方式では、高付加価値な分だけ高価格になり、低価格化が進むテレビ市場では、収益を確保することが難しくなる。

趣味性の高い自動車においては、まだまだ垂直統合型ですり合わせによるモノづくりが主流だ。しかし、欧米企業では「車のフロント周り」や「車内計器などのインパネ周り」、「ドア周り」などの半製品(モジュール)を一括して外注する動きが進んでいる。こうしたアウトソーシングによるビジネスモデルは、コスト面では垂直統合型よりも有利になる。

輸出の伸びが鈍化している要因として、海外生産の拡大も挙げられる。例えば、2005年の海外での日本企業の財・サービスの販売に占める「現地子会社による現地販売」の割合は43.6%であったが、2010年にはこれが44.8%に高まっている(注1)。つまり、現地で生産した製品が輸出に置き換わっているのである。現地で生産した製品は、現地のニーズを反映し易く、日本製の輸出製品よりも魅力度が高まっていることに加えて、コスト的にも有利になる。

また、日本の輸出は親子間貿易(日本の親会社から海外の子会社への輸出)の割合が高いのが特徴である。日本の世界への輸出に占める親子間貿易の割合は2009年度には56%(注2)であった(米国は2008年で17%)。その中で、日本から米国への輸出に占める親子間貿易の割合は、1997年には70%であったが、2007年には93%にも達している。つまり、日本から米国への輸出のほとんどは、最初に「日本の親企業」から「その企業の米国子会社」に輸出され、その後はその米国子会社から米国市場に流れていくことになる。

これは、ある意味では、米国への既存の輸出ルートの確保が成熟しつつあり、輸出を拡大するには、この日本の親子企業間の販売ルートを太くするか、ルート以外のチャネルを開拓しなければならないことを意味している。

米国の日系子会社にとっては、ルートが確立しているので、ルーティンをこなしていれば、ある程度は収益を上げることが可能である。その分だけ、日本からの輸出の拡大には、米国の景気要因を無視すれば、子会社側の販売促進努力と、日本の本社サイドにおける市場拡大のためのマーケティング戦略が必要になる。

日本の輸出の鈍化は、こうした構造的な要因とともに、直接的には2012年からの欧州債務危機による中国や欧州での景気減退の影響が大きい。したがって、米国を中心とする世界の景気が回復し、円安効果が浸透すれば、日本の輸出は徐々に増加していくものと思われる。

しかしながら、日本の根源的な輸出競争力を維持・拡大するためには、アジア新興国の中間層への戦略強化や、アウトソーシングによるビジネスモデルの活用などの、構造的な問題への取り組みが求められる。同時に、「旅行」や「金融保険」、「特許等使用料」などの「サービス輸出の拡大」(注3)や、「TPP」、「RCEP」、「日中韓FTA」などの「FTA網の整備」を積極的に進めることが肝要である。

(注1) 「急速に拡大するアジアでの現地生産・現地販売」 国際貿易投資研究所、コラムNO6 、2012年12月3日

(注2) 「転機を迎えるアウトソーシング~日米のグローバル調達戦略の違いから見えること~」 国際貿易投資研究所、季刊国際貿易と投資 2011冬号 NO.86

(注3) 「サービス輸出の拡大で経常黒字を保持できるか」 国際貿易投資研究所、コラムNO8 、2013年3月4日

ITIの関連論文など

サービス輸出の拡大で経常黒字を保持できるか(ITIコラムNO8、2013年)

急速に拡大するアジアでの現地生産・現地販売(ITIコラムNO6、2012年)

転機を迎えるアウトソーシング~日米のグローバル調達戦略の違いから見えること~(季刊86号、2011年)

コラム一覧に戻る