2012/08/15 No.4欧州債務危機はアジアの成長を呑み込んでしまうか

高橋俊樹

(一財)国際貿易投資研究所 研究主幹

米国が直面する財政の崖

2012年第1四半期(Q1)の世界経済は回復基調を見せ、IMFによれば前期比年率で3.6%成長を達成した。しかし、第2四半期(Q2 )にはギリシャの政治情勢の悪化とスペインの銀行における資本調達の問題により、欧州債務危機は再び世界経済に飛び火していった。

米経済は、Q2には前期比年率で1.5%成長にとどまり、Q1の2.0%から減速した。雇用創出は妨げられ、ユーロ圏では若者の失業問題が深刻化するとともに、米国では失業率が下げ止まった。また、米企業収益は、2012年Q1には前期から0.3%減少したが、これは欧州などの海外からの収益減の影響が大きかった。

2012年後半からの世界経済においては、欧州ではスペインへの資本注入が効果的に遂行されるかどうかという問題を抱えているし、米国は大統領選挙後には「財政の崖」(fiscal cliff)という問題に直面する。

2012年末には、金融危機への対応策として実施されたブッシュ減税(所得税減税)の延長が終了する。このため、それ以降は実質的な増税になる。また、2013年の初めには、2011年に制定された「2011年予算管理法」に基づき、政府支出の強制削減がスタートする。

これは、2011年に政府債務の上限を引き上げた時に、その見返りの条件として財政緊縮の実行が求められたためだ。米議会予算局では、2012年~2013年にかけてGDP 5.1%分の財政削減が行われれば、2013年前半の米成長率は年率マイナス1.3%に転じると見込んでいる(通年では0.5%のプラス成長)。

8%を割った中国の経済成長

中国国家統計局の発表によれば、2012年Q2の中国経済は前年同期比で7.6%成長にとどまった。中国経済は、2011年Q1(9.7%成長)から2012年Q2まで、6四半期連続で成長率を減速し続けている。

2012年の上半期では、中国の工業生産や消費の伸びが減速した。しかし中国政府は、下半期には政府プロジェクトによる固定資本投資が立ち上がり、消費も促進策により安定すると見ている。また、輸出については、EU向けは伸び悩んでいるもののASEAN向けは2桁以上も増加しており、多角化の進展から楽観的な見方を示している。

一方、2012年Q2における韓国経済は前年同期比で2.4%成長となり、Q1の2.8%よりも減速した。設備投資と輸出の減少が主な原因だ。2012年の上半期の輸出を見ると、EUと中国向けの不振が顕著である。EU向けは前年同期比16.1%減であったし、中国向けは1.5%減であった。

韓国のEUへの輸出においては、韓国-EUFTAの発効により、石油製品は前年同期比で31.2%増、自動車部品は14.9%増と大きく増加した、しかし、以前より関税がゼロであった携帯、半導体、船舶などの 輸出が25%~45%も大幅に減少しており、FTAよりも欧州債務危機の影響が強かったことが伺える。

アジアの経済的地位は拡大

世界経済は、欧州の債務危機や米国の財政の崖という重石(おもし)を抱えている。その中で、これまで世界経済における大きな需要を作り出してきたアジア経済は、外部環境の変化から中期的な成長路線の修正を余儀なくされるのであろうか。

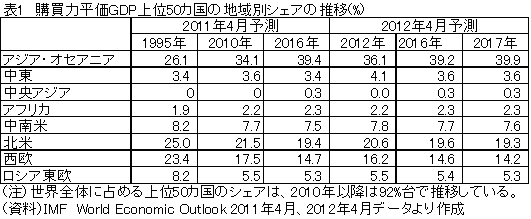

表1はIMFが算出した購買力平価GDP(注1)の中から金額の上位50カ国をピックアップし、その地域別のシェアをまとめたものである。IMFは各国の購買力平価GDPを発表時点から5年後まで予測しており、各地域の実質的な経済力の変化を見ることができる。

同表は、欧州債務危機の影響がより色濃く出る「2012年4月予測」と、影響がそれほど現れない「2011年4月予測」とを比較しており、欧州債務危機がアジア経済に与える影響を探ることができる。

表1の「2012年4月予測」を見ると、アジア・オセアニアは2016年には世界全体の購買力平価GDPの39.2%を占める。これは「2011年4月予測」では、39.4%であるので、アジア・オセアニアは欧州債務危機等の影響により、2016年には0.2%ほどシェアを低下させることになる。アジア・オセアニア以外では、中央アジアやアフリカのシェアには変化はないが、中東・中南米・北米・ロシア東欧のシェアは増加している。

したがって、IMFは2012年予測においては、欧州債務危機等のアジアへの影響が他の地域よりも相対的に大きく現れると見込んでいるようだ。

しかしながら、表1のように、2017年におけるアジア・オセアニアのシェアは39.9%になっており、2016年(2012年4月予測)のシェアを0.7%も上回っている。これに対して、西欧の2017年のシェアは14.2%であるので、2016年から0.4%も下落する。同様に、北米のシェアが0.3%も低下する。2017年には、西欧と北米の購買力の減少分が、そのままアジア・オセアニアへ移転する構造になっている。

つまり、欧州債務危機はアジア・オセアニア経済にマイナスのインパクトを与えるものの、その中期的な成長トレンドを大きく変えるには至らないようだ。2017年までのアジア・オセアニアの購買力平価GDPのシェアは年々増加し、相対的な経済地位は上昇し続ける。したがって、日本企業は個々の国では濃淡があるとしても、中期的なアジア重視の路線を変更する必要はないと思われる。

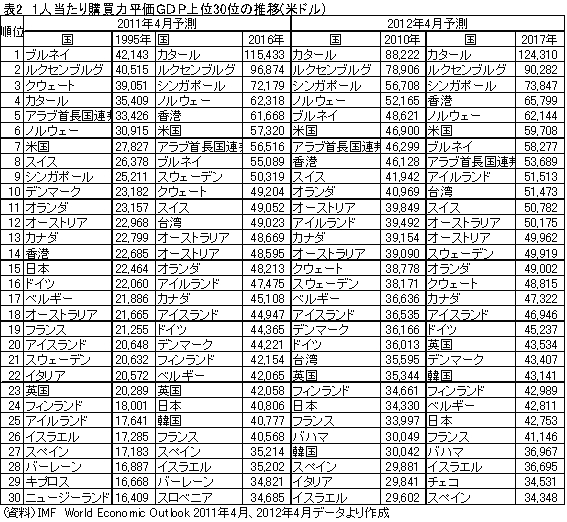

また、興味深いのは、1人当たり購買力平価GDPの動きである。表2のように、アジア・オセアニアは2017年の1人当たり購買力平価GDP上位30カ国の中で、7カ国を占める。

しかも、その中でも香港、台湾、オーストラリア、韓国は2010年よりも大きく順位を上昇させる。これらの国は、2017年には2016年(2011年4月予測)と比べてもその順位を上げており、欧州債務危機にもかかわらず、着実に相対的な豊かさを増すことになる。

1人当たり購買力平価GDPにおける上位30位内の西欧諸国の国数は、アジア・オセアニアの倍であるが、2010年と比較して順位を下げる国が多い。

日本に関しては、1人当たり購買力平価GDPの順位が1995年に15位であったが、徐々に順位を落とし2017年には韓国にも抜かれ25位になる見込みだ。これは、近年における成長率低下の影響が色濃く出ているためと思われる。日本には、中期的な成長率の上方修正が求められている。

なお、IMFの2011年4月予測では、中国の購買力平価GDPは2016年に米国を追い抜くと見込まれていた。しかし、2012年4月予測では、中国経済の減速のせいか、米国が追い抜かれるのは2017年になっている。

(注1) 市場為替レートは、国際取引で用いられる通貨に対する需給で決定され、必ずしも各国の価格水準による違いを反映していない。したがって、ある経済の生産とそこに住む人々の生活水準の実質価値を過小または過大に表示する可能性がある。これに対して、購買力平価(PPP : Purchasing Power Parities)は、国と国との間で違う物価水準の差を取り除くことにより、国ごとに異なる通貨の購買力を等しくすることを狙った通貨交換比率である。この比率を用いて購買力平価GDPを算出することにより、各国のGDPを生活水準に見合った形に修正し、実質価値を比較することが可能になる。

ITIの関連論文など

欧州債務危機と米国の経済情勢から見えること(フラッシュ、2012年3月9日)

5年後のアジアの購買力は日本の7倍(季刊85号、2011年)

コラム一覧に戻る