2017/09/22 No.43日本にとって極めて高いNAFTAの重要性〜NAFTA再交渉でサンセット条項が盛り込まれるか〜

高橋俊樹

(一財)国際貿易投資研究所 研究主幹

不透明なサンセット条項の行方

1994年に北米自由貿易協定(NAFTA)が創設された時、日本企業は加盟国でないにもかかわらず、NAFTAの影響について大きな関心を示した。なぜならば、日本にとって、当時の米国経済への依存度はかなり高く、ASEANや中国の輸出主導型の経済発展の成功はまだ途上であったからだ。20数年経ったNAFTAは制度疲労を起こしており、現在はそのオーバーホールの真最中である。

NAFTA再交渉の第1ラウンドは2017年8月16日~20日までワシントンで開催され、第2ラウンドはメキシコで9月1日~5日まで話し合われた。第2ラウンドでは、米国は一定の米国産原材料(コンテンツ)の割合を要求する原産地規則や紛争解決手続きについては、具体的な提案を行わなかったようである。その一方では、電子商取引や中小企業対策などについては、話し合いが進展したとのことである。米国もメキシコも、焦点はカナダで9月23日〜27日に予定されている第3ラウンドに移っている。

そうした中で、NAFTA再交渉の第2ラウンド後の9月14日、ロス商務長官はNAFTA協定を5年毎に見直すための「サンセット条項」のアイデアを公表した。つまり、同条項が導入された場合、NAFTAは5年毎に更新されなければ自動的に廃止になるというものだ。

既にNAFTA協定では、加盟3カ国はいずれかのパートナーに6か月前に事前通知をすれば、NAFTAを離脱することが可能である。しかし、ロス商務長官は、サンセット条項が優れている点として、システマテックに再検証を求めるメカニズムを挙げている。

このサンセット条項は、米国がNAFTA再交渉を有利に進めるためのカードの1つと考えられる。すなわち、同条項は極めて政治的なものであり、実際にNAFTAの再交渉に持ち出されるかどうかもわからないし、もしも、米国から提案されたとしても、カナダもメキシコも素直に同意するとは考えられない。同条項は、カナダやメキシコだけでなく、米国内においても論議を呼ぶテーマであり、産業界の動きが注目される。

強まるNAFTA域内の結びつき

NAFTA再交渉の話し合いが進む中で、トランプ大統領はNAFTA離脱の可能性をほのめかすなど、舌戦が繰り広げられている。しかしながら、その一方では、NAFTA域内でのサプライチェーンなどの経済的な結びつきが増々深まっている。

NAFTAでのサプライチェーンの具体的な例としては、自動車産業の相互調達がよく知られている。カナダやメキシコには、米国の自動車関連企業だけでなく、日本やドイツの企業も集積し、互いにNAFTA域内で調達を行っている。北米で自動車を生産するために、自動車の部品や原材料は、NAFTA3ヵ国の間を何度も往復するといわれている。

米国の自動車生産は1,200万台であるが、このうち北米向け輸出の割合は約2割である。メキシコは350万台を生産しているが、この中で約7割が北米向けに輸出される。また、メキシコの北米向け輸出に占める米系メーカー分は5割を超え、日系は3割強である。したがって、メキシコから米国への自動車輸出に関税が課せられた場合、最も影響を受けるのは米系メーカーであり、しかもNAFTAの利用で米国での25%の関税率が無税になるトラックの割合が高いのが特徴である。

NAFTAの域内分業の発展は自動車関連だけではなく、様々な産業にまで及んでいる。例えば、米国のアリゾナ州の航空宇宙関連企業はメキシコの中部に位置するケレタロ大学周辺に進出し、大きな産業集積(ハブ)を形成している。既に、メキシコ中部の工業団地には30を超える国際的な航空宇宙関連企業が集まっている。そこでは、航空機やヘリコプターなどを組み立てる巨大な建物(ハンガー)が建造されている。米国の航空宇宙関連企業としては、西海岸のシアトルにあるボーイングなどが有名であるが、アリゾナ州を本拠地とする企業もメキシコを目指しているのが実情である。

こうした航空宇宙産業だけでなく、米国のカーギルやタイソン・フードなどの食肉関連企業は、メキシコやカナダに多くの投資や輸出を行っている。こうした米国の多国籍企業はNAFTAからの離脱は多大な被害をもたらすとして、トランプ政権に対して農業を守るように要請している。

先のTPPでの合意においては、メキシコが日本から輸入する牛肉(冷蔵や冷凍のもの)に対して、現行では20%~25%の関税が賦課されているが、TPPが発効すれば10年目に撤廃される(トウモロコシの輸入では、現行の関税0~20%が即時か10年目で撤廃される)。米国はメキシコに対して、大量のトウモロコシや大豆、牛肉・豚肉を輸出しており、もしもNAFTAが廃止されれば、米国の農業関連多国籍企業は高い関税を支払ってメキシコに輸出しなければならなくなる。

日本のNAFTA3ヵ国での資産はアジアの3割増し

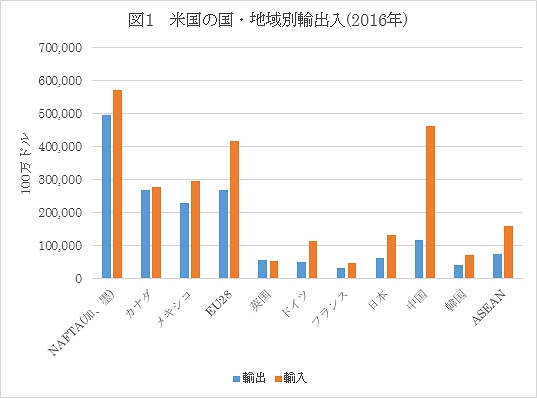

米国のNAFTAへの貿易依存度は、深まる結びつきを反映して、極めて高い水準にある。2016年の輸出の34%はNAFTA向けであり、その内訳を見ると、カナダが18%、メキシコが16%であった(図1参照)。EU向けの割合は18%、日本向けは4%であったので、いかに米国の輸出に占めるNAFTA向けの比重が大きいかが窺える。

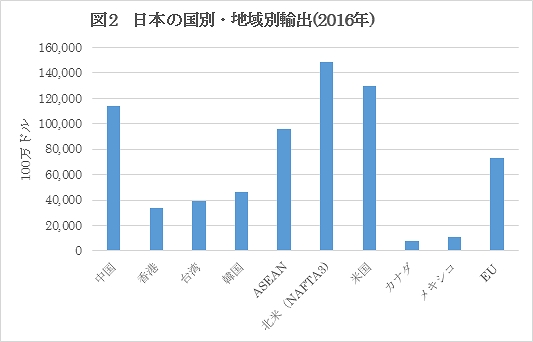

同様に、日本のNAFTA向け輸出の全体に占める割合を見てみると、2016年では23%と大きく、中国向けの18%やASEAN向けの15%を上回っている(図2参照)。米国向けの輸出割合だけでも全体の2割を超えており、日本の対米輸出依存度の大きさを物語っている。

日本の対米輸出の主役は自動車である。乗用車だけでも対米輸出の3割を占め、これにバス・トラック・二輪車及び自動車部品を加えると4割弱のシェアに達する。また、日本の自動車の海外生産は、2016年で1,900万台に達しており、そのうち北米での生産は640万台で全海外生産の34%を占めた。

一方、日本の4輪車の輸出台数は463万台で、そのうちNAFTA向けは202万台となり、4輪車輸出全体の44%を占めた。日本の4輪車の国内生産台数は902万台であるので、国内で生産された台数の中から海を渡って北米に向かう分の割合は22%に達する。

また、日本企業が海外でこれまで行ってきた投資の累積額(対外直接投資残高)を見てみると、2016年末で北米向けの直接投資残高は全体の35%(米国だけで33%)を占め、EUの24%、中国の8%、ASEANの12%をかなり上回っており、アジア全体よりも3割増しの水準に達している(図3参照)。

日本の対米投資は、自動車とともに、一般・電気機械器具、化学・医薬、食料品も多いし、卸売・小売、金融・保険、通信などの全般に及んでいる。こうした多くの産業が全米の各地に点在して進出している。日本企業が集積しているカリフォルニアやテキサス、ニューヨーク、イリノイ、ミシガン、ジョージアなどの州だけでなく、ワシントン、インディアナ、オハイオ、ケンタッキー、テネシー、マサチューセッツ、ノースカロライナ、アラバマ、フロリダなどの州にも広く分布している。

日本企業の対米進出は80年代後半から加速化していったが、産業全般と各州に広がる進出を果たしていることが特徴となっている。今から20年以上も前の90年代初め、テネシーやノースカロライナ州の日系企業を訪問する機会があった。両州における訪問先の日系企業はインダストリアル・パークに入居しており、熱心に全米を見据えた市場開拓の意欲を語る様子が印象的であった。

日本はNAFTAには加盟していないものの、現地日系企業は北米に根付きながら現地生産による現地販売を行っている。NAFTA再交渉の行方は、日本から北米向けの輸出には間接的な影響にとどまるものの、現地進出企業にとってみれば大きな問題になる。2016年度においては、日本企業の国内と海外を合計した売上高の26%は米州地域向けとなっている(アジア大洋州向けは17%、2017年版ジェトロ世界貿易投資報告)。

これに、日本の付加価値貿易という観点を考慮すると、日本から中国に輸出された中間財が中国で組み立てられ、最終的には米国に向かうため、貿易データに表れない日本製品の実際の米国向け輸出は拡大する。OECDの付加価値貿易の計測結果によると、2009年の日本の対米貿易収支は220億ドルの黒字であったが、付加価値貿易では360億ドルに増加する。したがって、今後の米国経済は堅調に推移すると見込まれることから、日本にとってのNAFTAの重要性は増々高まるものと思われる。

(参考文献)

“The North American Free Trade Agreement (NAFTA)” M. Angeles Villarreal, Ian F. Fergusson, Congressional Research Service, February 22, 2017

“Summary of Objectives for the NAFTA Renegotiation” Office of USTR, Monday, July 17, 2017

「NAFTA再交渉の第1ラウンドをどう読むか」、国際貿易投資研究所(ITI)、フラッシュ345、2017年9月1日

「広がりを見せる海外へのアウトソーシング~親子間貿易で違いが見られる日米のグローバル調達モデル~」、国際貿易投資研究所(ITI)、季刊 国際貿易と投資 NO.109、2017年秋号

「NAFTA再交渉の開始と日本企業の北米戦略 ~メキシコへの投資継続と米国での生産・雇用増の両面を見据える~」、国際貿易投資研究所(ITI)、コラムNO.40、2017年6月20日

コラム一覧に戻る