2018/06/05 No.376米中から日米の貿易摩擦へ飛び火するか~日米貿易は縮小するが、米国の対日財・サービス貿易赤字は依然として571億ドル~

高橋俊樹

(一財)国際貿易投資研究所 研究主幹

1.米国の貿易赤字の半分を占める対中貿易

世界全体の輸出、輸入に占める米国のシェアは、それぞれ2000年の12.3%、19.1%から、2016年には9.3%、13.7%に低下し、中国は3.9%、3.4%から13.7%、9.5%へと急伸した。中国の台頭によって日米ともに対中貿易の割合が拡大し、日米相互の貿易比率が低下した。2000年以降の日本の米国との貿易シェアの減少の背景には、日本企業の米国などでの海外生産の拡大、日本経済の停滞と競争力低下、中国・ASEAN製品への調達シフトなどさまざまな要因が影響していると考えられる。

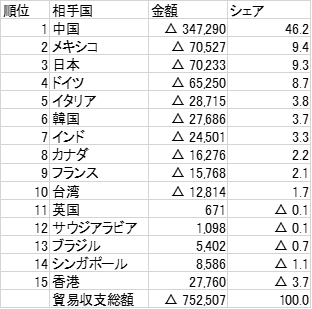

日米貿易の縮小に伴い対日貿易赤字も大幅に減少し、2000年以降は日本に代わって中国が米国の最大の貿易赤字国になった。2016年の米国の対中貿易赤字は3,473億ドル(国際収支ベース)と、米国の貿易赤字総額7,525億ドルの46.2%を占めた。これに対して、対日貿易赤字は702億ドルでメキシコに次ぐ3番目に位置し、シェアは9.3%であった。

米国にとってドイツは日本に次ぐ貿易赤字相手国であり、2016年では日本より50億ドルだけ少ない653億ドルの貿易赤字を計上した。韓国はイタリアに次ぐ6番目の貿易赤字相手国であり、インドは韓国に次ぐ7番目に位置している。カナダは8番目であり、メキシコとカナダを合計した貿易赤字額は868億ドルに達し、トランプ大統領がなぜNAFTA(北米自由貿易協定)の再交渉を求めたかが窺える。

米国の貿易収支上位15ヵ国(2016年)〔単位:100万ドル、%〕

2.激化する米中貿易摩擦

トランプ大統領は貿易赤字を削減するために、TPPから離脱しただけでなく、NAFTAの見直しを進めている。さらに、アンチダンピング関税措置(AD)や補助金に対する相殺関税措置(CVD)を多発するとともに、米国通商法の201条や232条、及び301条の運用を厳格に実施しようとしている。アンチダンピング関税措置や相殺関税措置においては、元々米国の発動件数は世界でもトップを争うほど多い。トランプ政権でも、政権発足から1年間で84件の調査が開始されており、前年よりも59%も件数が増加している。

通商法201条関連では、トランプ大統領は2018年1月、洗濯機と太陽光パネルに輸入関税をかける大統領令に署名した。米通商法201条に基づく緊急輸入制限(セーフガード)発動はトランプ政権で初めてとなる。太陽光発電パネルのセーフガード措置の発動期間は4年間で、2018年2月7日から適用された。税率は1年目が30%で、それ以降は毎年5ポイントずつ引き下げられ4年目に15%となる。中国や韓国が主な対象である。

さらに、トランプ大統領は2018年3月23日に米国の安全保障を損なう恐れがあるとの判断から、1962年通商拡大法232条に基づき鉄鋼とアルミ製品にそれぞれ25%と10%の制裁関税を発動した。この措置の適用除外国(カナダ、メキシコ、オーストラリア、アルゼンチン、韓国、ブラジル、EU加盟国)には期限を切って猶予しているが、中国の過剰生産に対する対抗措置であることは明らかである。EUやカナダ・メキシコの猶予期間は、当初の2018年4月末から5月末まで延長された。中国の商務部は、米国通商拡大法232条の対抗措置として、果物やワインなどの合計128品目に対して15%~25%の追加関税を4月2日より課すことを表明した。

トランプ大統領は2018年3月22日、外国による不公正な貿易慣行として中国の知的財産権問題を指摘し、1974年通商法301条に基づき、中国への制裁措置の発動を命じる大統領覚書に署名した。これは、中国に進出した米国企業に技術移転を要求し、外資に対してデータセンターの設置を求めるなど、中国におけるIT分野での規制を問題視しているためであった。また、大統領覚書は中国の差別的なライセンス慣行に関して、WTOの下で解決を行うようUSTRに指示している。

トランプ大統領は同時に、中国企業の対米投資の規制強化案を60日以内に提案するようムニューシン財務長官に求めた。議会では、外国企業の対米投資案件を安全保障の観点から審査する外国投資委員会(CFIUS)の権限強化に関する法案の審議も行われている。米通商代表部(USTR)は4月3日、1974年通商法301条に基づいて中国からの輸入品に追加関税を賦課する品目リストを公表。リストには約1,300品目が掲載されており、追加関税の税率は一律25%に設定された。品目リストには、半導体、農業機械、機械・産業用ロボット、医療用品・医療機器、航空・宇宙機器など幅広い製品がリストアップされている。一方、中国国務院関税税則委員会は4月4日、米国への対抗措置として大豆などの農産品、自動車、化学品、航空機など106品目に対し25%の追加関税を課すと発表した。

通商法301条に基づく米国の中国製品への関税賦課は6月以降の見通しであったが、5月中旬における米中間の話し合いが進み、米国の中国への農産品とエネルギー輸出の拡大で両国は合意に達した。これを受けて、ムニューシン財務長官は5月19日、通商法301条に基づく対中関税賦課を保留するとの発言を行い、301条の発動は当面見合わせることになると思われた。しかしながら、米国政府は5月29日、通商法301条に基づく対中関税賦課の最終的な対象品目リストを6月15日に公表し、その後に25%の関税を賦課することを表明した。米国政府は今後とも中国との交渉は継続するとしており、協議を有利に進めようとする米国側の意図が反映された形だ。

3.米国と日本との自動車貿易

日本のNAFTA3ヵ国向け輸出の全体に占める割合を見てみると、2016年では23%と大きく、中国向けの18%やASEAN向けの15%を上回っている。米国向けの輸出割合だけでも全体の2割を超えており、日本の対米輸出依存度の大きさを物語っている。

日本の対米輸出の主役は自動車である。乗用車だけでも対米輸出の3割を占め、これにバス・トラック・二輪車及び自動車部品を加えると4割弱のシェアに達する。また、日本の自動車の海外生産は、日本自動車工業会(JAMA)によると2016年で1,900万台に達しており、そのうち北米での生産は640万台で全海外生産の34%を占めた。

一方、日本の4輪車の輸出台数は463万台で、そのうちNAFTA向けは202万台(米国向けは174万台)となり、4輪車輸出全体の44%を占めた。日本の4輪車の国内生産台数は920万台であるので、国内で生産された台数の中から海を渡って北米に向かう分の割合は22%に達する。

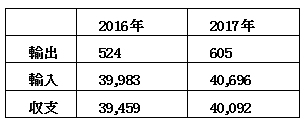

日本の自動車の海外生産は拡大しているものの、依然として輸出への依存度は高いものがある。特に北米向け輸出の比率は高い。米国の統計から見た日本からの乗用車輸入は2017年には407億ドルであり、対日輸出は6億ドルにとどまるので、乗用車の対日貿易赤字は401億ドルに達する。2016年の乗用車の対日貿易赤字は395億ドルであったので、700億ドルを超える米国の対日貿易赤字の半分以上を占めたことになる。

米国の乗用車の対日輸出入(単位:100万ドル)

(出所)米国商務省統計より作成

トランプ大統領としては、対日貿易赤字を縮小させるには、日本との自動車貿易を集中的にターゲットにすることが効果的である。トランプ米大統領は2018年5月23日、自動車やトラック、及び自動車部品の輸入に対して、米通商拡大法232条に基づく安全保障上の脅威に相当するかどうかの調査をロス商務長官に指示した。具体的には、米国は輸入車に最大25%の関税を検討している。

自動車に対する通商拡大法232条の適用は、NAFTA再交渉での原産地規則における対立を解消するための戦術の1つとして検討されたものである。しかしながら、実際に関税が発動されれば、日本やドイツからの対米自動車・同部品輸出に大きな影響が及ぶと思われる。

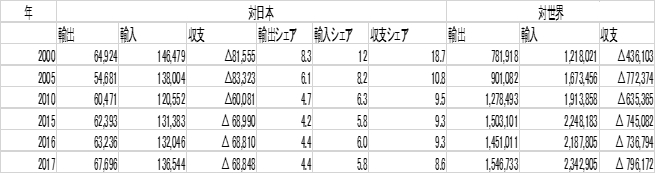

4.低下する米国の財貿易の対日依存度

近年、日米経済関係において、相互貿易依存が低下し続けている。低下は財だけでなくサービス貿易および直接投資にも及んでいる。米国の貿易統計から財の輸出を見てみると、2000年の米国の対日輸出は対世界輸出の8.3%を占めたが、2005年には6.1%と減少し、2010年には4.7%と5%を下回った。2016年、2017年は4.4%とさらに低下している。輸入も同様で、対日輸入のシェアは2000年の12%から2005年には8.2%と10%を下回った。2010年には6.3%と2000年の約半分になり、2017年は5.8%まで減少した。

米国の対日貿易依存度の減少とともに、対日貿易赤字のシェアは大きく低下した。2000年の米国の対日貿易赤字のシェアは全体の18.7%であったが、2010年には9.5%と10%を切り、2016年には9.3%にまで下落した。2017年にはさらに8.6%にまで低下している。

米国の対日貿易赤字のシェアの減少は、すなわち対中貿易赤字の拡大を意味しており、これが最近の米中貿易摩擦の拡大につながっている。しかしながら、米国の対日貿易赤字額は対中貿易赤字と比べると4分の1以下の水準に縮小したものの、依然として約700億ドルの規模を維持している。トランプ大統領は、米中貿易摩擦やNAFTAの見直しでの協議を終えたならば、2016年の貿易赤字額の3番目の日本と4番目のドイツをターゲットにした新たな貿易摩擦を仕掛けてくる可能性は高いと思われる。

米国の対日財貿易の推移〔単位:100万ドル、%〕

〔出所〕米国商務省貿易統計より作成

日本の貿易統計を見てみると、米国同様に、日本の対米貿易依存度が減少している。日本の総輸出に占める米国向けのシェアは1994年の29.8%から2014年には18.7%に低下し、輸入も22.8%から8.8%になった。ただし、2016年には輸出は20.2%、輸入は11.1%とややシェアを上昇させている。日本の米国向け輸出は対中輸出を上回り1位であり、米国からの輸入は中国に次いで2位となっている。財の貿易では、日本が米国に依存する度合は、米国が日本に依存する度合よりかなりも高いことが窺える。つまり、日米貿易摩擦が激化し、互いに関税賦課などの報復合戦に進展すれば、日本の方が米国よりも被るダメージが大きいということになる。

5.日米貿易で日本は乗用車、米国は航空機の輸出が主力

2016年の米国の対日貿易を大まかな業種別に見てみると、米国の対日輸出額が大きいのは機械・輸送機器、化学品、食料・生きた動物であった。一方、対日輸入額が大きいのは機械・輸送機器、雑製品、原料別製品(ゴム製品や棒鋼など)であった。

米国の品目別対日貿易(2016年)〔単位:100万ドル、%〕

〔出所〕米国商務省貿易統計より作成

そして、米国が対日貿易で黒字を計上しているのは食料、飲料、原燃料、化学品(SITC0、1、2、3、5類)であり、赤字を計上しているのが動植物性油脂、原料別製品、機械・輸送機器、雑製品、その他(SITC4、6~9類)となっており、明確に二分されている。中でも、日本との貿易で米国が圧倒的に大きな赤字を計上している業種は、自動車を含む機械・輸送機器である。

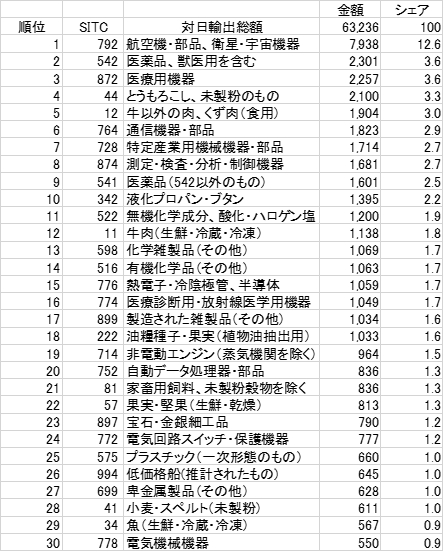

米国の対日輸出品目をより細かなSITC3桁分類で見てみると、2016年の上位30品目の中でSITC7類(機械、輸送機械)と8類(精密機械)の品目が多く、中でも航空機、医薬品、医療・通信機器などの対日輸出金額が大きい。一方、対日輸入上位30品目においては、SITC7類が多くを占め、5類(化学品)と6類(原料別製品)の品目は少ない。7類は日米貿易に占めるシェアが大きく、米国の対日輸出の34.0%、対日輸入の75.3%を占める。米国の対日輸出では航空機・同部品(SITC792)が全体の12.6%のシェアを占めた。輸入では乗用車(SITC781)が30.3%、自動車部品(SITC784)が6.2%のシェアとなり、その合計は対日輸入の36.5%を占めている。

米国の対日輸出上位品目(2016年)〔単位:100万ドル、%〕

〔出所〕米国商務省貿易統計より作成

米国の対日輸入上位品目(2016年)〔単位:100万ドル、%〕

〔出所〕米国商務省貿易統計より作成

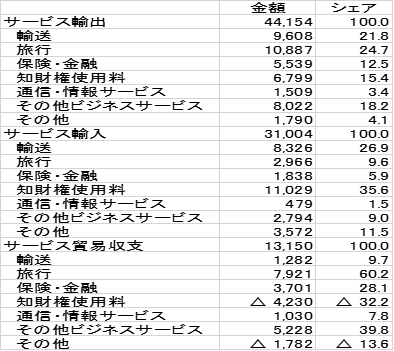

6.米国の知的財産権の対日サービス貿易は赤字

米国の財の対日貿易は恒常的な赤字となっている。しかし、米国のサービスの対日貿易は減少傾向にあるものの、継続して黒字が続いている。米国の対日サービス貿易の黒字額は2011年には191億ドルであったが、2013年は164億ドルになり、2016年は132億ドルにまで縮小した。

米国の対日サービス貿易の黒字がかつては各国の中で最大であった時もあったが、今日ではカナダや中国の後塵を拝するようになっている。2016年の米国の相手国別サービス貿易黒字額を見てみると、最も大きいのは中国で380億ドル、次いでアイルランドとは297億ドル、カナダとは240億ドル、ブラジルとは175億ドル、英国とは140億ドルであった。これらの国はいずれも2016年の米国の対日サービス黒字額を上回っている。ちなみに、米国の韓国とのサービス貿易黒字は101億ドルで、日本よりもやや少なかった。米国はドイツとのサービス貿易は18億ドルの赤字であった。

米国の対日サービス黒字の縮小を受けて、サービス貿易の対日シェアも低下傾向が続いている。サービス貿易の対日輸出のシェアは2000年の12.7%から2016年は5.9%に半減し、対日輸入のシェアも7.6%から6.1%に低下した。これに対して、対中サービス貿易のシェアは上昇を続け、2016年の対中輸出のシェアは7.2%に、対中輸入は3.2%となった。

米国の対日サービス貿易の黒字が鈍化した最大の要因は、知的財産権使用料の対日赤字が増えたためである。2016年には米国の知的財産権使用料の対日赤字は、42億ドルを計上している。米国の知財権使用料の対日サービス貿易が赤字であるのは、自動車を中心とした在米日系企業が米国での生産活動に伴い、日本の親企業に産業財産権等使用料(ロイヤリティ)を多く支払っていることが大きい。その支払額は2016年には110億ドルにも達した。

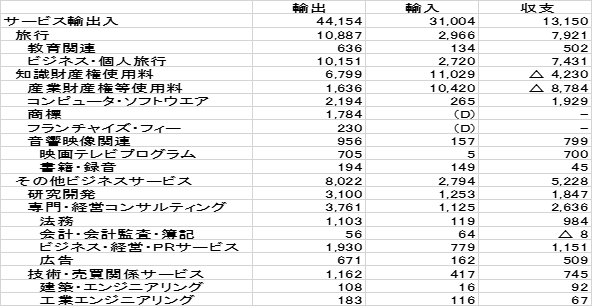

米国の2016年の対日サービス貿易を分野別に見てみると、「その他」を除き、「知的財産権使用料」以外の分野は全て米国の出超(黒字)になっている。その中で、大きな黒字を生んでいる分野は「旅行」で79億ドル、次は「その他ビジネスサービス」で52億ドルであった。日本から米国への旅行では、「ビジネスや個人旅行」が「留学など教育目的の旅行」の16倍も多く、「日本から米国に向かう旅行」が「米国から日本に向かう旅行」の3.7倍も多い。

近年は日本のサービス貿易において旅行が黒字であり、全体のサービス貿易赤字を縮小させる要因になっている。しかし、対米旅行収支においては、日本は依然として大幅な赤字であり、まだまだ改善の余地がある。日本の海外からの旅行客の数を見てみると、韓国、中国、台湾、ASEAN諸国のようなアジアの国からの観光客が多く、今後は欧米からの旅行者の拡大が課題となる。また、「その他ビジネスサービス分野」での米国の対日黒字は、「広告、法務などを中心とする専門・経営コンサルティング」や「研究開発分野」、及び「建築・工業エンジニアリング」での対日輸出が輸入を上回ったことから生まれている。

米国の対日サービス貿易の推移(2016年)〔単位:100万ドル、%〕

米国の旅行・知財権使用料・その他ビジネスサービスの対日貿易(2016年) 〔単位:100万ドル、%〕

7.米国の対日要求にどう対応するか

2016年の米国の対日財貿易は702億ドルの赤字であり、対日サービス貿易は132億ドルの黒字であった。すなわち、2016年の米国の対日財・サービス貿易は依然として571億ドルの赤字であった。米国の日本との財とサービスの輸出と輸入シェアはいずれも縮小傾向にあり、80年代90年代のような日米貿易不均衡を巡る貿易摩擦を引き起こす状況にはない。

しかしながら、米国は日本との財貿易で全体の9.3%に相当する赤字を生み出しており、トランプ政権としてはこの赤字額が顕著に減少するまでは、日米貿易摩擦の火を消すことはないと思われる。しかも、サービス貿易においては、米国は知的財産権使用料で赤字となっており、もしも、日本の自動車メーカーがこれまで以上に米国で販売する車からのロイヤリティ収入を高めたり、日本に向かう米国観光客が増えたりすれば、対日サービス貿易黒字は減少し、財・サービスを合計した貿易赤字は今後とも減らない可能性がある。

特に、対日財貿易赤字の6割弱を占める自動車の貿易は、今後の日米経済対話(あるいは日米FTA)の大きな争点になることは疑いない。こうした2国間の通商交渉の枠組みだけでなく、米国通商拡大法の232条を用いた、自動車・同部品をターゲットにした関税引き上げなどの動きも注意を要する。

米中貿易摩擦や米朝会談などが落ち着き、NAFTAの合意に目途が立つ状況になったならば、米国は日本に対して本格的に日米FTAの2国間交渉か、TPPへの復帰を打診するものと思われる。TPPへの復帰ということであれば、TPP11の合意において凍結した22項目などの復活を持ち出してくると思われるし、原産地規則に関してはNAFTAの再交渉で議論した高い付加価値比率(域内調達比率)や完全累積制度(TPP域内で生産された付加価値分を累積していくことができる仕組み)の変更を要求してくる可能性が高い。マレーシアやベトナムに対しては、国有企業の取り扱いなどでオリジナルのTPPよりも幅広い自由化を求めると考えられる。

日米FTA(or日米経済対話)の交渉ということであれば、牛肉・豚肉や小麦、チーズなどの乳製品、オレンジ、サクランボ、ぶどうなどの農水産品や食品の分野でTPP以上の水準での自由化を迫ってくると思われる。米国では牛肉・豚肉生産者を筆頭に、乳製品や小麦などの生産者の政治的な影響力が強い。オリジナルのTPPで日本が米国に関税削減を譲許した関税率(TPP税率)があまり下がらなかった分野としては、農水産品や食料品・アルコールとともに、皮革・毛皮・ハンドバッグ、繊維製品・履物、などが挙げられる。米国はこうしたTPPで積み残した分野を集中的にターゲットにして攻めてくると考えられる。

この他には、米国は日本の国内の自動車安全基準の運用を閉鎖的としており、オリジナルのTPPでは日本は米国の7つの安全基準を日本の基準として適用することを認めている。また、当初のTPP交渉に係る日米での事前協議の中で、型式指定制度において、車両審査や品質管理体制審査が省略されるPHP(Preferential Handling Procedure)の一型式当たり2,000台の年間販売予定上限台数を5,000台に引き上げることを約束した。こうしたことに加えて、米国は軽自動車への低い自動車税の変更や具体的な米国車の輸入の数値目標などを要求することもありうる。自動車以外には、医薬品の価格決定プロセスを不透明としているし、かんぽ生命などの日本郵政グループの郵便局との関係を不公正としており、こうしたシステムの是正を求めてくるものと思われる。

これに対して日本は、アベノミクスで目標に掲げている構造改革を中心に自らの変革を進めるとともに、米国に対しては、TPP交渉で積み残した自動車や食料品・アルコール、プラスチック・ゴム製品、鉄鋼・アルミ製品などの一層の関税削減を強く申し入れることが望ましい。TPPでは味噌や牛肉、ながいも、釣り具、ゴルフクラブ、カラーTV、ベアリング、エアコン、光ファイバー、タイヤ、自動車用のICUセンサー、フェロアロイ、アルミ製品などの関税の削減や関税割当枠の拡大などの成果を得ているので、引き続きより大きな自由化を求めることが肝要である。

そして、ビジネスなどでの人の移動の自由化や政府調達基準の緩和、日本企業の対米投資支援枠組みの創設、日本の研究開発や専門・経営サービス分野の米国への参入促進、米国から日本への旅行客の拡大支援、日本の対米インフラ事業や資源開発への開放と協力、などの関税以外の分野の自由化と支援を要求することも極めて大事である。また、2018年3月末に終えた韓米FTAの再交渉では、為替条項を盛り込み、ピックアップ・トラックの関税削減スケジュールを延長しているが、こうした米国の要求には断固として反対することが求められる。

(参考文献)

・「ARCレポート-経済・貿易・産業報告書-米国」 2018/19、ARC国別情勢研究会、(2018年6月発刊予定)

フラッシュ一覧に戻る