2022/04/11 No.5092021年の中国の対米輸入 対米追加関税措置の影響

大木博巳

(一財)国際貿易投資研究所 研究主幹

1.エネルギーの対米輸入が拡大

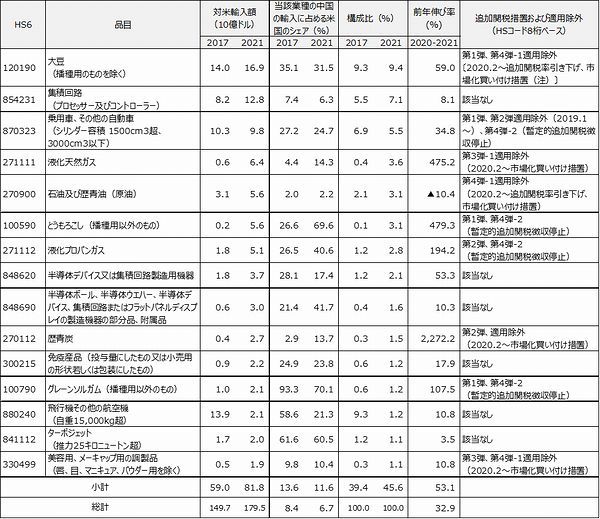

2021年の中国の対米輸入額は、前年同期比32.9%増の1,795億ドル、追加関税発動前の2017年が1,497億ドルであったから、1.2倍増と拡大している。中国の対米輸入は、特定の分野に集中している。表1は、中国の対米輸入の上位15品目(HSコード6桁ベース)である。これら15品目の対米輸入額は、2021年で818億ドル、対米輸入の45.6%を占めている。15品目の内訳は、穀物(大豆、トウモロコシ、グレーンソルガム)、エネルギー(液化天然ガス、石油)、半導体関連(集積回路、半導体デバイス等)、機械機器(乗用車、飛行機、ターボジェット)である。

2021年の対米輸入額で最大の輸入品目は、前年比59.0%増を記録した大豆である。大豆は2017年でも最大の輸入品目であった。次が集積回路、乗用車と続いている。2021年の輸入伸び率で最も高かったのが、瀝青炭(前年比2272.2%増)、トウモロコシ(479.3%増)、液化天然ガス(475.2%増)、液化プロパンガス(194.2%増)でエネルギー関連品目が大幅増となっている。

対米輸入依存度(当該品目の輸入額に占める米国の比率)の視点でみると、グレーンソルガム、航空機、ターボジェットの輸入で対米輸入依存度が、2017年で5割を超えていたが、2021年には航空機が大きく低下(2017年の58.6%から2021年に21.3%)している。他方、2017年と比べて対米輸入依存度が高まったのが、トウモロコシ、液化天然ガス、液化プロパンガス、半導体・同関連機器や部品である。

なお、中国の対米輸入上位15品目のうち8品目(大豆、乗用自動車、石油、トウモロコシ、液化プロパンガス、液化天然ガス、グレーンソルガム、美容用調製品)が追加関税の対象だったが、いずれも既に適用除外(市場化買い付け措置)となっている。適用除外措置は2021年2月に65品目が期限切れとなったが、その他は2021年9月もしくは12月まで期限が延長されており、市場化買い付け措置の対象の696品目を含めると、多くが継続された。

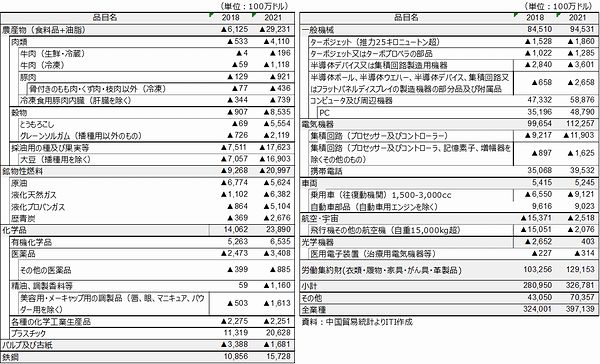

表1. 中国の対米輸入(上位15品目、2017年、2021年)

注. 通常の適用除外措置では、措置の有効期間内は申請せずに適用除外措置を享受できるが、市場化買い付け措置の場合は買い付け計画などを申請し審査を受け、認可日から1年間は認可された輸入金額の範囲内の品目について、追加関税を付加されないことになっている。

資料:GTAよりITI作成

大豆輸入

2021年の最大の対米輸入品は、前年比59.0%増と伸びた大豆である。中国の大豆輸入は米国とブラジル2か国で約90%を占める。2021年1~3月期に降雨により収穫が遅れたブラジル産大豆の輸入分を補うかたちで米国産の輸入が急増し、中国の大豆輸入の9割を米国産の輸入が占めるまでになっていた。しかい、4月以降はブラジルからの輸入が急回復して米国産の輸入額を上回り、米国産の輸入額は月を追うごとに減少した。

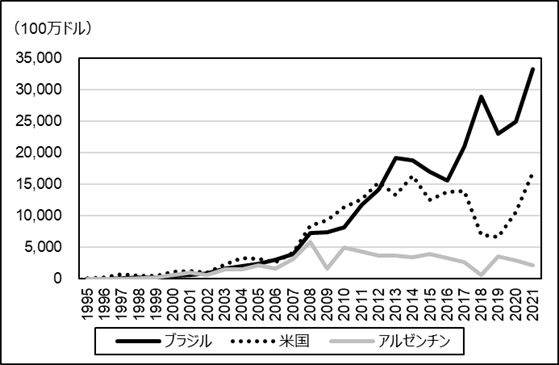

図1. 中国の大豆輸入

資料:表1と同じ

中国の大豆輸入は、数量ベースで2018年12月に前年同月比4割減の570万トンとなり、2011年以来の水準に落ち込んだ。これは、2018年夏に、中国国内でも豚肉の供給・消費が盛んな南寧地域で、アフリカ豚コレラ(以下AFS)まん延したことで、大量の豚が殺処分された影響である。

中国における最大の大豆消費者は豚である。大豆はすりつぶされて、大豆油と大豆ミール(大豆粕)が生成される。この高タンパク質の大豆ミールは、豚や牛、魚まで、家畜飼料として広く使われており、4億頭を超える中国の豚はその最大の消費者である。ASFによって中国の養豚数は4割余り減少した。2021年初めにも感染が再燃したものの、その後は落ち着いている。

中国の大豆輸入は、米国産とブラジル産が競っていたが、リーマンショック後にブラジル産が米国産を上回るようになり、2018年の対米追加関措置以降、ブラジル産輸入が急拡大する一方で米国産が急減した。2021年には米国産がリーマンショック後の水準に回復したが、ブラジル大豆が米国大豆を大きく引き離している(図1)。

エネルギー輸入

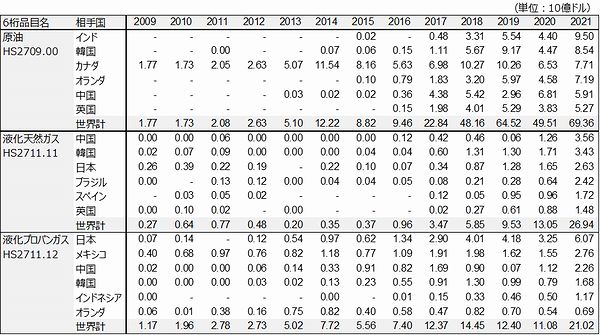

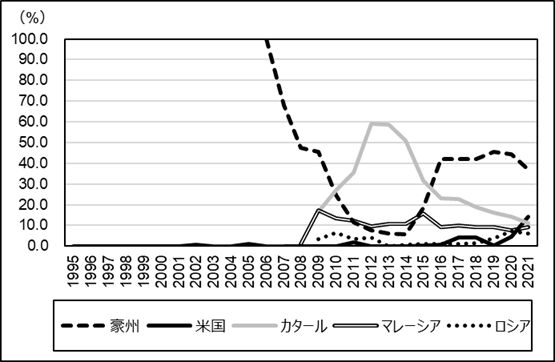

中国は、原油、液化天然ガス、液化プロパンガスの対米輸入に対して追加関税措置の対象とした。追加関税措置発動後の2019年には、液化天然ガス、液化プロパンガスの対米輸入は、ほぼ完全に停止した。しかし、2020年には、液化天然ガス、液化プロパンガスが追加関税の適用除外(市場化買い付け措置)となり、液化天然ガス、液化プロパンガスの対米輸入が再開した。2021年に入ると状況が一変した。エネルギー価格の回復や中国国内の電力不足、気候変動対策としての石炭から天然ガスへのシフトなどの要因が絡んで、対米輸入が拡大した。中国の天然ガス輸入では、2021年で液化天然ガスでは、米国は豪州に次いで第2位、液化プロパンガスでは、アラブ首長国連邦、カタールを抜いて第1に躍り出ている(図2,図3)。

中国の米国産天然ガスの爆買いにより、米国の天然ガス輸出に占める中国の比率が高まっている。米国の液化天然ガスでは、2021年に中国が韓国、日本を抜いて最大の輸出先となった。液化プロパンガスでは、2020年に急増して韓国を追い抜き、2021年には対中輸出額が倍増している(表2)。

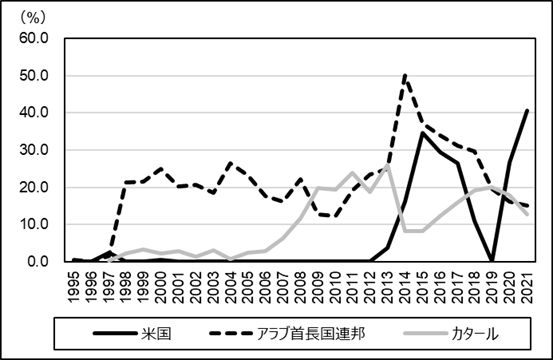

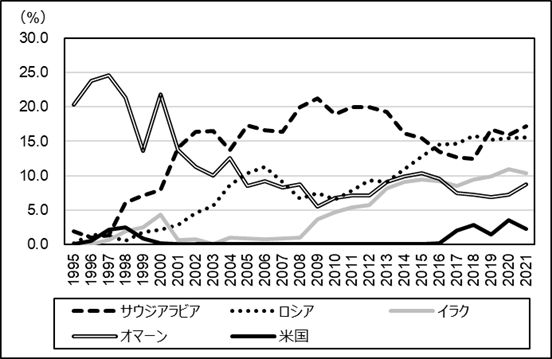

原油では、2016年に対米原油輸入が急増し、ロシア、サウジアラビア、イラク、アンゴラが上位を占めている中国の原油輸入市場に米国が参入し始めた(図4)。米国の原油輸出に占める中国は、2019年に大きく落ち込んだ後、2020年に回復し、第5番目の輸出相手国となっている(表2)。

図2. 中国の国別液化天然ガス輸入シェア

注. 液化天然ガス:HS2711.11

資料:表1と同じ

図3. 中国の国別液化プロパンガス輸入シェア

注. 液化プロパンガス:HS2711.12

資料: 表1と同じ

図4. 中国の国別原油輸入シェア

注. 原油:HS2709.00

資料: 表1と同じ

表2. 米国のエネルギー輸出

資料:米国貿易統計よりITI作成

2.中国の対米追加関税措置別輸入

対米追加関税措置の発動

2018年4月4日に中国商務部は、米国の違法な行動(2018年4月3日、米通商代表部が1974年通商法301条に基づき中国の知的財産の侵害に対して発動する制裁関税の原案を公表)から中国の権利を守るため、中国の対外貿易法や国際法の基本原則に基づき、米国産の大豆やその他の農産物、自動車、化学品、飛行機など計106品目に25%の関税を賦課する方針を発表した。対米追加関税措置対象品目の輸入額は、WTOの相互主義に基づき、米国の措置と同程度の規模であった。

2018年7月6日に米国が対中輸入品、818品目(対中輸入額340億ドル、自動車及び部品、航空機、情報通信、産業ロボットなど)に対して25%の追加関税措置(第1弾)を発表(米国東部時間で7月6日午前0時1分)すると、中国は、即時に対米輸入額約340億ドル相当の品目に対して25%の関税賦課を公表した(第1弾:対米輸入品のうち、大豆など農産物、牛肉、豚肉などの畜産物、自動車、水産物など545品目)。

次に、2018年8月23日に米国が、対中輸入額160億ドル相当の279品目(プラスチックや半導体、鉄道車両・部品、トラクターなど)に25%の追加関税を発動したことに対して、中国は第2弾の措置として対米輸入額160億ドル相当に25%の報復関税(古紙、銅のくず、乗用自動車等)を即時に発動した。

続いて、2018年9月24日に米国は、第3弾の対中関税措置として、対中輸入額2,000億ドル相当の5,745品目(家具、家電、機械など)に2018年末までは10%、2019年以降は25%の措置を発動すると、これに対抗して、中国も対米輸入額600億ドル相当に10%と5%との報復関税を即時発動した。これには、液化天然ガス、機械類、レーザー機器、走査型超音波診断装置などが含まれた。

2019年8月23日には、米国が3,000億ドル相当の中国原産の輸入品に対し、9月1日(リスト4Aが対象)と12月15日(リスト4Bが対象)から追加関税を賦課することへの報復措置として第4弾の対米輸入追加関税品目を発表した。米国原産の計5,078品目、750億ドル相当の輸入品に5%または10%の追加関税を賦課する。リスト1には冷凍水産品、大豆、原油などが含まれ、9月1日から発動する。リスト2にはトウモロコシ、乗用車、バイク、ウイスキー、液化プロパンガスなどが含まれ、12月15日から発動する。リスト1、2ともに、現行税率に5%もしくは10%の追加関税率が上乗せされる(注1)。

中国の対米追加関税措置の対象品目数は、第1弾が545、第2弾が333、第3弾が5,207、第4弾が1,600である。措置別の対米輸入額では、2020年で第1弾が292.5億ドル、第2弾が86.3億ドル、第3弾が488.5億ドル、第4弾が96.2億ドル、非対象品では、386.5億ドルである。中国の措置別輸入に占める米国のシェアは、第1弾が20.1%、他は10%以下である。

中国は対米追加関税措置を発動するにあたり、発動品目(分野)の順番をよく練っていた。最初に発動した第1弾では、農産物と乗用車がターゲットになった。農産物では、最大の輸入品である大豆、また、米国の対中輸出依存度が高い農産品は、豚肉、グレーンソルガムである。大豆は、米国の対中輸出品目の中で、唯一といえるほどに中国依存度が高い品目である。大豆以外では、中国の対米輸入依存度が高い品目は、グレーンソルガムがある。

中国が対抗措置として農産物を選択したのは、農業地帯にはトランプ大統領の支持者が多いためである。有力な大豆産地のアイオワ州、オハイオ州、ミシガン州などは共和党と民主党の支持率が拮抗し、2021年11月の米中間選挙の行方を左右する地域である。中国は共和党の打撃になるよう大豆を選んだ(注2)。

米国の中国向け豚肉輸出で対中依存度が高い品目は、豚くず肉である。豚の足、頭部、心臓、舌、胃、腸などのくず肉は、中国が最大の顧客である。米国の豚肉加工企業が輸出する豚の足や頭部の9割が、中国・香港市場向けで、他のどこの国よりも高く買ってくれる市場である。米国の豚肉生産者が報復措置における最大の標的とされていた。米国は中国向けに2017年で10億ドル以上を輸出し、輸出金額では5番目に大きな市場である。制裁対象品目の冷凍豚肉臓物(HS0206.4900)が8.7億ドルと大半を占めている。米国の対中豚肉輸出は、中国国内の供給過剰と価格下落の影響を受けて減少傾向にあった。2018年は回復が期待されていたところ、25%の関税賦課は米国の豚肉生産者にとっては逆風となる。

乗用車は、対米輸入シェアが大きい排気量が1,500~3,000㏄の車をターゲットにした。米国の対中乗用車輸出は、米国で現地生産をしている欧州メーカー(BMW等)に影響がでた。BMWは2017年に、サウスカロライナ州スパータンバーグ工場で38万5,900台を生産し、8万7,600台を中国、11万2,900台を欧州に輸出した。

エネルギーは、第2弾で液化プロパンガス、第3弾では液化天然ガス(LNG)、第4弾で原油が対象品目となった。中国が対米貿易黒字削減の切り札として想定していたのが石油と天然ガスである。米国政府も、液化天然ガスの中国輸出を増やしたい考えであった。機械機器は、主に第3弾で対象品目となった。

金額の大きい航空機や半導体産業振興をすすめる上で重要な半導体製造装置、スマーフォン等のPC機器に欠かせない集積回路は、非対象品目となっている。

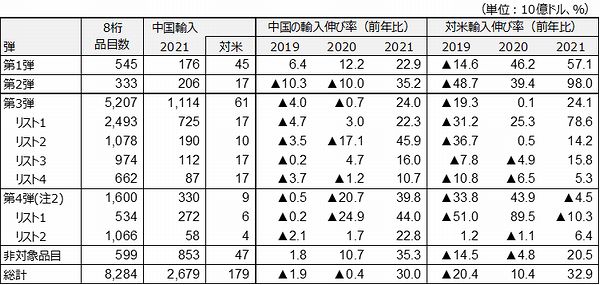

中国の対米追加関税措置別輸入

2021年の中国の対米輸入額・前年比伸び率を対米追加関税措置別に見たのが表3である。中国の対米追加関税措置別輸入の前年比伸び率は、2018年には第1弾が30.7%減、第2弾が14.3%減、第3弾が64.9%増,4弾は13.3増であったが、2019年は軒並み大幅減に転じた。2019年の中国の輸入は、前年比1.9%減とマイナスであったことから、対米輸入のみが減少したわけではないが、対米輸入は前年比20.4%減と大きく落ち込んだ。

ところが、2020年には、対米輸入の伸び率は、第1、2、4弾で大幅増に転じている。中国の対米輸入は、2020年は前年比10.4%増と回復している。特に、2020年は中国の輸入伸び率が第2、4弾の品目では前年比減となったのに対して、対米輸入では大幅増加を記録した。2021年には、第1弾、第2弾の輸入が一層拡大し、第3弾も前年比24.1%増と増加に転じている。第4弾は前年比減となっている。

対米追加関税措置による中国の対米輸入削減効果は、2019年に対米輸入を大幅に減少させたが、2020年には前年比で増加に転じて追加関税措置による輸入減少の効果が一巡し、2021年では大幅増となっている。

表3. 中国の対米追加関税措置別輸入額・前年比伸び率

注1. 第1弾品目数(2018年7月発動)、第2弾品目数(2018年8月発動)、第3弾品目数(2018年9月発動)、第4弾品目数(リスト1:2019年9月発動、リスト2:2019年12月発動)

注2. 第4弾は第1~3弾との重複品目が含まれるが、第1~3弾と重複しない品目のみを集計した。

注3. 第1~第2弾の品目には、適用除外措置対象品目も含む。

注4. 非対象品目数は、2020年中国輸入実績がある品目のうち、追加関税対象品目に含まれていないもの。

資料: 表1と同じ

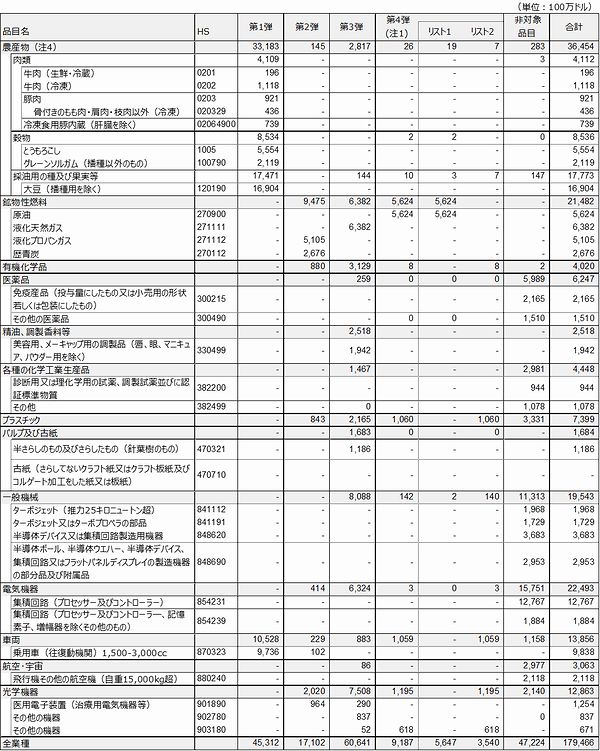

表4は2021年の対米追加間税措置別にみた業種別輸入である。第1弾では農産物輸入が7割超を占めている。農産物の半分が大豆である。第2弾では、鉱物性燃料が55%を占めている。液化プロパンガスのシェアが大きい。第3弾は、液化天然ガスと機械機器の比率が高い。第4弾は、原油が6割を占めている。追加関税措置除外品目には、一般機械や電気機器などの機械類が多く含まれている。半導体製造装置や航空機エンジンなど中国が必要とするハイテク製品は追加関税措置対象から除外している。

表4. 中国の業種別対米輸入(2021年)

注1. 第4弾について: 第4弾品目リストには、第1~3弾と重複している品目が含まれているが、重複品目を除いた1,600品目のみで集計。(第1~4弾品目と非対象品目を合計すると、輸入金額の合計と一致する)

注2. 適用除外対象品目を含む。

注3. 発動日 第1弾:2018年7月6日、第2弾:2018年8月23日、第3弾:2018年9月24日、第4弾:2019年9月1日

注4. 農産物は、食料品(HS01~11、16~24)と油脂その他の動物性生産品(HS12~15)の合計

資料:表1と同じ

中国の業種別対米貿易収支

中国の対米貿易収支(尻)は、2021年に3,971億ドルの黒字を計上している。対米追加関税税措置を発動した2018年は3,240億ドルであったから、3年間で700億ドル超増加している。2019年は2,954億ドルと黒字幅が減少したが、2020年に増加に転じ、2021年には拡大している。

表5. 中国の業種別対米貿易収支(2018年、2021年)

資料:表1と同じ

中国の対米貿易収支で赤字を計上している業種は、農産物、鉱物性燃料、医薬品、ターボジェット、半導体製造装置・部品、集積回路、乗用車(1,500~3,000CC)、航空機、医療用電子装置などである。このうち、2021年に最大の赤字額を計上したのが大豆である。次に、鉱物性燃料(液化天然ガス、原油)、集積回路、乗用車と続いている。2021年は、航空機の赤字幅が大きく縮小する一方で、大豆、鉱物性燃料の赤字幅が膨らんでいる。

対米貿易黒字の業種は、プラスチック、鉄鋼、コンピュータ周辺機器、携帯電話、自動車部品及び衣類、履物などの労働集約財である。これら業種の対米貿易黒字を2018年と2021年を比較すると、労働集約財、電気機器、一般機械、化学品など主要業種のほとんどが貿易黒字額を拡大させている。光学機器は、2018年では赤字であったが、2021年には黒字に転換している。

中国の対米貿易収支は、農産物、エネルギーで赤字幅が拡大したが、工業品では黒字幅が大きく拡大したことで、2017年と比べて黒字幅が1,000億ドル強増加した。

注1. 「中国、米国の追加関税措置「第4弾」への報復措置を発表」

ジェトロビジネス短信 2019年8月28日

注2. 大木博巳「中国の対米輸入追加関税措置の影響

~対中交渉のレバレッジを高めるトランプ・ディール~」ITIフラッシュNo.371 2018年5月9日