2023/07/13 No.523自動車輸出大国を狙う中国~21世紀のT型フォード~

大木博巳

(一財)国際貿易投資研究所 研究主幹

1.中国の自動車輸出

中国の自動車輸出が、2023年第1四半期に台数ベースで日本を抜いて世界1の自動車輸出大国となったと大きく報道された。23年1~3月期に中国の自動車輸出台数は前年同期比58%増の107万台、一方、日本は95万台(日本自動車工業会資料)だった(注1)。

23年に中国の自動車輸出を拡大させた要因として、ロシア輸出と電気自動車(以下、EV車)が指摘されている。

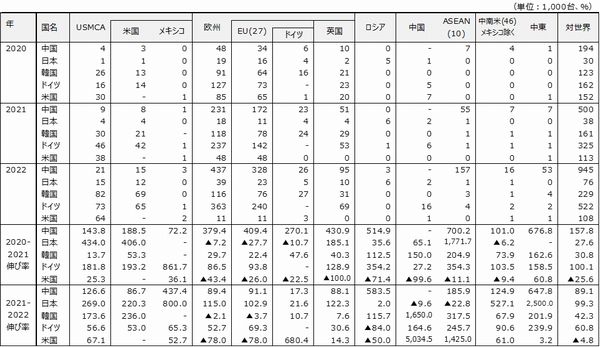

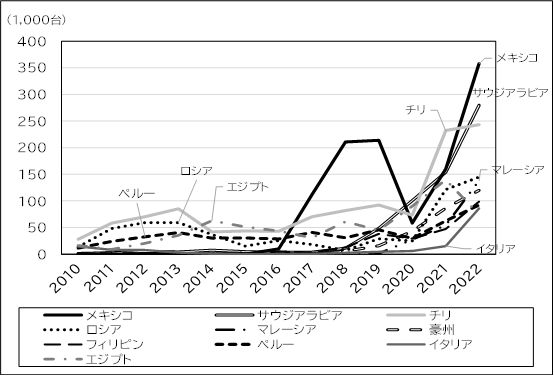

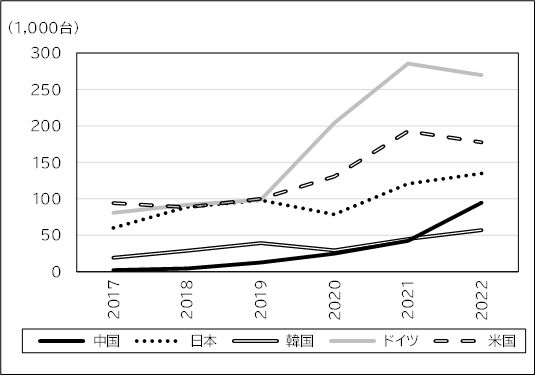

中国の自動車輸出台数は、貿易統計の乗用車輸出でみると、16年から伸び始め、21年に前年比2倍増、22年も1.6倍増とここ2年間で急拡大している(図1)。一方で、日本、ドイツは、コロナ禍の供給制約を受けて横ばいであった。中国の輸出台数は、22年時点ですでに、米国、韓国を抜き、日本やドイツを射程内に置いていた。

図1. 中国・日本・韓国・ドイツ・米国の乗用車輸出台数

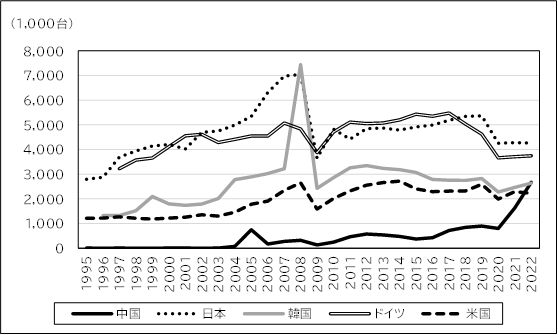

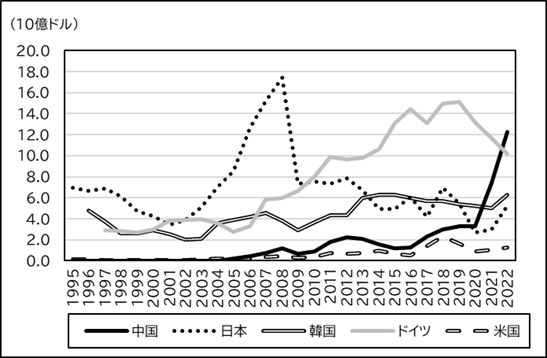

他方、乗用車輸出額では、22年で中国は420億ドル、ドイツの1,550億ドル、日本の860億ドルと比べて大きく下回っている(図2)。これは、日本やドイツが1,500~3,000㏄クラスの単価が高い車種を輸出の主力としているためである。

図2. 中国・日本・韓国・ドイツ・米国の乗用車輸出額

2.中国のガソリン車(1,000~1,500㏄の)の輸出

中国の自動車輸出台数が、コロナ禍で急増した要因の一つは、1,000~1,500㏄のガソリン車の輸出増加にある。2022年の中国の自動車輸出台数の44.6%が、1,000~1,500㏄のガソリン車で占められている(表1)。1,000~1,500㏄の輸出額は、22年で120億ドル、EV車が200億ドルと輸出額では、高付加価値のEV車が勝っている。

表1. 各国の乗用車輸出(2022年)

輸出数量

輸出金額

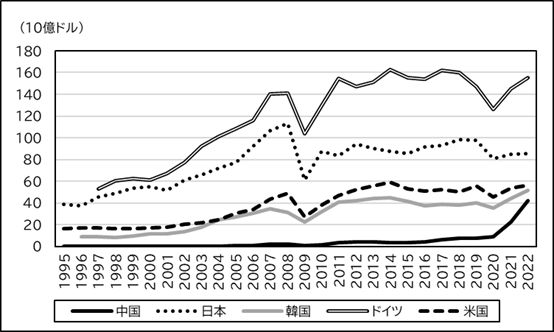

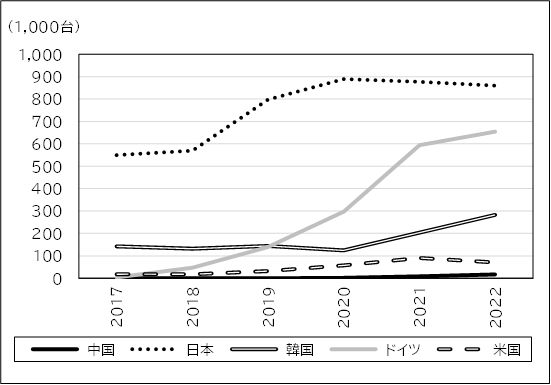

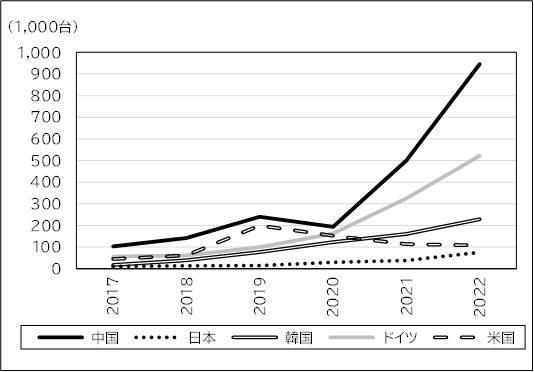

22年に中国が輸出したガソリン車は160.9万台、このうち1,000~1,500㏄のクラスが119.2万台と74%を占めている。21年ですでに、中国はこのクラスの自動車輸出台数で、日本、ドイツを上回りトップに立っていた(図3)。

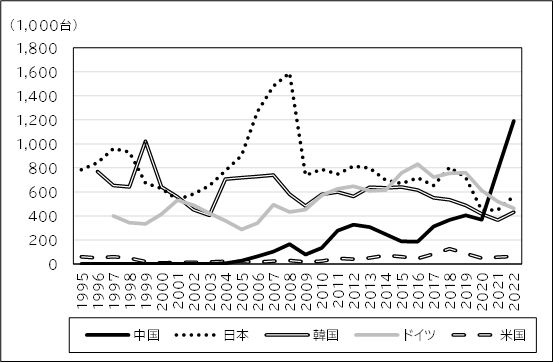

中国のガソリン車(1,000~1,500㏄)の輸出先は、メキシコ、サウジアラビア、マレーシア、チリなどの新興国市場に加えて、豪州、イタリアなどの先進国市場向けでも急増している(図4)。22年の最大の輸出先は、17.9万台を輸出したメキシコである。メキシコ向け輸出が急増した理由は、第1にゼネラルモーターズ(GM)やステランティス(クライスラー・ブランド)等の米系完成車メーカーが、中国、韓国、インドなどアジアから米国内市場向けに小型車を輸入し、メキシコ工場は米国市場における販売の主流となるスポーツ用多目的車(SUV)やピックアップトラックの生産に集約する動きが見られたこと。第2に、MG(上海汽車傘下)、長安汽車(Changan)、北京汽車(BAIC)、江鈴汽車(JMC)などの中国系メーカーがメキシコ市場における販売を本格化させたことが指摘されている(注2)。

図3. 中国・日本・韓国・ドイツ・米国のガソリン車(1,000~1,500㏄)輸出台数の推移

図4. 中国のガソリン車(1,000~1500㏄)輸出台数上位10か国

資料:各国貿易統計よりITI作成

中国のガソリン車(1,000~1,500㏄)の輸出は、輸出額でも、22年にドイツを上回った(図5)。輸出金額を輸出台数で割った輸出単価(表2)は、22年でドイツが21,989ドル、中国は10,279ドルとドイツが中国の2倍以上の格差があるが、輸出台数の急増で、金額でも中国が1,000~1,500㏄のガソリン車輸出でトップに立った。なお、このクラスの日本の輸出単価は9,216ドルと中国車と比べても割安となっているが、輸出台数は伸びていない。

図5. 中国・日本・韓国・ドイツ・米国のガソリン車(1,000~1,500㏄)輸出額の推移

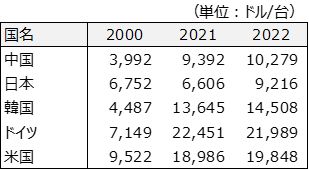

表2. ガソリン車(1,000~1,500㏄)の輸出単価

3.中国の電気自動車輸出

中国の自動車輸出が急増している第2の要因は、EV車である。中国は新エネ車(HV車:ハイブリッド車、PHEV車:プラグインハイブリット車、BEV車:バッテリー電気自動車)の中で、BEV車の輸出で優位性を持つ。2022年のBEV車輸出台数は前年比89.1%増の94.5万台、2位のドイツの52.2万台を大きく引き離している。他方、日本はHV車、ドイツはPHEV車に強みを持っている(図6~8)。

図6. 中国・日本・韓国・ドイツ・米国のHV車 輸出台数の推移

図7. 中国・日本・韓国・ドイツ・米国のPHEV車 輸出台数の推移

図8. 中国・日本・韓国・ドイツ・米国のBEV車 輸出台数の推移

中国の電気自動車産業は長年にわたる規制や政府補助金を後ろ盾に、巨大な国内市場とサプライヤー群、電池材料のサプライチェーンを構築し、これを基盤として、中国地場の自動車メーカーがイノベーションを起こし、より安価で優れた製品の生産体制を作り上げた。IEA(国際エネルギー機関)によれば中国のEV車(ここではBEV車とPHEV車の合計)販売台数は、22年に世界販売の60%を占め、世界で輸出されたEV車に占める中国製EV車の割合は、21年は25%から、22年は35%に上昇している。

中国のBEV車輸出は、外資系自動車メーカーと中国地場企業の輸出に大別できる。外資系では、テスラの輸出額が大きく、ドイツの BMW と 仏ルノー も、中国で輸出用EV車の一部を生産している。一方で、中国の地場メーカーでは、上海汽車集団(SAIC)と比亜迪(BYD)が、中国のEV車輸出で上位につけている。上海汽車集団は、2007年に英自動車メーカーのMGモーターを買収し、MGブランドが欧州で好調であるという。

22年の中国のEV車輸出は、欧州向けが前年比89.4%増の43.7万台、中国のEV車輸出の46.4%を占める最大の輸出先である。欧州に次ぐのがASEANで、前年比185.9%増の15.7万台となっている(表3)。

表3. 電気自動車の輸出台数と伸び率

4.展望

IEAの予測(ベースラインシナリオ)では、EV車(BEV車とPHEV車)新車販売台数は、2025年に世界全体で2,050万台(内燃機関車を含む新車販売台数に占める比率は20%超)、30年に3,690万台超(同35%)に拡大するとしている。中国、EU、米国の市場がけん引力となって、自動車販売台数に占めるEV車のシェアは中国、米国EU市場平均で60%にまで上昇すると見込んでいる。当然、世界最大の自動車輸出国は中国となる。

しかし、自動車市場のEV車化を予測するIEAの見通しに対して、現時点でみても多くの課題が指摘できる。

まず、第1は、BEV車需要喚起策の打ち切りの影響である。23年のBEV車販売は、22年のような拡大は期待できないという見方が強い。今後、BEV車に対する補助金の縮小・廃止に動く国が出てくることや、景気不安が消費者心理の負担になっていること、電気料金の上昇によってガソリン車に対するBEV車の優越性が薄れること等がBEV車販売の重しとなる。

実際、中国では、22年末に新エネ車への補助金が打ち切られたことで、EV車販売が勢いを失っているといわれている。補助金の打ち切りで、消費者にとって高価な電池を大量に搭載するEV車は価格上の強みが薄まり、ガソリンも使えるPHEV車が、航続距離の不安が少なく、通勤や旅行などで一般消費者の根強い支持を集めている。BEV車はこれまで政府から環境対応を求められるタクシー会社やネット予約タクシーの運転手らが顧客として買い支えてきたが、タクシー需要が飽和状態になり、販売増加の余地が小さくなっているという(注3)。

気候変動対策の信仰の中心であるドイツでも、23年はBEV車需要が市場で試される年になると見られている。BEV車が喧伝されているほど環境に配慮したものでないにもかかわらず、BEV車の販売を促進するために補助金を利用し、制度面で義務付けてきたがその反動がどう出るかが注目されている(注4)。

第2はBEV車の供給制約である。BEV車生産には、ボトルネックがある。BEV車市場の育成に本腰を入れ始めた米国では、自動車メーカーが全米で100か所近いBEV車組み立て工場とバッテリー工場の建設に2,000億ドルの資金を投じている。これは自動車産業誕生以来最大の規模である(注5)。しかし、こうした巨額の投資にもかかわらず、最大のボトルネックの一つが充電式電池に欠かせないリチウムの確保である。鉱業セクターが劇的に生産を拡大しないかぎり、今後10年は需要が供給を大幅に上回るとみられている。30年のEV車市場予測も、多くの消費者に手の届かない価格のままであれば、普及にはもっと時間がかかり、遠のくことになる。

リチウムの確保を巡って、中国は権益獲得のために何十億ドルもつぎ込み、25年までに必要な世界のリチウム鉱山生産能力の3分の1を確保する可能性があるといわれている。過去2年間に中国企業は45億ドルを投じ、約20のリチウム鉱山の権益を取得した。(注6)。

BEV車のバッテリー生産にはリチウムを始めとして、コバルトや銅、ニッケルなどの鉱物資源の開発が必須となるが、その採掘は環境面のコストが生じる。また、政情不安や地元住民の抵抗、資源ナショナリズムの歴史がある国々では、プロジェクトが抗議運動を招き、最悪の場合、中止することも珍しくない。さらに、資源価格は、頻繁に大きく乱高下することがある。自動車メーカーが資源開発にまで手を出すことは、大きなリスクを抱え込むことになる。

第3は、BEV車を巡る貿易摩擦である。BEV車市場が減速している中国では、BEV車の輸出に拍車(輸出ドライブ)がかかると見込まれている。その有望な輸出先が、中国市場に次ぐBEV車市場を抱える欧州市場である。

中国メーカーは、欧州市場開拓を着実に進めている。例えば、比亜迪(BYD)は、22年9月に、新型の小型スポーツタイプ多目的車(SUV)「ATTO 3」販売を公表、基本価格は3万8,000ユーロ(約530万円、各国の補助金適用前)、VWの「ID.4」や米テスラの「モデルY」と同じEV車カテゴリーの中で、最も手頃な価格でかつ魅力的な車を投入している。また、BYDはドイツ最大のレンタカー会社Sixtと提携を発表した。2028年までにBYD車両10万台を購入することに合意したという(注7)。

BEV車供給不足の中で、魅力的で手ごろな価格のBYDのBEV車は、欧州市場でも受け入れられる可能性があると見られている。他方で、中国のBEV車市場では、VW等の欧州メーカーは中国の地場企業との競合に直面してシェアを獲得できていない状況にある。

WSJ紙は、欧州の路上にかなりの数の中国ブランド車が走るようになれば、欧州で中国車に対する保護主義を惹き起こす可能性を指摘している(注8)。例えば、EUで提案されている炭素国境調整メカニズム(CBAM)によって、輸入税がEU域内の炭素排出税に対応した水準になる可能性がある。CBAMは、EUが、EU排出量取引制度(EU ETS)などの温室効果ガス削減規制を強化する中で、カーボンリーゲージ(規制の緩いEU域外への製造拠点の移転や域外からの輸入増加)対策として、EU域内の事業者がCBAMの対象となる製品を域外から輸入する際に、域内で製造した場合にEU ETSに基づいて課される炭素価格に対応した価格の支払いを義務付ける。欧州委案では、規則案の適用される製品に関して、特にカーボンリーゲージのリスクが高いセメント、鉄・鉄鋼、アルミニウム、肥料、電力としているが、自動車産業は、欧州では保護すべき産業の一つであることを考慮すれば十分にあり得る話である。

最後に、世界で初めて自動車の大量生産・大量販売を実現させたヘンリー・フォードは、1908年の開始から1927年の終了までに、1,500万7,033台のT型フォードを生産した。T型フォードを大量生産するにあたり、ヘンリー・フォードは、鉱山業、鉱石運搬業、鉄鋼業、タイヤ用のゴムも自社で生産しようと、農園開発にまで手を伸ばした。1919年に建設されたリバールージュ工場の敷地内には、製鉄用の高炉やガラス工場を抱え込み、極度に垂直統合された工場を完成させた。

中国のBEV産業もリチウムなどの鉱物資源開発からバッテリー開発、自動車組み立て、車内ディスプレー、自動車ソフト、半導体等すべてのサプライチェーンを支配下におさめる垂直統合を志向しているようである。まさに、現代版T型フォードの再来とも言えよう。しかし、フォードが構築した垂直統合は柔軟性を失い、システムの硬直化を招いた。中国のBEV産業が進める垂直統合で気になる点は、鉱物資源開発への多額の投資、囲い込みの動きである。どう見ても、気候変動対策バブルに見えてしまう。

注

1 WSJ紙2023年5月26日

2 ジェトロビジネス短信 「中国が最大の自動車輸入相手国に」 2023年01月18日

3 東京新聞 「中国で強まるPHVへの回帰 補助金打ち切りでEVに割高感 競争激化でメーカー同士の場外戦も勃発」 2023年6月29日

4 WSJ紙 2023年2月10日

5 ブルームバーグ 2023年7月7日

6 WSJ紙 2023年5月30日

7 FT紙 2023年6月29日

8 WSJ紙 2022 年 9 月 29 日