2023/12/26 No.526RCEPとIPEFの貿易(1)RCEPは対米輸出に依存し、IPEFは対中輸入に依存

大木博巳

(一財)国際貿易投資研究所 研究主幹

1.IPEFとRCEPの経済力比較

アジア太平洋地域では、貿易面で中国の影響力が強い広域経済連携協定であるRCEP(地域的な包括的経済連携協定:Regional Comprehensive Economic Partnership)が締結される一方で、インド太平洋を包括するIPEF(インド太平洋経済枠組み:Indo-Pacific Economic Framework)が米国主導で進んでいる。

RCEPとIPEFに参加している国は重複している。 RCEPは2022年に、日本、中国、韓国、ASEAN、豪州、ニュージーランドの15か国によって発効された。ASEANを軸にして構築されていたFTA網を下地として、日本と韓国・中国のFTAを加えたことで、貿易規模でEUに匹敵するメガ(広域)FTAとなった。一方、IPEFは、RCEP参加国から中国、ミャンマー、ラオス、カンボジアを除いた諸国に加えて米国、インドおよびフィジーが参加している点がRCEPと異なる。

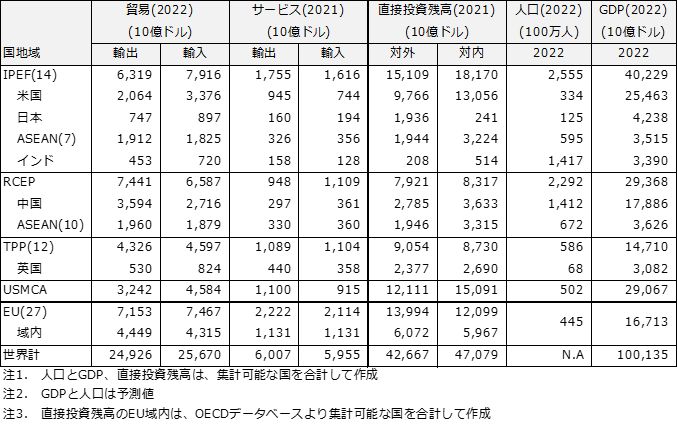

RCEPとIPEFに参加している諸国を合計した主要経済指標を比較すると、貿易(物品)では拮抗している。輸出はRCEPがIPEFを900億ドル超上回り、逆に輸入では1,300億ドル超ほどIPEFがRCEPを上回っている。しかし、サービス貿易では、IPEFがRCEPを輸出(受け取り)、輸入(支払い)ともに大幅に上回っている。直接投資残高でも、対外直接投資、対内直接投資ともに、IPEFとRCEPの格差(対外ではIPEFがRCEP を2.2倍、対内では同じく1.9倍上回っている)は大きい。

将来の経済成長性を測る上で重要な人口規模では、インドが加わっているIPEFがRCEPを上回っている。インドが加わると経済成長の将来展望でも中国に勝るようになる。現在の市場規模を示すGDPでも、IPEFはRCEPを大きく凌駕している。

表1. IPEFとRCEPの経済圏

2.RCEPとIPEFの貿易の相互依存性

IPEFとRCEPに参加している国は、米中を除けば、ほぼ同じ顔ぶれである。IPEFとRCEPの貿易構造は、米中の貿易に影響されているが、多くの参加国が重複していることで相互依存的な関係を構築している。

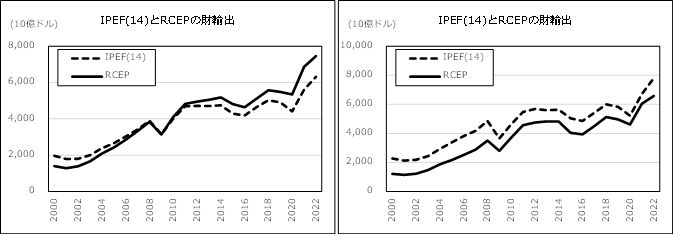

まず、米中の貿易構造は、IPEFとRCEPの貿易にねじれを起こさせている。輸出はRCEPがIPEFを上回り、輸入ではIPEFがRCEPを上回っているからである(図1)。RCEPの輸出がIPEFを上回ったのは2010年、それ以降、RCEPとIPEFの輸出格差は拡大している。2022年の世界輸出に占める比率でみると、RCEPが30.5%、IPEFは25.8%になっている。輸入では、コロナ禍の2020年にIPEFの輸入が落ち込んでRCEPと接近したが、2022年には再び、IPEFの輸入が伸びている。2022年の世界輸入に占める比率でみると、IPEFが30.8%、RCEPは24.7%である(表2)。

図1. IPEFとRCEPの貿易(輸出、輸入)の推移

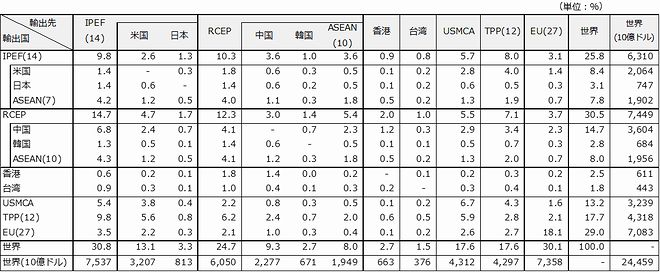

表2. 世界貿易マトリックス(輸出ベース) IPEF・RCEP(2022年)

注2. RCEP:日本・中国・韓国・ASEAN(10)・豪州・ニュージーランド

注3. TPP(12)は英国を含む

注4. シンガポールは再輸出を含む

資料:IMF;DOT(2023年9月)、台湾貿易統計よりITI作成

※クリックで拡大します

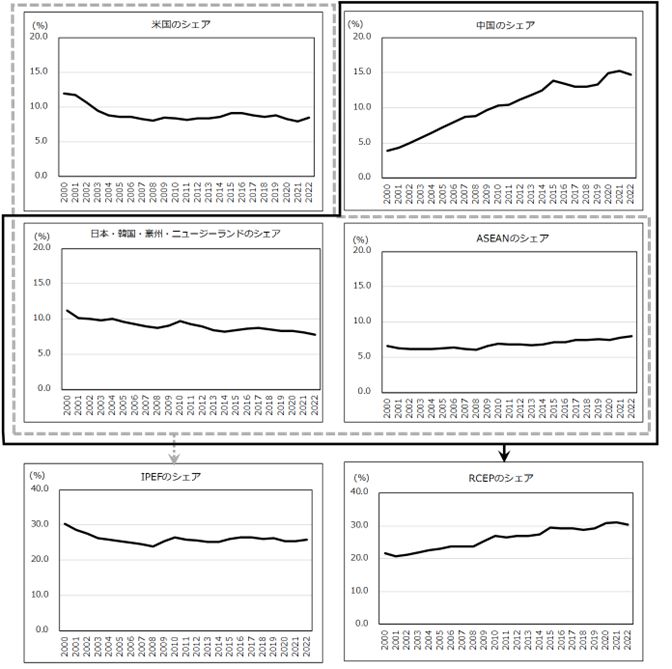

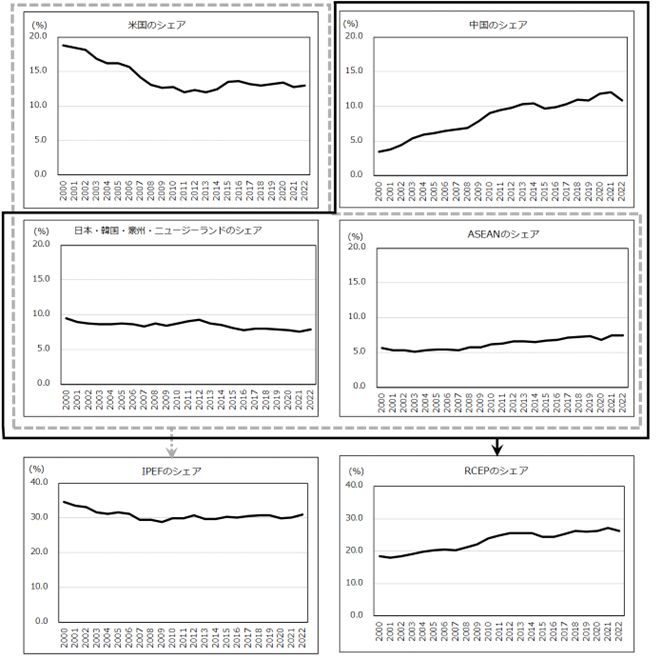

世界貿易(輸出・輸入)に占めるRCEPとIPEFの参加国のシェア推移(2000~2022年)を見たのが図2、3である。IPEF、RCEPの参加国を米国、中国、ASEAN、その他(日本、韓国、豪州、ニュージーランド)に分けた。

まず、世界輸出に占める中国のシェアは2000年の3.8%から2022年に14.7%に、輸入も同じく3.4%から10.8%へと伸長している。中国は、IPEFとRCEPに参加している諸国の中で、2000年代初めに貿易が急拡大している。

ASEANは、リーマンショック以降に貿易シェアが緩やかであるが、拡大している。逆に、米国は、輸出入ともに2000年からリーマンショック前までの間に大きく低下させたことが響いている。輸出では中国が米国を追い抜き、輸入では米国が中国を上回っていることが、RCEPとIPEFの貿易のねじれをもたらしている。

図2. 世界輸出に占めるIPEF・RCEP

資料:IMF;DOT(2023年9月)よりITI作成

図3. 世界輸入に占めるIPEF・RCEP

資料:IMF;DOT(2023年9月)よりITI作成

RCEPとIPEFの相互依存関係

RCEPとIPEFは、RCEPが輸出先としての米国を必要とし、IPEFは輸入先としての中国を必要としている相互依存的な関係がある。

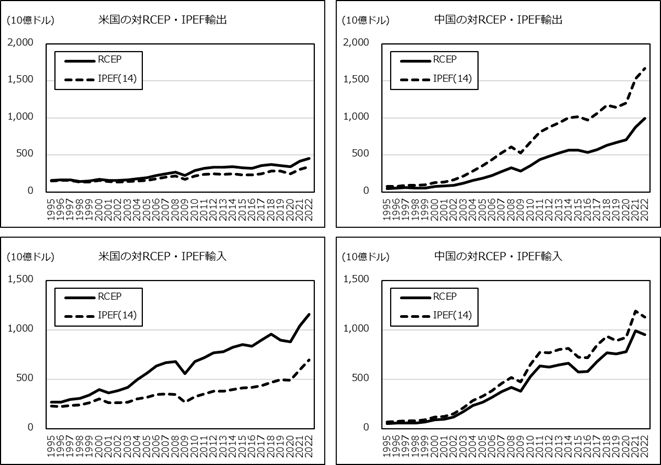

米国の対IPEFと対RCEP貿易を比較すると、輸出入ともにRCEPの方が金額は大きい。特に輸入では、対RCEP輸入額が膨らみ、対IPEF輸入との差が拡大している。

一方、中国の対IPEF貿易と対RCEP貿易を比較すると、輸出入ともに対IPEFが対RCEPを上回り、輸出では差が拡大している(図4)。

IPEFの対RCEP輸出の規模を世界貿易に占めるシェアでみると、2022年に10.3%、このうち対中が3.6%と対米の2.6%を上回っている。他方、RCEPの対IPEF輸出では同14.7%とこのうち対米が4.7%、対中が3.0%である。(表2)。

図4. 米中の対IPEF、RCEP貿易額の推移

RCEPとIPEFの貿易におけるASEANの存在感

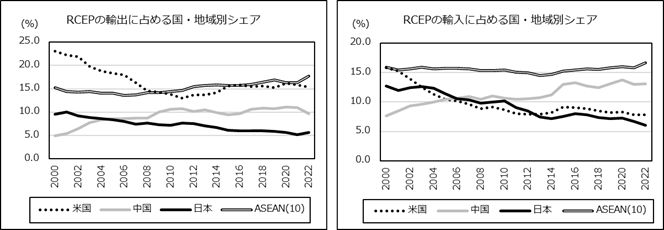

IPEFとRCEP の貿易には共通点もある。ASEANの存在感の高まりである。IPEF、RCEPにおける貿易の国地域別シェアの推移をみると、ともにASEANが占める比率が大きく、中国と並んでASEANが、中心的な地位を占めている。

2022年のRCEPの輸出先は、ASEANが5.4%と最大、次に米国の4.7%、EUの3.7%、中国の3.0%である。輸入も、中国とASEANがそれぞれ4.1%とトップを占めている。

IPEFの輸出では、中国とASEANがいずれも3.6%を占め、次にEU、米国と続いている。IPEFの輸入では中国の6.8%、次いでASEANの4.3%である(表2)。

IPEF、RCEPの貿易に占める米国、中国、ASEANの比率を2000~2022年間の推移でみると(図5)、まず、RCEPの輸出は、リーマンショック前までは対米輸出が最も大きかったが、2008年に15%に低下してASEANに並ばれている。

図5. RCEPとIPEFの国地域別貿易シェアの推移

IPEF(14)の輸出に占める国・地域別シェア IPEF(14)の輸入に占める国・地域別シェア

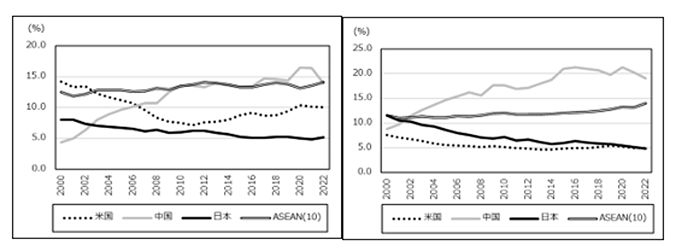

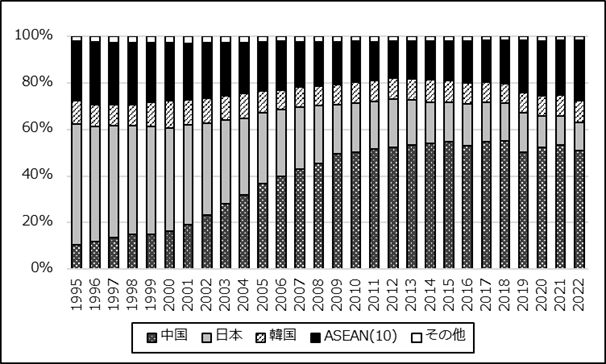

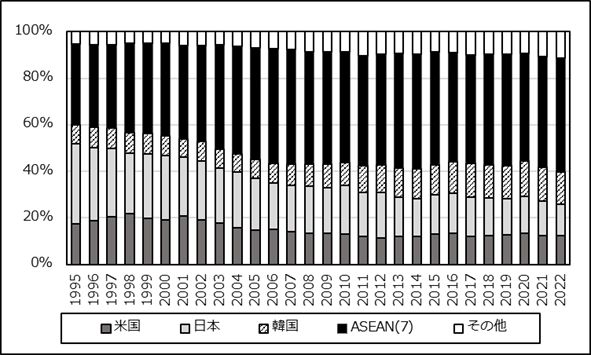

米国の対RCEP輸入に占める中国・ASEAN・日本・韓国の内訳を見たのが図6である。かつて、米国の対RCEP輸入で最大の輸入先は日本で、2000年に44.8%を占めていた。しかし、2008年には24.8%と激減し、2022年では12.3%にまで凋落している。日本のシェアを奪ったのが中国である。中国の比率は、2000年の6.0%から始まり、2005年に日本を追い抜いた。2022年には50.6%と過半にまで高まったが、頭打ちの状況にある(図6)。

ASEANの比率は、米国の対中追加関税措置以降(2018年)に拡大し始めているが、2022年は25.9%と2000年の25.2%にやっと戻った程度である。

図6. 米国の対RCEP輸入に占める中国・ASEAN・日本・韓国のシェア

RCEPの輸入に占める中国の比率は、じわりと上昇を続けている。この要因は、中国のRCEPの輸入でASEAN輸入が拡大していることにある。

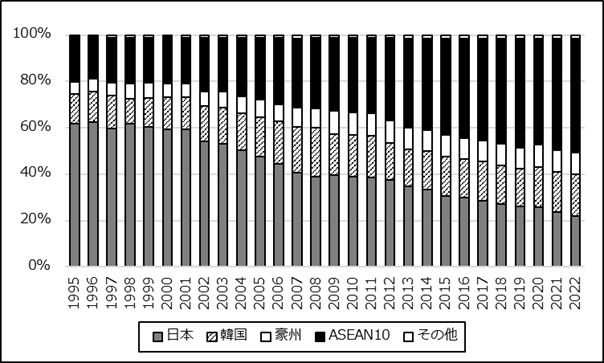

中国の対RCEP輸入の相手先を見ると、2013年に日本からASEANにトップ交代して、以降も中国の対ASEAN輸出が拡大を続けている(図7)。衰退する日本から躍進するASEANへの交代が、中国の対RCEP輸入拡大の背景にある。

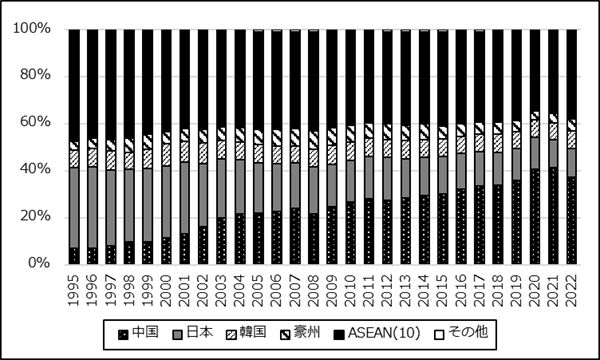

また、ASEANの対RCEP輸入では、日本から中国へのシフトが起きている(図8)。

図7. 中国の対RCEP輸入に占めるASEAN・日本・韓国・豪州のシェアの推移

図8. ASEANの対RCEP輸入に占める中国・ASEAN・日本・韓国・豪州のシェアの推移

一方、IPEFの輸出は、対米比率が低下し、対中比率が上昇している。IPEFの輸出に占める米国の比率は、2000年 に14.2%と最大の輸出先であったが、2011年には7.1%に半減した。そこをボトムとして、上昇に転じて、2022年には10.0%まで回復した。IPEFの対中輸出の比率は、2000年の4.4%が2006年に10.5%と10%を超えて米国を抜き、2009年にはASEANと並んでいる。

IPEFの輸入では、対中輸入比率が、急激に高まっている。2000年におけるIPEFの輸入に占める中国の比率は8.8%、米国の7.6%を若干、上回る程度であった。しかし、2002年には11.4%と対日輸入比率を抜き、2015年には21.0%と2割を超えた。2022年は19.0%に低下している。

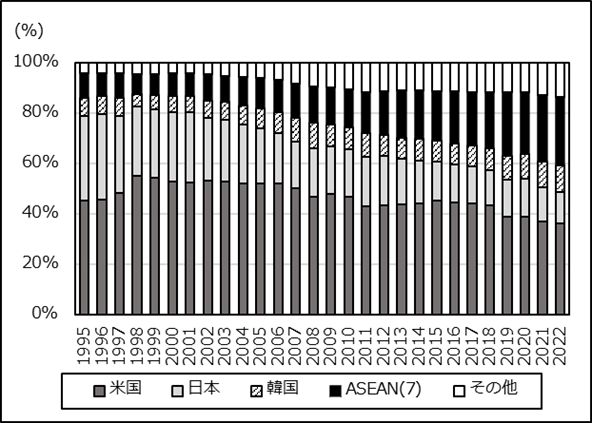

IPEFの対中輸入の内訳をみると、2022年で米国が4割超を占めている。しかし、2000年代初めと比較して比率は低下している。米国に代わり増加しているのがASEANである(図9)。

図9. IPEF(14)の対中輸入に占める国・地域別シェアの内訳

資料:IMF;DOT(2023年9月)よりITI作成

中国と並んでIPEFの最大の輸出先である対ASEAN輸出では、ASEAN域内取引が過半を占め、他に韓国がシェアを伸ばしている程度である。

図10. IPEF(14)の対ASEAN輸出に占める国・地域別シェアの内訳

資料:IMF;DOT(2023年9月)よりITI作成

米中の貿易をつなぐASEAN

2018から2022年間におけるRCEPとIPEFの貿易伸長ぶりを、世界貿易に占めるシェアの増減幅でみたのが表3である。この間、世界輸出の増加幅が拡大した国地域は、中国の輸出が1.8%ポイント増、ASEAN(10)が0.6%ポイント増、台湾の0.2%ポイント増である。

中国の輸出増加幅1.8%ポイントのうち、対ASEANが0.7%ポイント増を占め、対米は減少している。ASEAN(10)の輸出の0.6%ポイント増の内訳は、対米が0.4%ポイントを占めている。中国の輸出拡大をけん引したのがASEAN、ASEANの輸出拡大は米国がけん引した。

また、RCEPとIPEFの輸出増減幅をみると、IPEFの輸出は0.2%ポイント減、RCEPの輸出は1.6%増と、RCEPの輸出が拡大している。RCEPの輸出増加幅、1.6%ポイント増は、ASEANと米国の寄与が大きい。

他方、輸入ではIPEFの輸入増加幅が1.0%ポイント増とRCEPの0.3%ポイント増を上回っている。IPEFの輸入増加は、中国とASEANが大きく寄与している。

米中貿易摩擦の激化やコロナ禍にあった2018~2022年間における世界貿易のけん引力は、米国と中国、ASEANであった。

表3. 2018~2022年間の世界貿易に占める国地域別シェアの増減幅

注2. IPEF(14):米国・日本・韓国・ASEAN(カンボジア・ラオス・ミャンマーを除く7か国)・豪州・ニュージーランド・インド・フィジー

注3. RCEP:日本・中国・韓国・ASEAN(10)・豪州・ニュージーランド

注4. TPP(12)は英国を含む

注5. シンガポールは再輸出を含む

資料:IMF;DOT(2023年9月)、台湾貿易統計よりITI作成

※クリックで拡大します

参考

- RCEPは、2022年1月1日に、日本、ブルネイ、カンボジア、ラオス、シンガポール、タイ、ベトナム、豪州、中国、ニュージーランドの10か国について発効。その後、同年2月1日に韓国、同年3月18日にマレーシア、2023年1月2日にインドネシア、同年6月2日にフィリピンで発効。

- IPEFは2022年5月23日バイデン大統領が東京で発足を発表、同26日フィジー参加で参加国が14か国。2023年9月、米国で14か国閣僚級会合が発足して交渉開始。IPEF交渉は4本柱。