|

|---|

|

フラッシュ244 |

2015年7月30日

|

原油価格下落の影響 |

|

木村 誠 (一財)国際貿易投資研究所 客員研究員 |

|

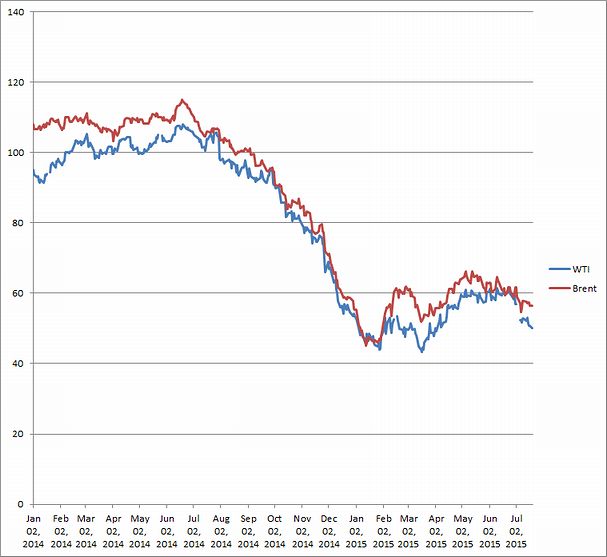

原油価格は2014年6月の水準からほぼ5割下落している。昨年からの油価急落をもたらした要因は、中国、インドなどアジア新興国の景気低迷に伴う需要の落ち込みと、米国におけるシェールオイル増産、OPEC減産見送りなどによる供給過剰だ。 <原油価格回復を阻む4つの要因>原油価格(WTI 期近物)は2015年3月中旬の43ドルから一時60ドル台まで回復したが、7月に入り、再び40ドル台までに落ち込んでいる。足元では、ギリシャ危機や中国株の下落に端を発した世界経済への先行き不安、制裁解除後に見込まれるイラン原油の供給増の思惑なども加わり、現在の低価格が常態化していくNew Oil Normalを予測する向きもある。(図) 米国エネルギー情報局(EIA)は、世界景気の回復で2015年後半から原油の消費と生産が均衡化し、油価が上昇していくとみている。これに対してノースダコタ州やテキサス州など米国の産油地域では「原油価格の低迷はしばらく続き、一時的な価格下げ止まりは売り方のショートカバーに過ぎない」とか、「原油価格はさらに低下し、ダブルボトムを形成する」との悲観的な見方すら出ている。

図 原油価格(WTI ,Brent)の推移

原油価格の回復を阻む要因は大きく4点ある。第1点目は「囚人のジレンマ」。産油国が協調して原油の生産を削減すれば全体の利益になるが、他国が減産することで自国が減産しなくても済むことを期待する向きが多い。結果として日量970万バレルの原油生産が続き、行き場を失った原油が膨大な在庫として積みあがっていく。EIAによると米国の原油在庫は戦略的備蓄分を除き7月20日時点で4億6,388万バレルを超え、依然高い水準にある。 2点目は隠れた「井戸在庫」の存在。シェールの開発は①探鉱と掘削装置(リグ)による油井採掘工程と、②その後の水圧破砕による生産仕上げ工程の2段階に分けられる。後者の生産仕上げが行われる直前の井戸(drilled but uncompleted well)では原油は地中に埋まった状態であるが、この井戸在庫を地表に吸い上げるのはちょうど水道の栓をひねるようなもので、そのオペレーション・コストは微々たるものだ。米国にはこうした井戸在庫の状態にある油井が約3,000あるといわれており、石油開発企業は井戸在庫から殆どコストをかけずに日量100万バレルの新規の原油増産がいつでも可能である。供給を絞る動きは乏しい。 3点目は先物取引などに用いる「価格ヘッジ」。多くの石油開発企業は生産した原油を1バレル80~90ドルで販売できるヘッジ契約を結んできており、足元の原油安の影響を最小限に食い止めている。原油生産企業は価格下落をヘッジしていたオプションや先物を手じまいして、苦境を乗り越えている企業もある。 4点目はシェール開発企業の財務状況。中小の開発企業は低金利の資金を調達して、レバレッジをかけて事業を進めてきた。このため負債の返済資金を確保するため、減産には動きにくい。加えて、シェール鉱区のリース契約は、生産を続けないと土地所有者からペナルティを科せられるため、油価低迷でも生産を継続する必要がある。 <深まる市場の不確実性>しかし、頼みの綱の価格ヘッジもおおむね2016年にかけて底をつくため、市場の不確実性はむしろこれから一段と深まりそうだ。「ウォールストリート・ジャーナル」紙によると、エクソンとシェブロンを除く石油開発企業の債務額は、2014年第3四半期までに1,993億ドルと2010年比で55%増に膨れ上がっている。2015年3月に連邦破産法11条で破産申請したクイックシルバー・リソーシス社(テキサス州)の負債総額は23億ドルであるが、昨年末の段階で有利子負債の対EBITDA(税引き前利益に特別損益、支払利息、減価償却費を加算した値)比率は12.6%と群を抜いていた。財務が健全であることを示す負債/資本比率(D/E比率)は1未満であるが、石油開発企業の間にはこの比率が1を大幅に超えるところが十数社あるといわれている。なかにはD/E比率が5倍を超える企業もあり、負債の削減ないし利益の確保ができないと倒産企業はさらに増えていく。 原油価格の帰趨は石油開発の上流部門に大きな影響を与えている。シェブロンは今年7月に従業員1,500人のレイオフを発表した。また他の石油開発大手も生産コスト削減のため、石油掘削リグ数をピーク時の2014年10月から約6割削減している。さらに採掘サービス企業や資材を供給するコントラクターには20~30%の大幅なコスト削減を求めている。石油採掘企業の大手ハリバートンとベイカー・ヒューズは2015年7月に、両社で2万7,000人の従業員を削減した。その規模は2月に発表された1万3,500人の倍となっている。ハリバートンは最終的には全従業員の16%、ベイカー・ヒューズは21%の人員削減となる。 バランスシートが悪化している中小独立系の石油開発企業では今後、資産の切り売りや他社との事業統合に向かう企業が増えていくとみられるが、油価の動向次第では資産評価額が変動するため、買い手企業を探すのは難しい。 他方、大手石油開発企業の間では中小の開発企業が優良資産を投売りするのを待ち受けているところもある。エクソンのCEOレックス・ティラーソンは「ヘッジはまったくかけていない。原油価格40ドルの価格帯でも収益を上げてきた」と豪語している。同社の総資産は3,000億~3,500億ドルで、買収資金も3,000億ドルを超えると見られている。英蘭系石油大手ロイヤル・ダッチ・シェルは2015年4月、英天然ガス生産大手BGグループを702億ドルで買収することで合意したと発表した。石油業界では過去10年で最大の買収となる。米国石油業界では今後もM Aのビックディールが進んでいくと見る向きが多い。 さらに原油価格下落による負の影響は、エネルギー業界にとどまらず、エネルギー開発企業の資金調達を支えてきた金融機関にも及んでいる。エネルギー開発企業による債券発行額は、2000年の237億ドルから14年には1,957億ドルへと膨れ上がっている。原油価格の下落はこうしたエネルギー開発企業の債券格付けの下落に直結しており、債券を引受けている金融機関にとっては深刻である。 <原油安をめぐる動きは第二章へ>他方、ガソリンなど石油製品を生産する製油所は、原油価格下落によるプラスの効果が顕著だ。とりわけフィリップス66、マラソン・ペトロリアム、バレロなど石油を精製する企業は原油価格の下落を受けて軒並み巨額の利益を生み続けている。米国では第1次石油危機に対応して1975 年に「エネルギー政策・保存法」を制定し、原油は原則として輸出が禁止されている。このため、シェールオイルによる米国原油生産量の増加は、米国原油価格の指標となるWTI価格と、国際原油価格の指標であるブレント価格とのスプレッドを拡大させてきた。このことが米国製油所に大きな精製マージンを生み出している。 これに対して、膨大な国内在庫と井戸在庫を抱える米国の石油開発企業は輸出に活路を求めており、連邦議会に原油輸出解禁を訴えている。2014年12月、商務省産業安全保障局(DOC-BIS)は、リース・コンデンセート、すなわち井戸元で生産されるコンデンセートの輸出に関するガイドラインを発表している。ここでいうコンデンセートは、ガス田から液体分として採取される原油の一種で、地下では気体状で存在しているが、地上で採取する際、凝縮する液体(油)の状態である。蒸留塔で軽質分を除去したリース・コンデンセートは、石油製品の一種とみなされ、DOC-BISの承認があれば輸出が可能である。DOC-BISは2014年6月にパイオニアとエンタープライズに、12月にシェルに対し、コンデンセートの輸出を認めている。EIAによると2015年3月のリース・コンデンセートの輸出は日量6.5万バレルとまだ少量であるが、本丸である原油輸出そのものへの影響が注目される。 これまでサウジアラビアなど中東産油国にとって、米国のシェール革命は、国際市場での原油安という価格面での影響にとどまっていたが、米国の原油輸出が解禁されると、市場シェアの争奪戦が引き起こされていく。原油安をめぐる動きは第二章へ突入していく。

|