2015/04/08 No.228東アジアと日米及びミャンマー・カンボジアの貿易構造の特徴(1/6)~中間財輸出の割合が高まるベトナムと低いミャンマー・カンボジア~

高橋俊樹

(一財)国際貿易投資研究所 研究主幹

要約

<ASEANの中間財のサプライチェーンに組込まれつつあるベトナム>

中国とASEANとの相互の貿易が拡大しているが、これは2005年から発効しているASEAN中国FTA(ACFTA)の影響もあるものと思われる。また、中国とASEANは世界全体との貿易も増加させており、1999年~2013年における日本や米国の輸出入の伸びの倍の速さで成長している。

中国やASEANの貿易構造の特徴を列挙するならば、中国は日本や韓国、ASEANなどから素材・中間財を輸入し、それを加工して日米欧に最終財を輸出している。また、中国はASEANへ中間財(主に加工品)と最終製品を供給している。中国のASEANからの輸入に占める素材のシェアは年々高まっているし、中国からASEANへの輸出に占める最終製品のシェアが上昇傾向にある。

さらには、中国やASEAN主要国では、ASEANや日中韓台との中間財の輸出入の割合が高く、それぞれの貿易において「中間財のサプライチェーン」が形成されている。特に、ASEAN域内における貿易でその傾向が強い。

中国とASEAN(インドネシア、マレーシア、タイ、ベトナム)において、いずれの国でも韓国・台湾からの全輸入額に占める中間財の輸入割合(8割前後)が、日本からの全輸入額に占める中間財の輸入割合(7割前後)を上回っている。すなわち、韓国・台湾は中国やASEANにおいて、中間財のサプライチェーンを集中的に築きつつある。

ベトナムの貿易構造は、素材の輸出国という面とともに、中間財を輸入して最終財を輸出する加工貿易型という特徴を持っている。実際に、2012年のベトナムのASEANからの中間財輸入の割合は74.2%と非常に高い。

しかし、2012年のベトナムの世界への輸出に占める中間財の割合は3割弱にとどまるが、ASEAN向けでは48.7%に達している。2005年におけるベトナムのASEAN向け輸出に占める中間財の割合は26.4%であったので、近年のベトナムへの外資参入の影響などにより、中間財の輸出割合が急速に上昇したことになる。したがって、ベトナムは加工品や部品などの中間財におけるASEAN域内のサプライチェーンに組み込まれつつあると考えられる。

<7割前後に達する日本のアジア向け中間財の輸出割合>

2013年の日本の国・地域別の輸出割合を見てみると、米国向けが18.5%と最も高く、次いで中国が18.1%、ASEAN向けが15.5%、EU28向けが10%であった。ASEANの中でもタイ向けの輸出割合は5.0%となり、ASEAN全体の3分の1を占めた。

また、日本の韓国向けの輸出シェアは7.9%にも達しており、中国・ASEANの韓国への輸出割合よりも倍近く高い。それだけ、日本の対韓輸出の依存度が中国・ASEAN諸国の対韓依存度よりも高いことを示している。

2013年の日本の中間財の輸出割合は、中国、ASEAN、韓国、台湾、インド向けで高く、いずれも60%台後半か70%を超える水準である。これに対して、中間財の米国向けの輸出割合は44.4%、EU向けは52.7%にとどまる。中間財の中でも、中国・ASEAN・インド向けは加工品と部品の割合が同じくらいであるが、韓国・台湾向けは素材よりも加工度が高い加工品(産業用資材)の割合の方が部品よりも高い。

一方、日本のASEANからの中間財の輸入割合は53.8%と相対的に高かったが、日本の韓国、台湾、インドからの輸入に占める中間財の割合は7割を上回っている。これは、日本とASEANだけでなく、日本と韓国・台湾・インドとの間でも中間財を主体とした貿易構造が形成されているということを意味している。

日本の全品目に占める最終財の輸出割合を見てみると、中国、ASEAN、韓国、台湾、インド向けが3割以下となる。一方、EU向けは44.6%、米国向けは5割を超え、豪・NZ向けは6割以上である。最終財におけるアジア向けと米欧・豪・NZ向けの割合の違いは、消費財である乗用車の輸出額の違いに原因がある。

つまり、アジアでの日本ブランドの乗用車の販売は現地生産に切り替わりつつあるため、日本からアジアへの輸出に占める乗用車の割合が低くなっている。これに対して、欧米や豪・NZでは相対的に日本で生産された乗用車が多く販売されているため、日本からの最終財の輸出割合が高くなっているようだ。

2013年の日本の国別の輸入割合を見てみると、中国からが21.7%と最も多く、次いでASEANからが14.1%。EU9.4% 、米国8.4%と続く。オーストラリアからは6.1%、韓国からは4.3%となっており、輸出と比べると日本の輸入における韓国への依存度は半減する。

<モノカルチャー的な貿易構造を持つミャンマー・カンボジア>

ミャンマーの輸出先を国別にみると、タイ、中国、インド、シンガポール、日本、香港、韓国、マレーシアの順でシェアが高い。輸入では、中国、シンガポール、タイ、日本、韓国、マレーシア、インド、インドネシア、ドイツの順番となっている。輸出入とも中国、ASEAN、日本、韓国のシャアが高く、米欧は低いのが特徴である。

カンボジアの輸出先を国別にみると、米国、香港、シンガポール、英国、独、加、日本、中国、タイの順でシェアが高く、先進国が上位に並んでいる。輸入では、中国、米国、タイ向けのシェアが高く、日本は10番目であった。

ミャンマーの財別の輸出は、豊富な天然ガス資源を背景にした素材輸出の割合が4分の3というモノカルチャー的な構造を持っており、「食料・飲料」や「縫製品・履物」に代表される最終財輸出の割合が16%にとどまるのが特徴である。また、カンボジアは委託加工貿易などによる縫製品・履物等の最終財の輸出割合が9割近くに達しており、モノカルチャー的な輸出構造ではミャンマー以上に強い特性を持つ。

ミャンマーとカンボジアは主に中国・ASEANから中間財を輸入しており、その輸入割合は全輸入額の5割~6割を占める。これに対して、中間財を輸出する割合は両国とも7%前後にすぎなく、中間財の東アジア域内相互のサプライチェーン網には組込まれてはいない。

ミャンマーとカンボジアの貿易構造が高付加価値型に進化するには、素材や繊維・履物などに見られるようなモノカルチャー的な貿易形態から、多くの品目を取り扱う多層的な貿易構造に転換しなければならない。それには多方面からの製造・サービス投資をさらに呼び込む必要があるし、外資の誘致にはインフラと法の整備、規制緩和などが不可欠である。同時に、川上から川下までの国内産業の裾野を広げ、利益を生む体質を作り上げ、競争力を高めなければならない。

現在のミャンマーにおける素材中心、カンボジアの最終財中心の輸出から、もう少し中間財のシェアを高めた貿易構造に転換するようになれば、ミャンマー・カンボジアの輸出入はさらなる持続的な成長を遂げるものと思われる。

目次1. 中国・ASEAN及び日米の貿易の流れと特徴 |

1. 中国・ASEAN及び日米の貿易の流れと特徴

(1) 1999年から2013年までの財別輸出入の推移と特徴

① 品目分類は国連BEC分類

中国とインドネシア、マレーシア、タイ、ベトナムから成るASEAN4ヵ国と日米の需要段階別・用途別の財別輸出入の推移を見て、ACFTA域内と日米の貿易構造の変化を探ることにしたい。

表1:国連BEC分類の概要(3大分類、7中分類、14小分類)

| 品目分類 |

| 素材 |

| 食料・飲料(原料、産業用) |

| 産業用資材(原料) |

| 燃料・潤滑剤(原料) |

| 中間財 |

| 加工品 |

| 食料・飲料(加工品、産業用) |

| 産業用資材(加工品) |

| 燃料・潤滑剤(加工品) |

| 部品 資本財部品(輸送機器用除く) 輸送機器用部品 |

| 最終財 |

| 資本財 |

| 資本財(輸送機器除く) |

| 産業用輸送機器 |

| 消費財 |

| 食料・飲料(原料、家庭用) |

| 食料・飲料(加工品、家庭用) |

| 乗用車 |

| その他の非産業用輸送機器 |

| 耐久消費財 半耐久消費財 耐久消費財 |

ここでの品目分類は国連のBEC分類を基にしている。表1のように、BEC分類では、素材、中間財、最終財の3つの分類は大分類として定義される。素材はさらに食料・飲料(原料)、産業用資材(原料)、燃料・潤滑油(原料)の3つの中分類、中間財は加工品と部品の2つの中分類、最終財は資本財と消費財の2つの中分類に分けることができる。

さらに、加工品は食料・飲料(加工品、産業用)と産業用資材(加工品)と燃料・潤滑剤(加工品)、部品は資本財部品(輸送機器用除く)と輸送機器用部品の小分類に分けられる。

また、資本財は資本財(輸送機器除く)と産業用輸送機器、消費財は食料・飲料(原料、家庭用)、食料・飲料(加工品、家庭用)、乗用車、その他の非産業用輸送機器、耐久消費財、半耐久消費財、非耐久消費財、などの小分類に分けられる。したがって、全体では14の小分類に分けられる。

本稿では、素材、中間財、最終財の大分類を基本に説明する。これに、素材では産業用資材を取り上げるし、中間財では加工品と部品、最終財は資本財と消費財に分けて解説する。また、部品の中でも、主に輸送機器用部品の動向を取り上げる。

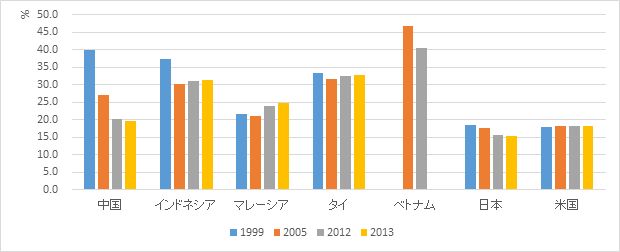

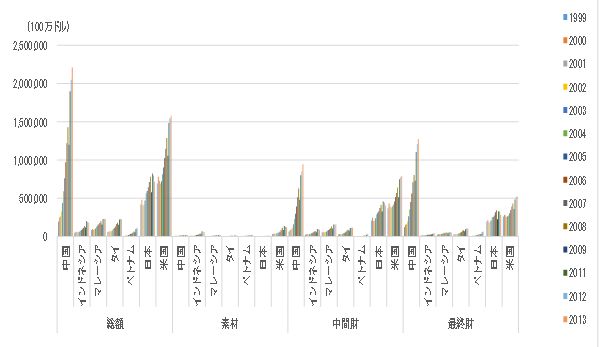

② マレーシアの中間財の輸出割合は69.5%まで上昇

図1は中国とASEAN4ヵ国(インドネシア、マレーシア、タイ、ベトナム)及び日米の財別輸出の推移を、1999年~2013年まで描いたものである。この図からもわかるように、中国の輸出総額はASEAN4ヵ国と比べて圧倒的に大きく、各国の10倍程度の規模になる。

2013年の場合、中国の輸出額は2.2兆ドルに達している。一方、インドネシア、マレーシア、タイはいずれも2,000億ドル前後の輸出額となっている。ベトナムについては、2013年の輸出入のデータを得ることができないため、本稿での説明は2012年までの動向になる。日本は0.7兆ドル、米国は1.6兆ドルであった。

2013年の財別の動向を見てみると、図2のように、中国とベトナムは最終財の輸出割合が高く、ともに輸出総額の6割弱に達する。また、日本は米国と比べて最終財の輸出割合がやや高いのが特徴である。

これに対して、インドネシア、マレーシア、タイでは中間財の輸出割合が高い。特にマレーシアの中間財の輸出割合は69.5%という高水準まで達しており、インドネシアとタイは5割近い水準である。中国の中間財の輸出割合は43%とASEAN主要国よりも少し低く、ベトナムは2012年のシェアであるが28%であった。日本の中間財の輸出割合は56%、米国は50%であった。

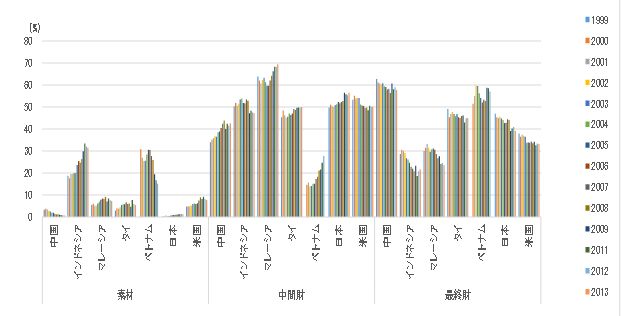

中間財は加工品と部品に分かれるが、日本を除いて中国・ASEAN・米国は加工品の輸出割合の方が部品よりも高い。加工品の中でも各国とも一様に産業用資材の輸出割合が高く、しかも年々上昇傾向にある。

図3のように、中国・ASEANや日本と米国における産業用資材(加工品)の輸出割合は20%前後であり、インドネシアを除きその比率は徐々に高まっている。2013年の中国・インドネシア・マレーシアの産業用資材(加工品)の割合は25%以下であるが、日本の産業用資材(加工品)の輸出割合は26%に達しており、タイと米国の25%よりもやや高い。

2013年において、素材の輸出割合が高いのはインドネシアであり、その割合は32%であった。これは、インドネシアが産油国でもあり、天然ガスなどの資源を輸出しているためでもある。同様に、石油などの資源国であるベトナムも素材の輸出割合が高く、2012年で15%であった。また、米国の素材の輸出割合は8%とやや高いが、中国は1%以下にすぎない。

図1:中国・ASEAN及び日米の財別輸出の推移(1999年~2013年、BEC分類)

(資料) Global Trade Atlas(GTA)、GTIより作成(断りがない限り、本稿の以下の図表、同様)

図2:中国・ASEAN及び日米の財別輸出構成比(1999年~2013年、BEC分類)

図3:中国・ASEAN及び日米の産業用資材(加工品)の輸出割合

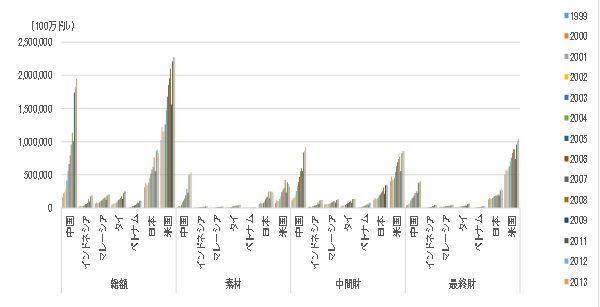

③ タイの輸送機械用部品の輸入が拡大

1999年~2013年までの中国・ASEAN及び日米の財別輸入の推移を見ると、図4のように、中国の2013年の輸入額は1.95兆ドルであった。輸出同様に、他のASEAN3ヵ国の10倍弱の規模であった。日本の輸入は0.8兆ドル、米国は2.3兆ドルであった。

2013年の中国の輸入においては、図5のように、中間財の割合は低下傾向にあるが、47%と半分近い水準である。中国の中間財の輸入割合が低下傾向にあるのは、素材の輸入割合が毎年増加しているためである。1999年の中国の素材の輸入割合は9%であったが、2013年には27%に急増している。

中国の素材輸入の拡大により、図6のように、2013年の中間財である産業用資材(加工品)の輸入シェアは20%と1999年の半分に急減している。これは、中国の加工組立の製造において、素材(原料)の段階から輸入し、製造の川上のところから製造工程を広げていることを示している。これにより、製造工程で付け加えられる付加価値を高めていると思われる。

中国の最終財の輸入割合は輸出とは大きく異なり、2割強にすぎなく、やや減少傾向にある。この結果、中国の輸出では最終財の割合が素材・中間財よりも高かったが、逆に輸入では最も低いという結果になった。これは、中国の 素材の輸入額が大きく上昇しているためで、1999年~2013年の年平均成長率は29%であった。ちなみに、中間財の年平均成長率は同期間で16%、最終財は18%であった。

インドネシア、マレーシア、タイにおいては、中国以上に2013年の中間財の輸入割合が高い。2013年には、タイの中間財の輸入割合が56%で、インドネシアは64%、マレーシアは66%に達する。ただし、マレーシアでは中間財の輸入割合はやや低下傾向にあり、その分だけ最終財の割合が高まっている。ベトナムでは、2012年の中間財の輸入シェアは71%で、他の4ヵ国と比較して最も高い。

2013年のインドネシア、タイ及びマレーシアの中間財の輸入では、加工品の輸入割合の方が部品よりも大きい。その理由として、図6のように、産業用資材(加工品)の輸入割合が高いことが挙げられる。インドネシア、タイ、マレーシアの産業用資材(加工品)の主な輸入相手先は中国・ASEAN・日本・韓国であり、その輸入総額に占める割合は20%~30%に達している。

また、タイの部品の輸入を見てみると、中でも輸送機械用部品の輸入が拡大している。タイの部品輸入では2013年の2005年からの年平均成長率は8%であるが、輸送機械用部品では14%の伸びであった。タイの輸送機械用部品の輸入において、日本とASEANからの輸入の割合は3分の2を占める。

素材の輸入では、図5のようにインドネシアの輸入割合が13%、マレーシアが9%であり、タイが20%であった。ベトナムは増加傾向にあるものの、2012年で7%と5ヵ国の中では最も輸入割合が少ない。最終財においては、インドネシア、マレーシア、タイにおける2010年以降の輸入割合が増加している。

資源や原材料を輸入に頼っている日本は、素材の輸入割合が高く27%、中間財の輸入割合は40%であった。最終財は32%にとどまる。これに対して、資源国である米国の素材の輸入割合は14%であり、中間財は38%であった。最終財は46%に達し、日本とはやや異なる輸入構造を示している。

図4:中国・ASEAN及び日米の財別輸入の推移(1999年~2013年、BEC分類)

図5:中国・ASEAN及び日米の財別輸入構成比(1999年~2013年、BEC分類)

図6:中国・ASEAN及び日米の産業用資材(加工品)の輸入割合